É o caso do Renda+2065 – o mais longo (e, por isso, o mais volátil) dos títulos de inflação; aqueles que pagam o IPCA mais um juro real.

As perspectivas para o futuro da Selic determinam qual será esse “mais”. Com essas previsões apontando (muito) para cima, ele vai junto. No caso desse título, o juro real era de IPCA+5,52% no fim do ano passado. Na segunda (16) chegou a IPCA+7,04% – ultrapassando pela primeira vez em sua história a linha vermelha do “IPCA+7%”.

Sobe o juro do título, cai o preço (clique aqui para entender o mecanismo). E como caiu. No fim do ano passado, uma unidade do Renda+2065 custava R$ 287,59. Na segunda, R$ 160,11. Queda de 44%. Um saldo que era de R$ 10 mil ali está, hoje, em R$ 5,6 mil.

Para comparar: das 80 ações que fazem parte do Ibovespa, só 12 caem mais de 44% no ano.

LEIA MAIS: Juros futuros disparam com receio de que pacote fiscal não seja aprovado este ano

Juro de IPCA+7% chega aos títulos 2035 e 2045

A queda do Renda+ é assustadora. Por outro lado, esse é um título pouco popular: seu vencimento final nem é em 2065, mas no longínquo 2084 (entenda aqui direitinho). E quanto mais para a frente um título vence, maior o efeito das altas (e baixas) no juro sobre o preço dele.

Vamos olhar o caso do título de inflação mais popular, o que vence em 2035 – que nesta segunda do terror passou pela primeira vez desde 2016 dos IPCA+7%. O tombo dele no ano é de 7,3%. Um saldo de R$ 10 mil, aí, recuou para R$ 9,3 mil. De qualquer forma, é uma queda marcante para um ativo de renda fixa.

No 2045, mais longo, a queda foi maior, naturalmente. Ele atravessou a “barreira psicológica” do IPCA+7% pela primeira vez em sua história. Com a alta no juro, a queda no valor é de 17%, o que faz R$ 10 mil virarem R$ 8,3 mil.

No IPCA+2029, quase IPCA+8%

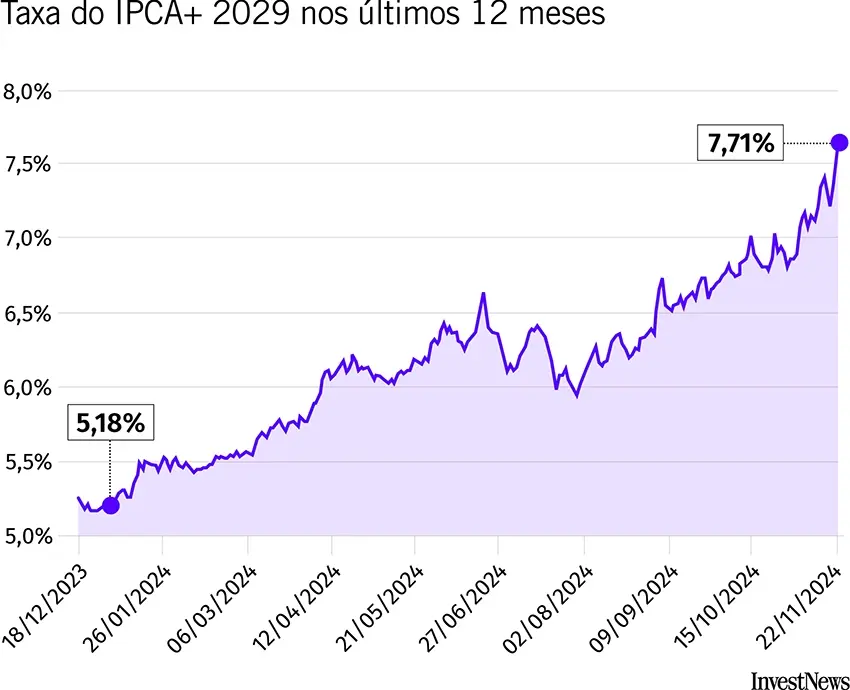

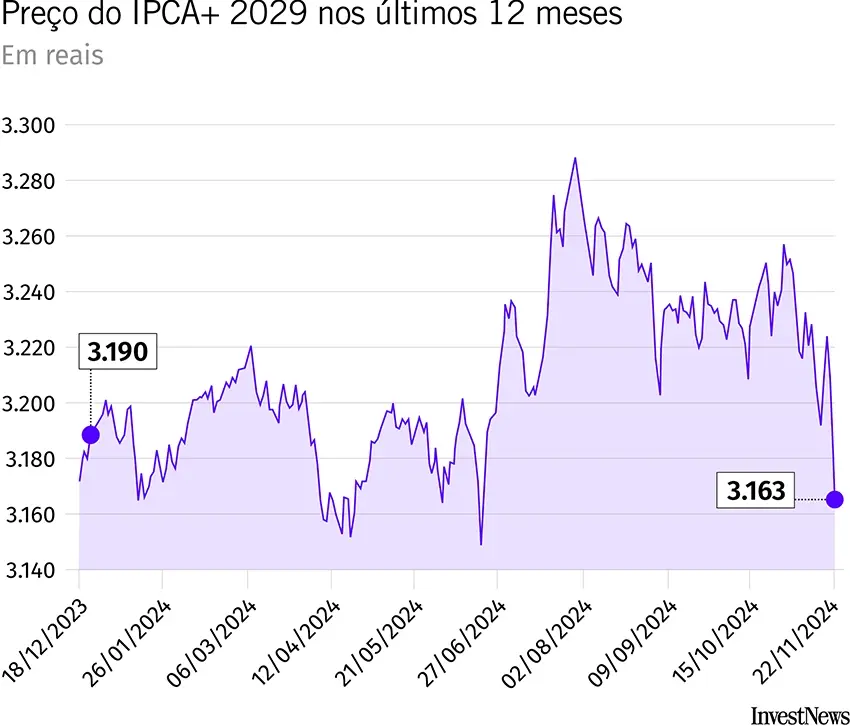

O menor tombo entre os títulos de inflação acontece, claro, no mais curto – entre os disponíveis no Tesouro Direto, o IPCA+2029. Como a perspectiva para a Selic é pior para o curto prazo (pouco anos à frente) do que para o longo, o juro ali testou novos limites. Chegou nesta terça perto de surrealistas IPCA+8% – 7,71%, no caso, ante 5,18% no último dia útil de 2023.

Por outro lado, como o vencimento dele é “logo ali” para o padrão dos títulos de inflação, o efeito desse juro-bomba no preço não é tão magnífico. A queda aí foi de 0,93% – nada marcante.

A diferença é que títulos de inflação curtos são um bicho diferente dos longos. Eles competem mais com o Tesouro Selic ou os fundos DI, que seguem religiosamentre a taxa básica de juros (na prática, o saldo desse tipo de investimento sobe todo dia, faça chuva ou faça sol – posto que não existem juros negativos por aqui).

E o Tesouro Selic sobe 10,80% no ano – o que transforma aqueles R$ 10 mil em R$ 11.080 brutos.

No Tesouro Selic, IPCA+6,5% – e avante

Só para ilustrar. A inflação até aqui, no acumulado do ano, é de 4,29%. Ou seja: esse rendimento do Tesouro Selic, de 10,80%, equivale a IPCA+6,5%. Uma bomba.

E com a previsão de mais altas na Selic, o normal é que isso vá a IPCA+7%, IPCA+8%… É daí que vem a “inspiração”, vamos dizer assim, para as taxas do IPCA+.

Tempos sombrios.