O governo dos Estados Unidos pode ficar sem dinheiro já no mês de junho. Se isso se confirmar, poderia significar um calote da dívida dos Estados Unidos, o que teria impacto negativo sobre os mercados em todo o mundo, incluindo o Brasil. Especialistas, no entanto, não enxergam que esse seja o cenário mais provável e acreditam que vá se chegar a um acordo – ainda que nos momentos finais.

O impasse gira em torno do teto da da dívida de US$ 31,4 trilhões do governo federal, limite que está próximo de ser batido. O tempo é curto para evitar um calote histórico, o que o Departamento do Tesouro alertou que pode ocorrer já em 1º de junho.

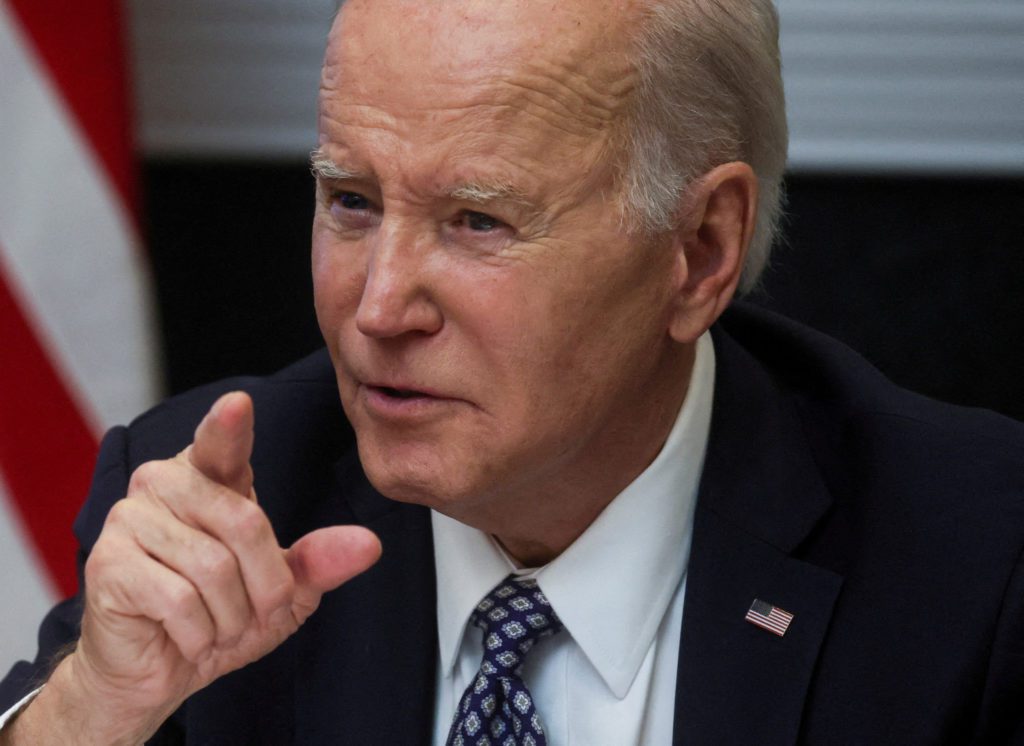

O presidente Joe Biden chegou a considerar invocar a Décima Quarta Emenda da Constituição dos Estados Unidos, o que significa contestar a constitucionalidade do limite da dívida dos EUA. Enquanto isso, os republicanos da Câmara e do Senado disseram que não vão autorizar nenhum empréstimo adicional sem um acordo para cortar gastos.

Porém, as negociações sobre o aumento do teto entraram em uma nova fase nesta quarta-feira (10), com Biden, democrata, e o republicano Kevin McCarthy, presidente da Câmara dos Deputados, reunindo-se pela primeira vez em três meses.

Histórico

A possibilidade de o governo dos EUA ficar sem dinheiro preocupa, mas não é inédita. “Esse movimento acontece desde a década de 60, principalmente por conta dessa divisão entre Democratas e Republicanos nos EUA. Se a gente olhar para o passado, esse movimento já aconteceu quase 80 vezes. Se a gente olhar para os últimos meses, foram duas ou três vezes acontecendo”, comenta o analista Marco Saravalle, sócio-fundador da SaraInvest.

“É um assunto relativamente comum nos EUA e não traz preocupação para o mercado financeiro. Não é o cenário. Se a gente olhar para o histórico, sempre acaba ocorrendo alguma negociação, algum consenso.”

Marco Saravalle, sócio-fundador da SaraInvest

Em 2019, por exemplo, o então presidente dos Estados Unidos, o republicano Donald Trump, precisou fechar um acordo para interromper uma paralisação parcial do governo em meio ao impasse sobre incluir ou não no orçamento o dinheiro para financiar obras do muro na fronteira com o México. O assunto esteve sob o radar dos investidores, mas não chegou a movimentar os mercados financeiros com tanta intensidade.

Anos antes, porém, uma situação mais parecida com a de agora mexeu fortemente com as bolsas de valores e o dólar. Em 2011, quando presidente era o democrata Barack Obama, foi aprovada uma elevação do teto da dívida dos EUA apenas horas antes do vencimento do prazo para que o país incorresse em calote.

À época, o caso chegou a afetar negativamente a nota de risco dos EUA por agências de classificação de rating, algo inédito até então. Agora, se isso voltar a acontecer, é possível que haja efeitos mais concretos sobre os mercados, incluindo queda do dólar e volatilidade nos mercados de títulos.

O movimento negativo poderia atingir outros países, conforme explica Ariane Benedito, economista especialista em mercado de capitais. “Uma vez que você tem o risco país aumentado da maior economia do mundo, você tem de todo o resto também. Se os EUA têm dificuldade de pagar suas contas, o que dirá dos emergentes?“.

Alex Lima, estrategista-chefe da Guide Investimentos, lembra que o episódio de 2011 “chacoalhou bastante os mercados”, o que faz com que o tema seja, sim, um “risco global”. Mas, neste momento, “ninguém trabalha com esse cenário”, segundo ele.

Saravalle concorda que, “caso tenha uma mudança de rating dos EUA, aí sim, realmente, é uma preocupação muito grande para o mundo todo. Mas não é o cenário”.

“Ou seja, continua sendo um assunto importante para os EUA, mas não deve contaminar os mercados financeiros, é um assunto rotineiro”, acrescenta ele.

O contexto do impasse

Apesar do problema relativamente comum, os especialistas ressaltam o contexto em que a discussão está ocorrendo agora. Benedito aponta que o cenário de inflação pressionada e juros em alta ajudam a explicar, em parte, as exigências do Congresso de corte de gastos para aprovar uma elevação do teto da dívida.

Isso porque aumentar a autorização para o governo se auto-endividar significaria elevar a quantidade de dinheiro em circulação – ou seja, uma expansão da base monetária -, o que tem efeito inflacionário.

“Isso configuraria uma política fiscal mais expansionista, vai ter mais valores monetários em circulação para cumprir com essa demanda de despesa. Vai de forma contrária à política monetária contracionista deste momento”

Ariane Benedito, economista especialista em mercado de capitais

O chefe do Federal Reserve (Fed), Jerome Powell, já adiantou que é improvável que o banco central dos EUA seja capaz de proteger a economia do país das consequências de uma falha em aumentar o teto da dívida federal, e disse que o governo dos EUA nunca deve estar em uma posição em que não seja capaz de pagar todas as suas contas.

Powell disse isso em uma coletiva de imprensa no dia 3 de maio. “Ninguém deve presumir que o Fed pode proteger a economia dos potenciais efeitos de curto e longo prazo de uma falha em pagar nossas contas em dia“, declarou.

Além da situação monetária, Saravalle cita ainda a questão política, com as eleições de 2024 já no radar. Para ele, a discussão entre Republicanos e Democratas “ja é um ‘preparativo’ para as eleições do ano que vem”.

Veja também

- Índice favorito do Fed, PCE sobe moderadamente em junho

- PIB dos EUA cresce acima do esperado e inflação desacelera; como ficam os juros?

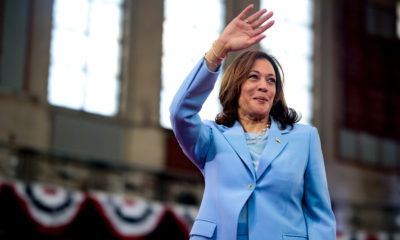

- Doadores democratas de Wall Street planejam encher os cofres da campanha de Kamala Harris

- A promessa de Trump por um dólar mais fraco pode beneficiar o bitcoin

- Trump corre para adaptar campanha para embate com Kamala Harris