Nesta segunda-feira (21), o mercado brasileiro reagiu negativamente à forte desvalorização da lira turca, que chegou a despencar 15% após o presidente do Banco Central da Turquia, Naci Agbal, ser substituído por decreto presidencial. É a terceira vez desde 2019 que um presidente do BC do país é destituído do cargo.

O mercado turco não recebeu bem a notícia, tanto que o principal índice da Bolsa de Istambul chegou a cair mais de 8% no período da manhã, ativando dois circuit breakers (mecanismo que suspende os negócios para evitar oscilações muito bruscas).

O presidente da Turquia, Tayyip Erdogan, decidiu demitir Agbal no final de semana logo após o Banco Central aumentar a taxa de juros do país para 19%, na tentativa de conter a inflação do país, que avançou 15,6% em fevereiro.

O aumento na taxa de juros da Turquia foi de 200 pontos-base e superou o consenso de alta de 1 ponto percentual (ponto percentual) do país.

Queda de braço no poder

A notícia gerou uma forte preocupação no mercado turco, com temores sobre uma reversão na alta dos juros. Isso porque Naci Agbal defendia uma postura “hawkish” (veja abaixo o que isso significa) do Banco Central.

E seu substituto, o economista e político Sahap Kavcioglu, parece compartilhar da mesma ideologia do presidente Erdogan, por ser do mesmo partido político, segundo informou a coluna de economia do jornal “Yeni Safak”.

No Twitter, outro debate surgiu sobre os possíveis impactos da crise turca em países emergentes, entre eles Brasil, África do Sul, México e Rússia.

Segundo um tweet do economista-chefe do Instituto de Finanças Internacionais (IFF), Robin Brooks, este efeito de contágio nos emergentes ocorreu em 2018, quando a Turquia era vista como idiossincrática.

De acordo com Brooks, o Brasil estaria no olho do furacão por ser considerado o país mais vulnerável e onde o Banco Central também elevou os juros para 2,75% na tentativa de conter a inflação.

Preocupa ainda o olhar do investidor estrangeiro após diversos movimentos de interferência política por parte do presidente Jair Bolsonaro. Embora ele tenha sancionado em fevereiro uma lei garantindo autonomia ao Banco Central, existe a possiblidade deste risco afetar a nossa economia? Por este motivo o InvestNews separou algumas informações para explicar o que está acontecendo na Turquia e o impacto nos países emergentes, como o nosso.

O que é postura hawkish e o que é dovish?

Provavelmente você já ouviu falar destes termos quando o assunto é economia. Ambas expressões são utilizadas para definir a postura do Banco Central sobre a taxa de juros de um país. O economista-chefe da consultoria Análise Económica, André Galhardo, explica:

- Postura Dovish: defende taxas de juros mais baixas e uma preocupação menor com a inflação, com o intuito de incentivar o consumo e aquecer e movimentar a economia.

- Postura Hawkish: defende o contrário: taxas de juros elevadas e inflação controlada. Isso pode ter como efeitos colaterais menos consumo, desemprego e diminuição da atividade econômica. Uma política de austeridade

Segundo Galhardo, a escolha de uma política monetária dovish ou hawkish não depende de um país ser emergente ou desenvolvido e sim da situação e conjuntura económica que este vive.

Em 2020, por exemplo, o Brasil viveu uma postura dovish, de olho em juros baixos e aquecimento da economia. Galhardo explica que foi necessário um amplo estímulo monetário traduzido na queda dos juros e o auxílio emergencial. “A postura dovish depende da situação em que o país se encontra, principalmente se é necessário aumento da liquidez para fazer o sistema bancário funcionar e atender as demandas da população”, afirma.

Já Mário Saveri, economista-chefe da Flip Investimentos, defende que o uso da política Dovish pode ser aplicado em cenários semelhantes ao atual, de crise e sacrifício. Contudo, esclarece que esta política deve ser utilizada em doses homeopáticas. “Não podemos deixar nas mãos da autoridade monetária a função de de alavancar a economia, seria tratar uma infecção com um antitérmico”, aponta.

Segundo Saveri, não se gera riqueza criando dinheiro e em momentos de crise uma alternativa de crescimento econômico depende de um mercado de trabalho competitivo, trabalhadores produtivos e facilidade de empreender, somado a outros fatores que são funções dos governantes. “A função do Banco Central é defender a estabilidade da moeda. Juro é sintoma, não a causa de uma doença”, reforça.

Cenário econômico na Turquia

Com uma inflação no patamar de 15,6%, a Turquia é o país com a maior taxa de juros real no mundo, segundo um levantamento feito pela gestora Infinity Asset, em parceria com a Money You.

Isso porque o país vive uma situação semelhante à do Brasil, de inflação elevada, que se traduz em preocupação com o impacto na inflação das commodities e volatilidade cambial.

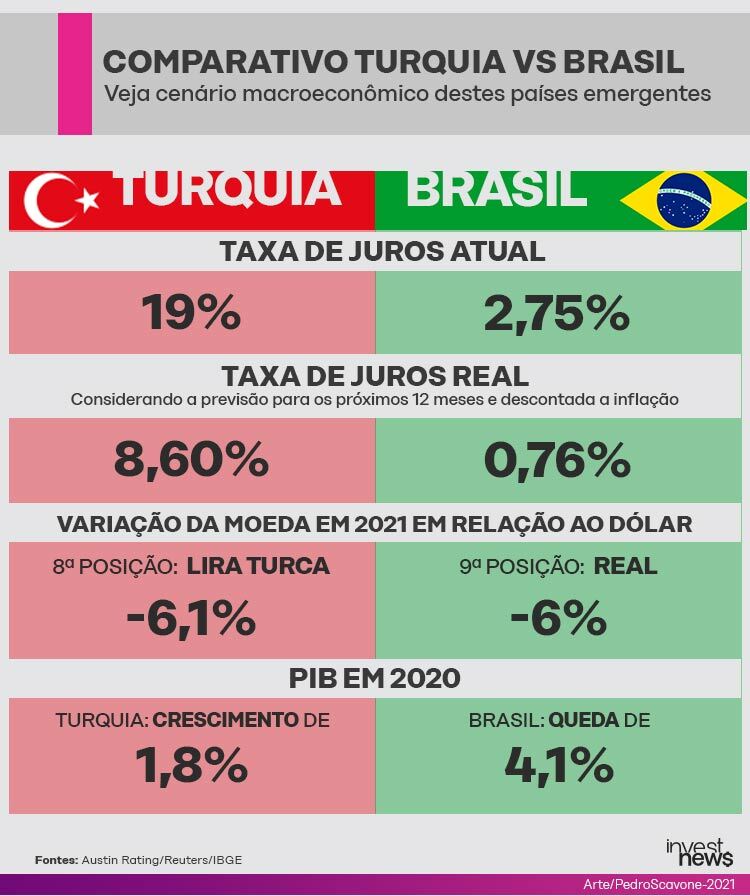

A taxa de juros real da Turquia, já descontada a inflação e com previsão para 12 meses é 8,6%. Enquanto o Brasil ocupa a 6ª maior taxa de juros, considerando a previsão para 12 meses e descontada a inflação, no patamar de 0,76%.

No 4º trimestre de 2020, a economia turca cresceu 5,9% no seu PIB e 1,8% no acumulado do ano passado. De acordo com o Instituo Estatístico da Turquia, este crescimento teria sido fruto de uma explosão do crédito em 2020.

No entanto, embora o país tenha superado outros mercados emergentes, o crescimento teve um preço elevado: empréstimos baratos aceleraram uma queda recorde da lira, diminuíram as reservas de moeda estrangeira do país e ajudaram a impulsionar a inflação para 15%. Além disso, poucos empregos foram criados.

Nesta segunda-feira (22), o dólar operava próximo a 8,40 liras.

Em um ranking elaborado pela Austin Rating, das moedas que mais desvalorizaram no mundo em 2020 contra o dólar, a lira turca ocupava a 8ª posição recuando 19,2% no ano passado. Enquanto o real, desvalorizou 22,4% e estava na 6ª posição.

Segundo a Austin Rating, até 22 de março de 2021, a lira turca ocupa a 8ª posição com desvalorização de 6,1% frente ao dólar. Enquanto o real está na 9ª posição recuando 6%.

Até fevereiro deste ano, o real tinha o pior desempenho no mundo, segundo dados da Economatica Brasil.

E o Brasil, como fica?

Embora o debate aponte que, entre os emergentes, o Brasil é o mais vulnerável e pode repetir esta situação, Galhardo esclarece que existem algumas diferenças entre Brasil e Turquia.

A principal é que seria bastante improvável o Poder Executivo ter tamanha ingerência sobre o Banco Central, a ponto de Jair Bolsonaro poder demitir ou substituir presidentes da autoridade monetária, isso porque esta autonomia do BC é garantida por lei.

“Quando a Selic romper o teto da meta pela primeira vez desde 2016, o que deve ocorrer em breve, Bolsonaro pode até ficar descontente, emitir opiniões, fazer articulações políticas. Mas ele não tem poder de fazer alguém no BC deixar o cargo”, esclarece.

Já olhando para a taxa de câmbio, Galhardo acredita que a situação brasileira é muito mais complexa que a própria Turquia.

Em sua visão, a desvalorização do real brasileiro – que foi a 6ª moeda mais desvalorizada do mundo em 2020 – é fruto de dois fatores: a pandemia e o risco político.

“Ruídos como o déficit fiscal, falas do presidente Bolsonaro, interferência na Petrobras e Banco do Brasil e brigas políticas fazem o real perder valor”, defende. Segundo o economista, a desvalorização da nossa moeda já ocorria desde 2014 e a pandemia serviu apenas para agravar ainda mais este cenário.

Já na Turquia, Galhardo aponta que o país também sofria problemas políticos, mas a desvalorização da lira turca foi provocada principalmente pelo desgaste político da nação com os Estados Unidos, além das constantes intervenções no Banco Central que aumentavam a percepção de risco sobre a nação.

Apesar desse desgaste, ele avalia a situação do Brasil como crônica, em função de contradições domésticas.

Foi por causa do câmbio elevado, por exemplo, que o Banco Central brasileiro elevou a taxa de juros Selic, para 2,75% e deixou entreaberta a possibilidade de um novo ciclo de alta dos juros na economia.

“É uma inflação de custo e não de demanda”, explica Galhardo. Isso porque se olharmos para a economia, ele aponta que o nível de utilização da capacidade industrial é baixo, com máquinas desligadas e muito desemprego. Com baixa demanda, o que faz a inflação saltar não é a procura de produtos/serviços e sim o cambio.

Contudo, ele considera que para controlar essa desvalorização do real, elevar a taxa de juros não é suficiente. É preciso domar o risco político.

De acordo com o economista, o Banco Central elevou a taxa de juros, para mostrar que não é condizente com a inflação, mas se o risco político não for controlado, o real continuará desvalorizando em consequência a inflação deve subir ainda mais.

“Somos o pior país a controlar a pandemia, e seremos um dos últimos a deixar este quadro. Que tipo de investidor estrangeiro gostaria de aplicar aqui?”, questiona.

Galhardo esclarece que, neste momento, o Brasil vive uma inflação de custo (político). Desta forma, problemas no câmbio de outros países emergentes, como Rússia, Turquia, México e até mesmo o câmbio argentino podem sim trazer ruídos ao nosso câmbio. “A depender da gravidade e duração, notícias como a da Turquia impactam na desvalorização do real e a inflação elevada”, aponta.

Impactos no mercado financeiro

Além dos impactos macroeconómicos, Saveri da Flip Investimentos explica o ruído na Turquia pode repercutir também no mercado de capitais brasileiro.

Ele justifica que os países emergentes são vistos pelos investidores estrangeiros como um bloco homogêneo, sem distinção de nações, em consequência se a Turquia se torna um lugar instável para alocar recursos, o investidor estrangeiro migra seus investimentos para economias mais consolidadas. Efeito que também afeta o Brasil com a saída do investidor internacional.

Este movimento já aconteceu no passado, na década de 90, nas crises dos Tigres Asiáticos, no Efeito Tequila (que afetou o peso mexicano) e Efeito Vodka (na Rússia), onde investidores deslocaram seus recursos dos países emergentes para economias mais sólidas.

“A pressão de alta do dólar frente ao real já repercutiu hoje no Forex nacional, o efeito de curto prazo talvez seja um pequeno pico de consolidação cambial”, diz Saveri.

Segundo um levantamento da Austin Rating, nesta segunda-feira (22), alguns países emergentes já figuravam entre as moedas que mais desvalorizaram frente ao dólar. É o caso da lira turca, que desvalorizou 8%. Além do rublo da Rússia que recuou 1%.

Na América Latina depreciaram: o peso mexicano (-0,4%), o peso argentino (-0,2%) e o real brasileiro (-0,3%).

No acumulado de 2021, a lira turca ocupa a 8ª posição no ranking das moedas mais desvalorizadas frente ao dólar, com queda de 6,1%. Enquanto o real ocupa a 9ª posição, recuando 6%.

Saveri defende que se comparada com a Turquia, a situação do Brasil ainda é confortável quando o assunto é juros, porque seria impossível ter uma Selic em 19% ao ano, a curto e médio prazo. No entanto, o economista alerta sobre a necessidade de reformas a longo prazo, para evitar que a nossa inflação chegue a patamares exorbitantes como a dos vizinhos argentinos, que em 2020 tiveram uma inflação de 36,15%.