Com um valor de mercado de R$ 112,5 bilhões, a Rede D’Or já está entre as 10 maiores empresas brasileiras listadas na B3, na frente do Banco do Brasil.

A ação da empresa foi precificada em R$ 57,92, um pouco acima do centro da faixa indicativa de preço. Os papéis da companhia (RDOR3) dispararam na estreia e fecharam em alta de 7,73%, cotados a R$ 62,40 nesta quinta-feira (10).

Os R$ 11,39 bilhões captados no IPO serão destinados ao caixa da companhia, divididos em partes iguais:

- 50% será destinado para os custos de construção de novos hospitais e expansão de unidades existentes.

- 50% será utilizado na aquisição de novos ativos, entre eles: hospitais, corretoras de seguros de saúde, clínicas oncológicas e ativos que permitam o desenvolvimento de novas linhas de negócios.

40 anos de estrada

A Eleven Financial Research destaca números sobre a dimensão da empresa: a Rede D’Or é líder no mercado hospitalar privado brasileiro, com 8% de participação de mercado, e um atendimento anual de 4,1 milhões de pacientes – 1 mil consultas médicas diárias e mais de 30 milhões de exames.

A companhia tem mais de 40 anos de atuação no setor, operando a maior rede independente de hospitais privados no Brasil. A Rede D’Or está presente em cinco regiões, com 51 hospitais próprios, 39 clínicas oncológicas, 11 laboratórios e cerca de 8,5 mil leitos. Além das 54 unidades de análise nos estados de São Paulo, Rio de Janeiro, Distrito Federal e Nordeste.

Olhando para o segmento hospitalar, os principais concorrentes da Rede D’Or são os hospitais da Beneficência Portuguesa, Albert Einstein, Ímpar e Américas Serviços Médicos. Segundo Eduardo Guimarães, especialista em ações da Levante Investimentos, o mercado hospitalar brasileiro é bastante fragmentado, o que reforça o potencial de crescimento da companhia nos próximos 10 anos.

Na bolsa de valores, a companhia tem apenas concorrentes indiretos. Isso porque as demais empresas com ações listadas, Grupo Notredame Intermédica (GNDI3) e Hapvida (HAPV3), têm modelos de negócios diferentes, ambas focadas no segmento de planos de saúde e voltadas para clientes de baixa e média renda. Guimarães afirma que a Rede D’or só teria uma real concorrência na bolsa se a empresa Dasa (DASA3) – que já é de capital aberto mas tem poucas ações em circulação de mercado – fizesse uma oferta de ações (follow-on), semelhante ao re-IPO de companhias como Panvel e Irani.

A Rede D’Or e as empresas que são consideradas suas concorrentes diretas (Beneficência Portuguesa, Albert Einstein, Ímpar e Américas Serviços Médicos) detém apenas 5% dos leitos privados no Brasil (cerca de 13 mil). Analistas apontam que expandir no setor pode não ser uma tarefa fácil. Por isso, é preciso observar o histórico considerado agressivo de aquisições da empresa, 39 desde 2007.

A Levante Investimentos projeta um crescimento na quantidade de leitos da companhia de 7 mil para 12 mil até o final de 2025. “A Rede D’Or tem um larga avenida de crescimento pela frente, com vantagens como um mercado fragmentado, o envelhecimento dos brasileiros e o potencial da marca”, avalia Guimarães.

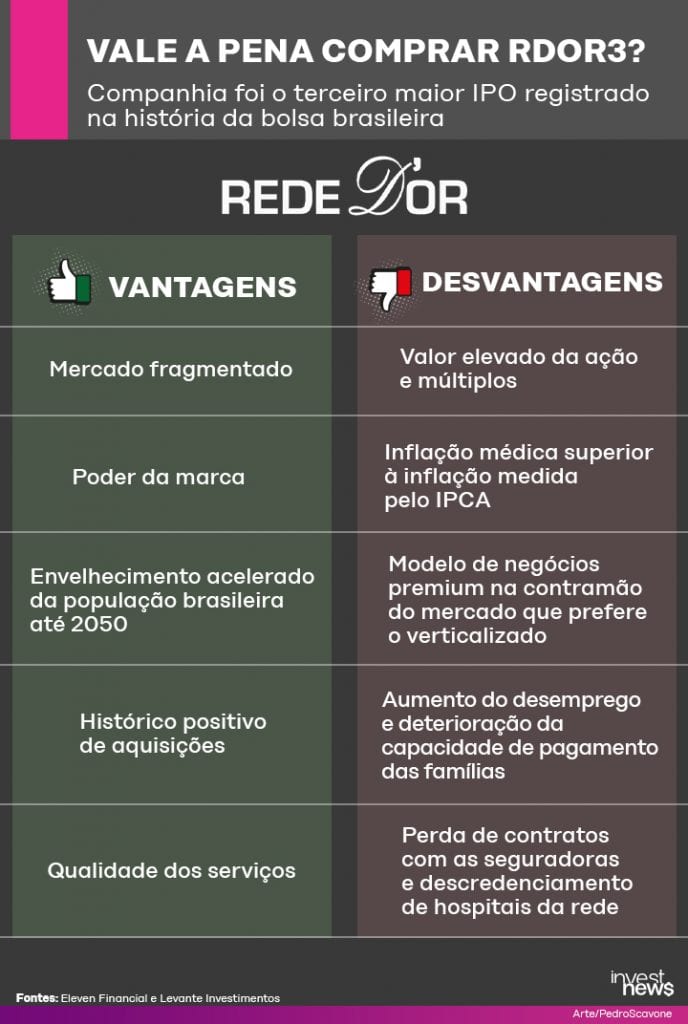

Vantagens e desvantagens

A companhia abriu capital com preço de R$ 57,92 para as ações – um valor considerado elevado pelos especialistas diante da expectativa de lucro da companhia a curto prazo. Mesmo assim, Guimarães avalia que o risco e retorno das ações RDOR3 ainda são favoráveis para o investidor por causa do potencial fluxo de crescimento da companhia nos próximos cinco anos.

A expectativa da Levante Investimentos é de um crescimento anual de 22,7% para a receita líquida no período de 2020 a 2025. “Para que a companhia possa entregar o que prometeu, aconselhamos ao investidor permanecer no ativo entre 5 e 10 anos”, explica o especialista. A projeção para quem comprar a ação agora e mantiver até 2031 é de um retorno anual médio de 15%.

Em relatório, Carlos Daltozo, head de renda variável da Eleven Financial, recomenda a compra do papel com preço-alvo de R$ 81. Mesmo considerando os múltiplos da Rede D’Or mais elevados do que o setor, ele justifica isso pelos seguintes fatores: maior expectativa de crescimento do Ebitda, lucro líquido e retornos maiores – tendo em vista que a empresa é 100% focada no segmento hospitalar (pure play).

Entre as principais vantagens de comprar ações da companhia, os especialistas consideram:

- Mercado fragmentado: com apenas 8% de participação de mercado, a companhia tem forte potencial de crescimento seja de forma orgânica ou por meio de aquisições. Os principais players concentram até o momento 5% dos leitos privados no Brasil.

- Poder da marca: a companhia tem um bom histórico operacional e financeiro nas empresas adquiridas, equipamentos de ponta e treinamentos contínuos para os médicos, com metodologias para otimizar tempo nos atendimentos. O reconhecimento da marca facilita a relação com os planos de saúde. Clientes que pagam por um produto premium buscam este tipo de hospitais.

- Envelhecimento da população: nos próximos 30 anos, deve ocorrer uma inversão na pirâmide populacional, com maior proporção de pessoas acima de 65 anos. Em consequência, haveria maior demanda dos serviços da companhia.

- Histórico positivo de aquisições: graças a estrutura robusta da companhia, a integração das aquisições ocorre em aproximadamente três meses.

- Qualidade dos serviços: a empresa é reconhecida pelo mercado e as operadoras de planos de saúde. Há potencial nos próximos anos em crescimento dos procedimentos de alta complexidade, telemedicina e novos modelos de remuneração com foco na eficiência.

Já entre os riscos de investir na companhia, Guimarães destaca o valor elevado da ação e os múltiplos. A empresa precisa dar o retorno esperado para justificar a compra do papel. Outra ameaça é a inflação médica, que é sempre superior à inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) e pode encarecer demais os serviços.

Outro conflito é que a Rede D’Or vai na contramão do mercado. Operadoras como Hapvida e Intermédica investem na verticalização da saúde, ou seja, oferecem os serviços estritamente necessários na tentativa de enxugar custos. Já a Rede D’Or trabalha com um sistema premium e vai na direção oposta. “Eles querem incrementar os procedimentos, aumentar o ticket médio por serviços diferenciados. Mas, se a companhia não entregar o lucro esperado e crescer pouco, tem o risco de extrapolar os valores”, avalia Guimarães.

Ainda entre os pontos de atenção, a Eleven Financial cita aspectos macroeconômicos. Entre eles está o impacto do desemprego, que pode afetar drasticamente a receita da empresa. Apesar de a Rede D’Or ter uma boa relação com as seguradoras, se houver perda de algum contrato, como já aconteceu no passado com a Amil, o impacto na receita pode ser consistente.