O papel da mineradora recebeu 10 recomendações para janeiro, duas a mais que para o mês de dezembro.

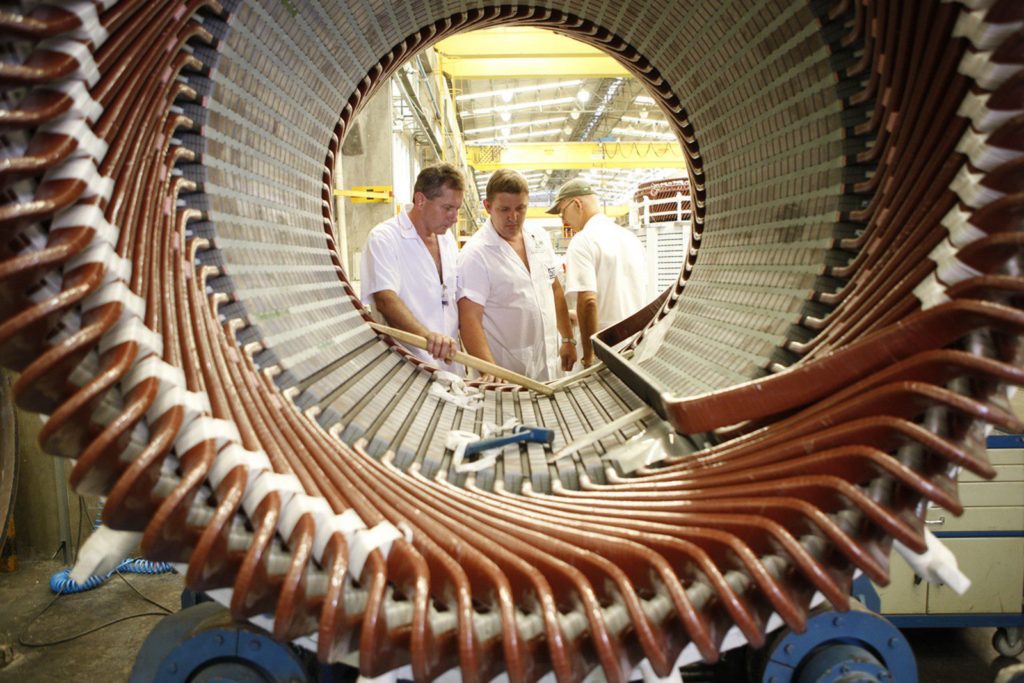

04/02/2019 REUTERS/Washington Alves

Já a ação do Itaú Unibanco (ITUB3, ITUB4) também manteve a posição de recomendação conquistada em dezembro de 2022, permanecendo em janeiro como o segundo ativo mais indicado, com 8 sugestões. No mês anterior, o papel havia recebido 6 recomendações.

Na sequência do ranking, aparece a fabricante de componentes industriais WEG (WEG3), presente em seis das 13 carteiras consultadas pelo InvestNews, ficando como a terceira ação mais recomendada para este mês. Em dezembro de 2022, o ativo da fabricante de motores elétricos recebeu 4 indicações.

Posteriormente, em quarto lugar na lista, está a PRIO (PRIO3), como a quarta ação mais indicada para janeiro de 2023, com 5 recomendações. Em dezembro de 2022, a petroleira recebeu 4 indicações, ficando em terceiro lugar dos ativos mais recomendados para aquele mês.

O ranking do InvestNews considera a somatória das ações mais recomendadas pelos especialistas e acompanha mensalmente as recomendações dos seguintes bancos e corretoras:

- Ágora

- Ativa

- BB Investimentos

- BTG Pactual

- Genial

- Guide

- Inter Research

- Mirae Corretora

- ModalMais

- Nova Futura

- NuInvest *

- Órama

- Terra

*A partir de junho de 2022, o levantamento passou a considerar a lista de recomendações de dividendos da NuInvest, nova referência de indicações da corretora. A Toro Investimentos informou que deixou de divulgar sua carteira a partir de janeiro.

Ações mais recomendadas para janeiro de 2023, segundo 13 carteiras de bancos e corretoras:

Vale

O ativo da mineradora foi recomendado para janeiro pela NuInvest, Órama, Guide Investimentos, Genial Investimentos, BB Investimentos, Ágora, Nova Futura Investimentos, Terra Investimentos, Mirae e BTG Pactual.

O analista Murilo Breder, da NuINvest, aponta que a Vale tem como trunfo a sua enorme geração de caixa, que a permite distribuir muitos dividendos, transformando a companhia em uma das maiores pagadoras de proventos da bolsa de valores brasileira. De acordo com Breder, valuation, programa de recompra de ações em atividade, robusta geração de caixa e distribuição de dividendos estão entre os três motivos para a compra do papel.

“Ainda que as ações VALE3 oscilem diariamente com a variação do preço do minério de ferro, na prática, ainda que a commodity negocie a patamares mais baixos, a companhia deve seguir gerando bastante caixa, nos trazendo conforto para o longo prazo. Negociando a um patamar de preço que julgamos atrativo, recomendamos a compra dos papéis”, explica Breder em relatório.

Já a Terra Investimentos destacou em relatório que o minério de ferro na China deve manter o cenário volátil, enquanto o governo do país asiático continua analisando políticas de estímulo que tendem a aumentar a demanda pelo produto, mas que, ainda sim, há expectativas para a retomada para níveis históricos da demanda do aço.

“A empresa continua apresentando resultados operacionais fortes apesar das últimas revisões de produção. Outro fator de longo prazo é a guerra entre Rússia e Ucrânia, que deve gerar maior demanda por metais para reposição de armamento bélico. O minério de ferro é uma commodity que foi muito usada na reconstruções de países afetados por guerras no passado”, avalia a corretora.

Itaú Unibanco

A ação do banco recebeu recomendações para o mês de janeiro pela Guide Investimentos, Ágora Investimentos, Nova Futura, BTG Pactual, Genial Investimentos, BB Investimentos, Mirae e Inter Research.

O Inter Research avaliou que o Itaú Unibanco tem mostrado solidez e resiliência em seus últimos resultados e que, mesmo com uma carteira exposta ao varejo doméstico, o banco mostrou um avanço abaixo de pares privados na deterioração da qualidade de crédito.

“Em um período onde a desaceleração do crédito e a inadimplência em alta vão mantendo sua tendência, preferimos nos posicionar em players de melhor qualidade crédito, caso do Itaú Unibanco, que mostrou solidez nos resultados e que deve continuar reportando números melhores que os pares privados”, destacou o Inter Research.

O BTG Pactual, que manteve o ativo entre as suas recomendações na passagem de dezembro para janeiro, destacou que o Itaú Unibanco continua a ser a escolha entre os bancos brasileiro, pois vem apresentando forte crescimento comercial nos últimos 18 meses, impulsionado por uma transformação cultural.

“Ao nosso ver, o ‘modo de ataque’ que o Itaú tem conseguido manter, aliado ao seu maior apetite de crescimento, poderia justificar o banco negociando em um múltiplo maior do que a sua média histórica. Além disso, um cenário de capital mais fraco forçaria as fintechs a serem mais focadas em rentabilidade (assim como o Itaú), o que também ajuda a nivelar o cenário competitivo para o banco incumbente, que há muito é visto como o banco premium do Brasil”, disse o BTG em relatório.

Assim, o BTG explica que, com o status de banco premium, valuation atraente e exposição a uma carteira mais defensiva para NPLs (inadimplência) crescentes (mais concentrados em pessoas físicas de alta renda e empresas maiores), reitera a ação de Itaú Unibanco como uma recomendação de compra.

WEG

O papel da fabricante de motores elétricos é recomendado para janeiro pela Guide Investimentos, Ágora Investimentos, Nova Futura, Terra Investimentos, BB Investimentos e BTG Pactual.

A Nova Futura destacou em relatório que a WEG está em trajetória de crescimento consistente, combinando retornos operacionais sólidos, havendo grande aumento das previsões de crescimento de receita da empresa em um cenário de retorno resiliente.

“E dado o cenário interno positivo, a WEG ainda pode se destacar por sua elevada escala no Brasil e alto nível de integração vertical e diversificação de negócios. Além disso, segue em tendência de alta e ainda não há sinais de reversão”, apontou a corretora em relatório.

Já a Terra Investimentos considera a companhia uma das maiores empresas do Brasil no setor de bens industriais, por seu trabalho no segmento de fabricação de máquinas e equipamentos elétricos.

A corretora avalia que a empresa deve manter o ritmo de crescimento, sendo o exemplo a crescente divisão de mobilidade elétrica e energias renováveis, com redução de custos de materiais e ganhos de produtividade.

A Guide Investimentos apontou que os resultados da empresa no terceiro trimestre de 2022 foram mais uma vez bastante sólidos, reforçando a visão positiva sobre a companhia.

A corretora acrescentou ainda que a WEG tem apresentado desempenho consistente nos últimos anos, com interessante crescimento de receita aliado à evolução do retorno sobre o capital investido, tendo se mostrado resiliente aos efeitos da pandemia devido à diversificação geográfica de sua atuação e em seu portfólio de produtos.

PRIO

A ação da petroleira é recomendada pelo Inter Research, BTG Pactual, Genial Investimentos, Guide Investimentos e Nova Futura Investimentos

O Inter Research explica que o preço do barril de petróleo ainda se encontra em patamar elevado, o que contribui diretamente para o resultado operacional da empresa, e que outro ponto de destaque é o crescimento da produção da PRIO.

“Somando todos estes fatores e os bons números do terceiro trimestre de 2022, Ebtida e lucro líquido recorde, produção recorde, menor custo de extração, acreditamos na boa performance das ações de PRIO, projetando um preço-alvo em R$ 40 por ação”, disse o Inter Research.

Já o BTG Pactual destacou que o perfil de crescimento inorgânico da empresa, apoiado por um histórico inteligente de fusões e aquisições e uma estratégia comprovada pelo tempo, geraria mais valor à frente e que, mesmo depois de um desempenho muito forte ao longo do ano, há espaço para mais.

“A PRIO está agora em uma posição única no setor brasileiro de óleo e gás: forte curva de crescimento da produção, espaço para reduzir ainda mais os custos e bem capitalizada, o que deve permitir aproveitar oportunidades que ninguém mais pode no setor”, avaliou o banco em relatório.

Ainda segundo o BTG, enquanto isso, o espaço para surpresas operacionais negativas é limitado, principalmente a pequenos atrasos em alguns de seus projetos, algo que preservará uma relação de risco-retorno atraente para a tese, em nossa visão. “Por fim, com a percepção de risco em Petrobras crescendo, a PRIO é um dos melhores veículos para quem busca exposição no setor de óleo e gás no Brasil”, conclui o banco.