Nesta quarta-feira (5) o Copom (Comitê de Política Monetária) cortou mais uma vez a taxa básica de juros, a Selic, em sua primeira reunião do ano. Com isso, os ganhos da poupança devem ficar abaixo de 3% ao ano, aumentando ainda mais a perda real dessa aplicação (quando se considera a inflação).

LEIA MAIS: Fuja deles: 3 investimentos que rendem abaixo da inflação

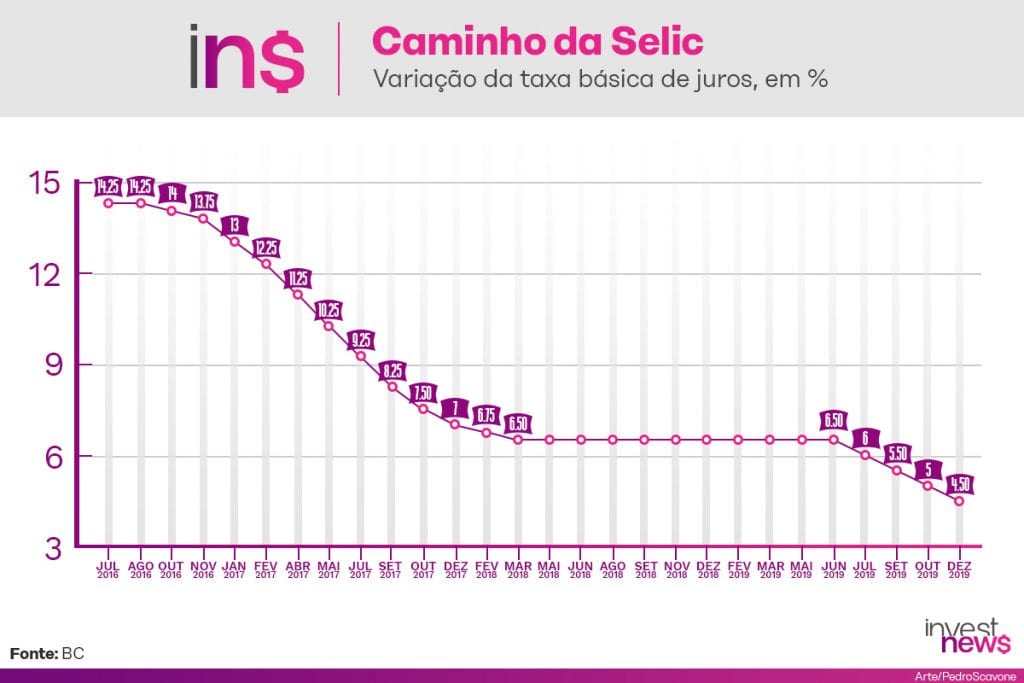

A maior parte do mercado apostava no corte de 0,25 ponto percentual, o que faz a Selic renovar seu menor nível histórico, para 4,25% ao ano. Foi o que também mostrou a curva de juros futuros, com 80% de probabilidade nessa direção.

Segundo José Falcão de Castro, analista de investimentos da Easynvest, as aplicações próximas ao CDI (Certificado de Depósito Interbancário), como CDBs e títulos públicos, tendem a ter um juro real (levando em conta a inflação prevista) abaixo de 1,5% ao ano.

Apostas mais conservadoras

Parte do mercado ainda acredita que o BC pode manter a cautela e segurar os juros por mais tempo, numa tentativa de conter a alta do dólar nos últimos dias, após a moeda ter retornado à casa dos R$ 4,25 em meio à cautela com a disseminação do coronavírus. Outro argumento nessa direção é a alta do preço da carne no fim do ano passado, que puxou a inflação dos alimentos para cima.

A gestora Infinity Asset, por exemplo, ainda acredita esse cenário, mas admite que a instabilidade nos mercados após o coronavírus sugere uma mudança de visão. “Ainda que mantenhamos nossa projeção de manutenção da Selic, entendemos que a pressão exercida pelo mercado, agora em duas frontes, tem sido grande e um não-corte trará uma reação exacerbada dos ativos”, escreveu em relatório.

Os dados fracos da indústria em dezembro, por outro lado, reforçam as apostas de corte. Em relação a dezembro de 2018, a produção industrial caiu 1,2%, abaixo das expectativas do mercado e reforçando a tese de que a economia custa a reagir. No ano de 2019, a indústria teve retração de 1,1%, exatamente como previa a mediana das projeções. As estimativas iam de recuo de 1,2% a 0,9%.

Este deve ser o quinto corte seguido da Selic, desde que o Copom (Comitê de Política Monetária) iniciou seu mais recente ciclo de cortes. No final de julho de 2019, o órgão reduziu os juros em 0,5 ponto percentual (p.p.), para 6% ao ano, após ter mantido a taxa básica neste patamar por várias reuniões.

Perda real da poupança

Com o corte de 0,25 ponto percentual na Selic, a caderneta de poupança passa de uma rentabilidade anual de 3,15% para 2,97%. Isso aumenta a perda real da aplicação, considerando a inflação de 3,40% prevista para 2020 pelo último boletim Focus. Ao mês, o investimento mais conhecido pelo brasileiro renderia em torno de 0,24%.

A Selic influencia o rendimento da poupança porque, quando a taxa está abaixo de 8,5% ao ano, a poupança passa a render 70% da taxa básica de juros mais a taxa referencial (TR), que hoje está zerada.

Quem deixasse R$ 1 mil aplicados na poupança com um rendimento pela Selic em 4,50% ao ano, teria ao final de 12 meses um ganho adicional de R$ 31,50. Já quem deixasse com a nova taxa de 4,25%, teria ganho de R$ 29,75.

Castro, da Easynvest, diz que com a Selic ainda mais baixa, a bolsa brasileira ganha ainda mais relevância na busca por melhores retornos.

“Os fundamentos que levaram o Ibovespa [índice de referência da B3] a uma valorização de 31,5% em 2019 continuam sólidos: juros baixos, inflação controlada, economia crescendo aos poucos, equilíbrio fiscal e importantes reformas na pauta do Congresso”, aponta.

Por que o BC controla a Selic?

A taxa básica de juros, a Selic, serve como referência para os juros da economia. Ela é usada como referência em investimentos de renda fixa e os títulos do Tesouro Direto. Também acaba definindo as taxas cobradas nas operações de crédito.

Por isso, qualquer decisão do Banco Central de aumentar ou reduzir a Selic interfere diretamente no mercado e na economia.

A Selic também é usada como um instrumento para controlar a inflação do país. Funciona assim: ao reduzir os juros básicos da economia, o BC está estimulando o crédito, já que empréstimos e financiamentos ficam, em tese, mais baratos.

Por efeito, o consumo aumenta e acaba estimulando a inflação. E quando a demanda está aquecida e os preços aceleram muito, o BC costuma elevar a taxa Selic para conter essa alta.

Por esse motivo, ao cortar os juros, o Banco Central deve estar seguro de que a inflação está controlada, já que o objetivo é cumprir o centro da meta de inflação estabelecida pelo governo, que é de 4% ao ano em 2020.

- Quanto rende 1 milhão na poupança? Veja comparações