O prazo para a entrega da declaração do Imposto de Renda 2023, ano-calendário 2022, começa nesta quarta-feira (15). O programa da Receita Federal está liberado desde o último dia 9, e o prazo final para declarar é 31 de maio.

É importante lembrar que, para este ano, foram anunciadas novas regras para a declaração do Imposto de Renda de Pessoa Física 2023.

Caso o contribuinte que está obrigado a fazer a entrega do documento e não realize o envio, está sujeito a uma multa de R$ 165,74.

Quem deve declarar o IR 2023

Antes de tudo, o contribuinte precisa saber se está obrigado a fazer a declaração. Veja a seguir quem precisa declarar o Imposto de Renda em 2023:

- Cidadão residente no Brasil que recebeu rendimentos tributáveis acima de R$ R$ 28.559,70 em 2022;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40 mil;

- Obteve, em qualquer mês, ganho de capital (lucro ou diferença entre compra e venda) na alienação de bens ou direitos sujeito à incidência do Imposto;

- Realizou operações de alienação (venda) em bolsas de valores, de mercadorias, de futuros e assemelhadas: a) cuja soma foi superior a R$ 40 mil; ou b) com apuração de ganhos líquidos sujeitas à incidência do imposto;

- Relativo a atividade rural: a) obteve receita bruta em valor superior a R$ 142.798,50; ou b) pretenda compensar, no ano-calendário de 2022 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2022;

- Teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil;

- Passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro;

- Optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, caso o produto da venda seja aplicado na aquisição de imóveis residenciais localizados no país, no prazo de 180 dias, contado da celebração do contrato de venda, nos termos do art. 39 da Lei nº 11.196, de 21 de novembro de 2005.

Passo a passo

O InvestNews preparou um passo a passo básico sobre como fazer o preenchimento das informações no programa da Receita Federal. Veja abaixo:

Antes de tudo, caso esteja entre um dos requisitos anteriores determinados pela Receita Federal, é preciso reunir os documentos necessários para fazer a declaração.

Na sequência, o contribuinte precisa seguir os seguintes passos:

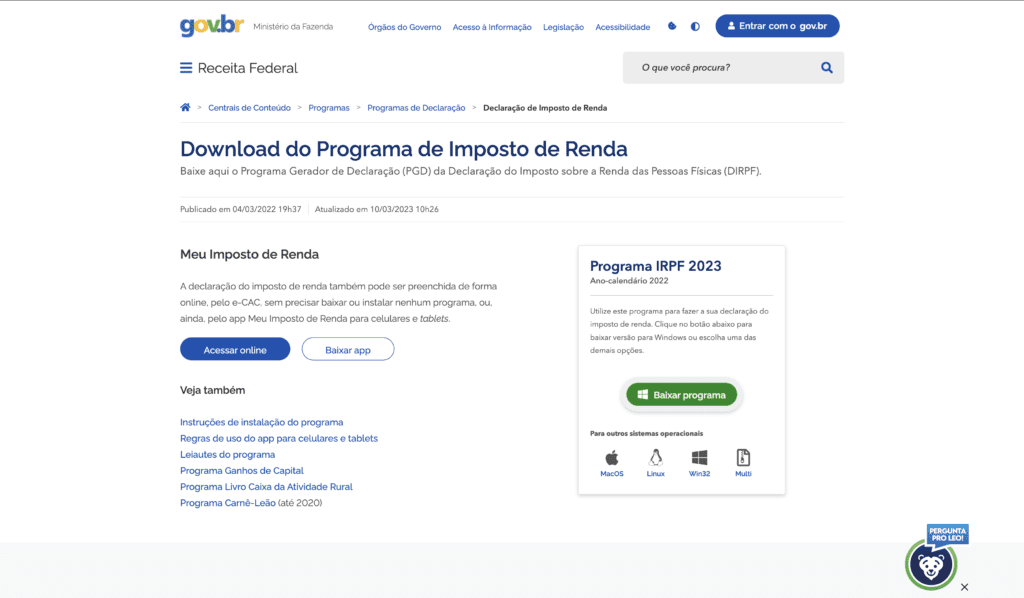

1 – Baixe o programa Imposto de Renda 2023

A declaração do Imposto de Renda precisa ser feita única e exclusivamente por meio do programa que é disponibilizado no site da Receita Federal. Para isso:

- Acesse o site da Receita Federal (www.gov.br/receitafederal);

- Acesse a opção “Imposto de Renda”;

- Clique em “baixar o programa do Imposto de Renda”;

- No quadro IRPF 2023, clique em “baixar programa”.

A declaração também pode ser preenchida de forma online, pelo e-CAC, sem precisar baixar ou instalar nenhum programa, ou, ainda, pelo aplicativo Meu Imposto de Renda para celulares e tablets.

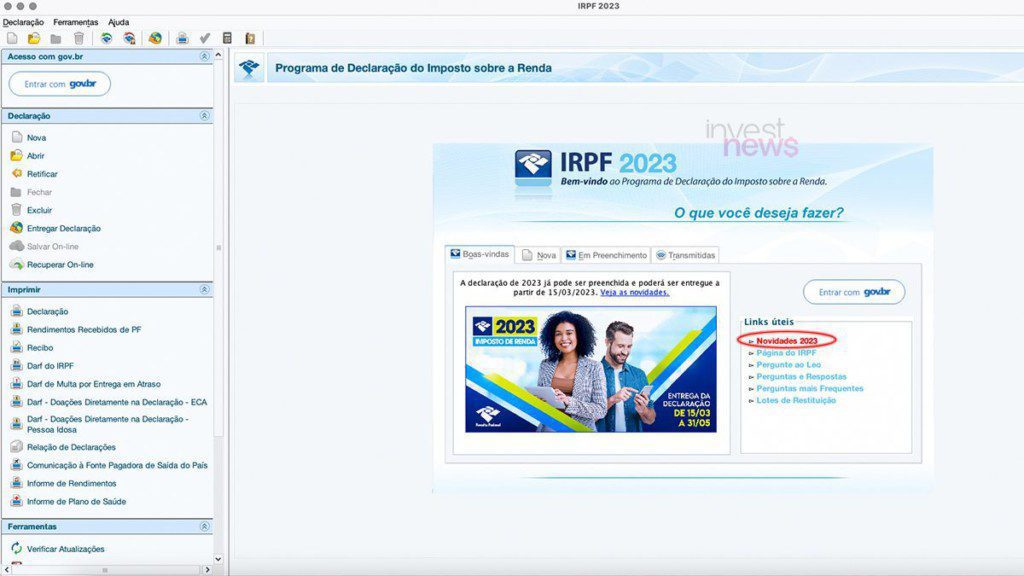

2 – Abra e veja o que mudou

Após baixar o programa e abri-lo, você pode conferir tudo o que mudou para a declaração deste ano, acessando a opção “Novidades 2023″.

Entre as principais novidades para a declaração do Imposto de Renda deste ano estão:

- Se efetuou vendeu em bolsa de valores abaixo de R$ 40 mil e não realizou operação com incidência de imposto, não precisa declarar;

- Quem optar pela declaração pré-preenchida ou pela restituição via PIX terá prioridade nos lotes de pagamento da restituição;

- Agora é possível autorizar pessoas para que elas possam fazer a declaração do Imposto de Renda pelo contribuinte, inclusive pelo celular;

- Novos dados serão recuperados para sua declaração pré-preenchida: bancários, fundos de investimentos, imóveis, doações e criptoativos.

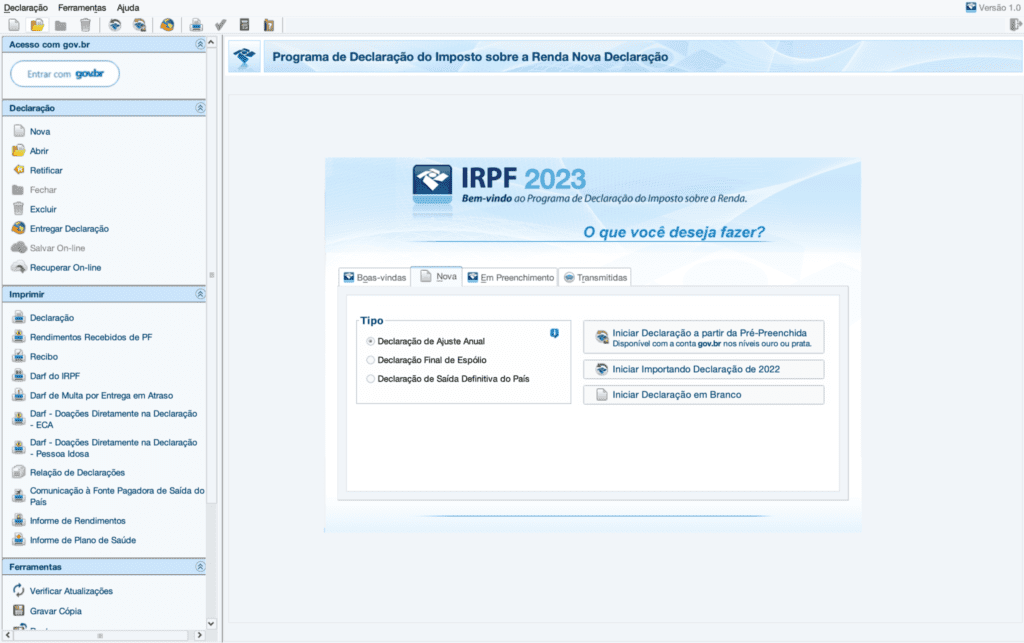

3 – Importe seus dados ou comece do zero

Assim que acessar o programa da Receita Federal e clicar na aba “Nova″, o contribuinte verá a tela abaixo com três possibilidades de preenchimento: iniciar declaração a partir da pré-preenchida; iniciar importação da declaração de 2022 e iniciar declaração em branco, para quem quer começar do zero ou está fazendo pela primeira vez.

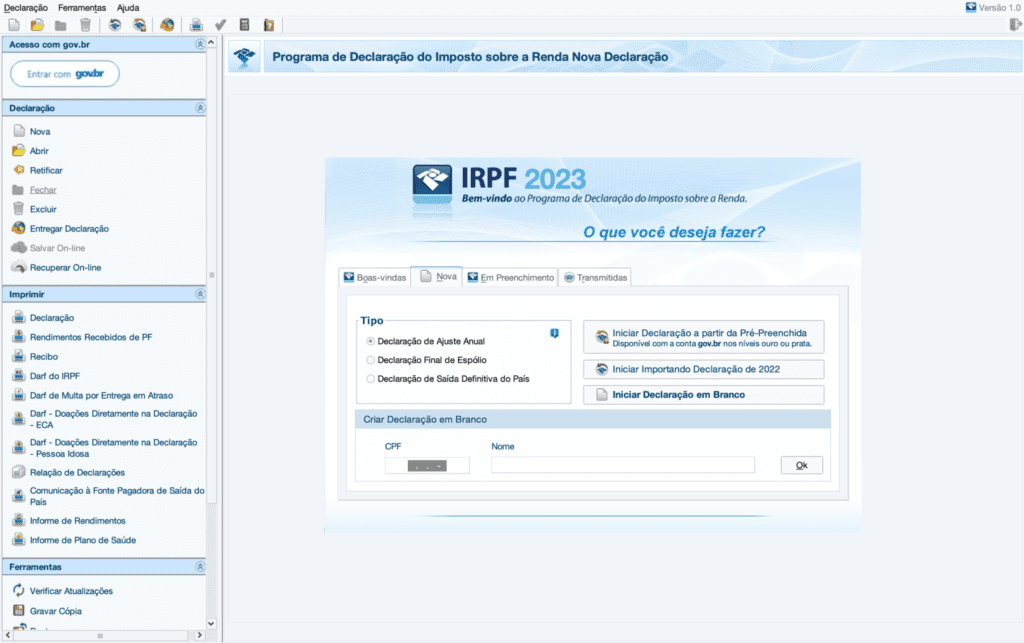

Caso você opte por iniciar a declaração em branco, preencha seu CPF e nome na parte inferior da tela e, na sequência, clique em ok.

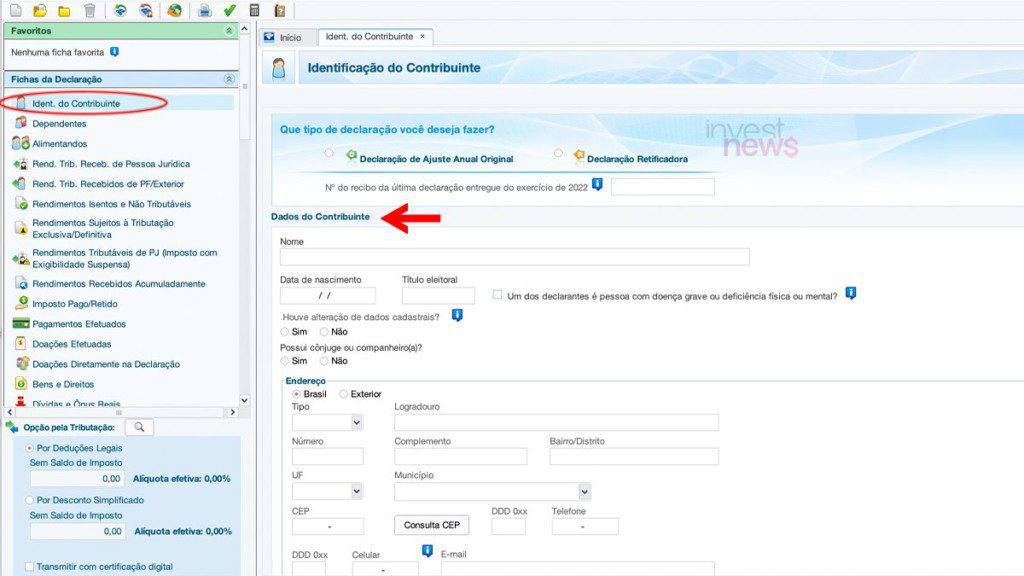

4 – Faça a identificação do contribuinte

O próximo passo é realizar o preenchimento das fichas que estão disponíveis do lado esquerdo da tela do programa da Receita Federal.

A primeira delas é a “Identificação do Contribuinte”. Ao clicar nela, na nova tela que for aberta, escolha a opção “Declaração de ajuste anual original” e insira suas informações pessoais completas, como data de nascimento, endereço, título de eleitor, ocupação, e-mail e número de telefone celular.

Lembre-se sempre de revisar os dados digitados para a declaração não ser enviada com algum erro.

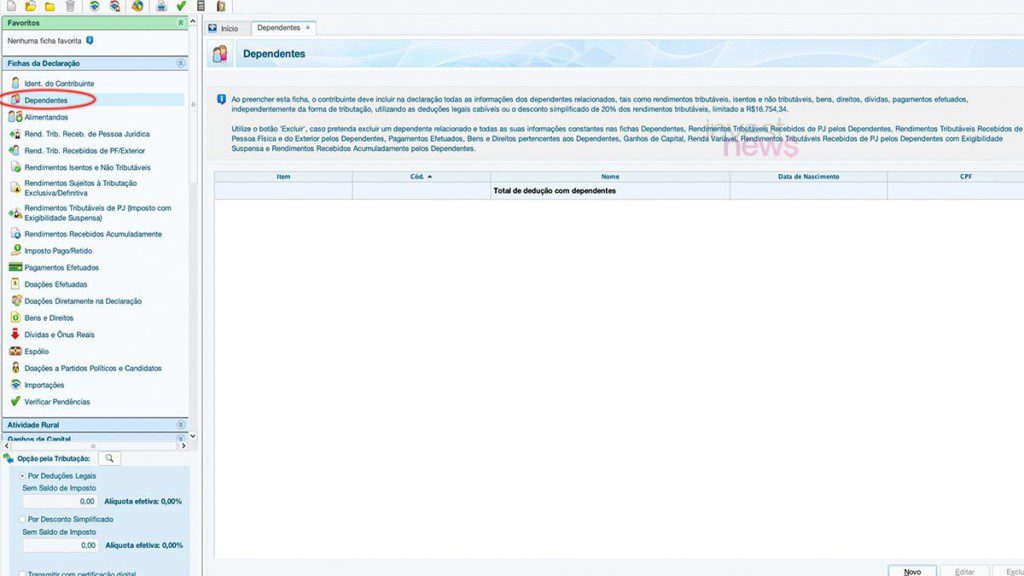

5 – Insira as informações dos dependentes, caso tenha

A próxima ficha disponível para o contribuinte é a “Dependentes”. Se não for o seu caso, basta seguir para o próximo passo.

Nesta etapa, é preciso informar os dados de todos os dependentes. Para isto, clique no botão “Novo” e insira as informações como nome completo, CPF, data de nascimento, e-mail, telefone e o total de deduções.

Todos os contribuintes que tiverem dependentes precisarão informar na declaração se ele mora ou não no mesmo endereço que o titular.

Além disso, ao incluir dependentes, o contribuinte precisará inserir na declaração todas as informações relativas a ele, como rendimentos tributáveis, isentos e não tributáveis, bens, direitos, dívidas etc.

Tenha atenção para pessoas não habilitadas nesta opção. Veja quem é considerado dependente pela Receita Federal:

- Cônjuge, ou companheiro com quem o contribuinte tenha filho ou viva há mais de 5 anos;

- Filhos ou enteados: de até 21 anos de idade; de qualquer idade, quando incapacitado física ou mentalmente para o trabalho; de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau.

- Irmãos, netos ou bisnetos, sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial: de até 21 anos; de qualquer idade, quando incapacitado física e/ou mentalmente para o trabalho; de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos.

- Pais, avós e bisavós se, no ano-calendário, tiverem recebido rendimentos, tributáveis ou não, até o limite de isenção. O limite de isenção deve ser calculado pela tabela mensal, ajustado pelo número de meses no caso de Declaração de Saída Definitiva do país.

- Menor pobre de até 21 anos, que o contribuinte crie e eduque, desde que detenha sua guarda judicial.

- Tutelados e curatelados absolutamente incapaz da qual o contribuinte seja tutor ou curador.

Com todas a informações disponibilizadas, basta clicar em ok.

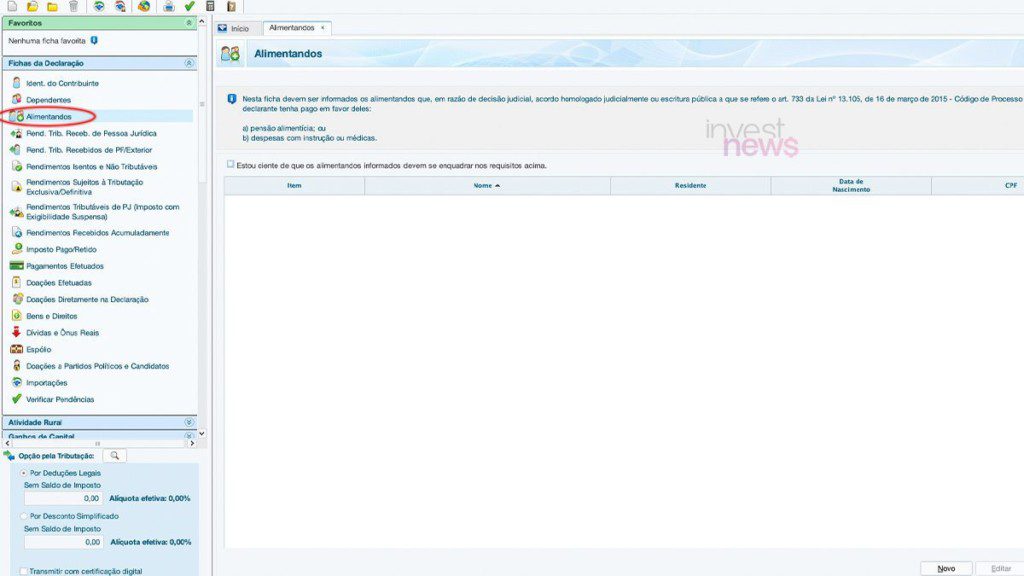

6 – Informe quem são os alimentandos

Na ficha “Alimentandos”, devem ser declarados os dados de pessoas que recebem do contribuinte pensão alimentícia somente por meio de decisão judicial, seja filho ou ex-companheiro conjugal.

É importante se atentar que quem é dependente não pode ser alimentando na mesma declaração.

Acesse a ficha, clique em “novo” e forneça as informações de residência, CPF, data de nascimento e nome e se o alimentando é do titular ou de um dependente.

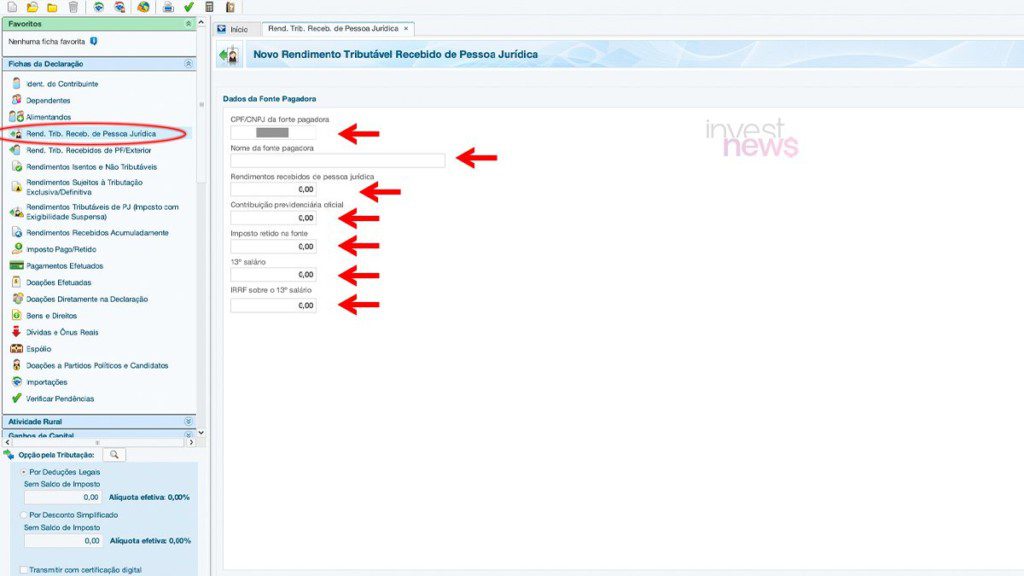

7 – Informações sobre rendimentos do trabalho

Na sequência, aparece a ficha “Rendimentos tributáveis recebidos de pessoas jurídicas”. Nela, você deve informar todos os seus rendimentos tributáveis recebidos de pessoas jurídicas, utilizando as informações que constam no informe de rendimento recebido da empresa onde trabalha ou onde trabalhou no ano anterior, se houver.

Clique em “novo” e preencha todos os campos, desde o CNPJ e nome da fonte pagadora, rendimentos recebidos, a contribuição previdenciária oficial, imposto retido na fonte, 13º salário e Imposto de Renda do 13º salário.

Para cada rendimento recebido, é preciso clicar em “novo” e repetir o preenchimento das informações solicitadas.

8 – Recebeu dinheiro de alguém ou do exterior? Precisa declarar

Se você recebeu rendimentos de pessoas físicas ou do exterior, será necessário preencher esta próxima ficha. Do contrário, pode seguir para o próximo passo.

Para inserir as informações, basta clicar em “novo” e informar o rendimento no mês correspondente ao recebido no ano anterior, o nome do titular do pagamento, o CPF, o beneficiário do serviço e o valor.

Nesta ficha, é preciso fazer o mesmo com seus dependentes, se houver, e caso eles se enquadrem nesta situação.

9 – Rendimentos que são isentos de imposto

Na sequência das fichas, você encontrará a “Rendimentos isentos e não tributáveis”. É nela que entram todos aqueles rendimentos sobre os quais não incide o Imposto de Renda.

São diversos os tipos de rendimento que não pagam imposto, como bolsa de estudos, lucros e dividendos recebidos, herança, pensão alimentícia etc.

Basta clicar em “Novo” e procurar cada um deles na tabela disponível e adicionar os dados solicitados na ficha.

Uma das novidades anunciadas pela Receita Federal para a declaração de 2023 é que os valores recebidos de pensão alimentícia devem ser colocados nesta ficha.

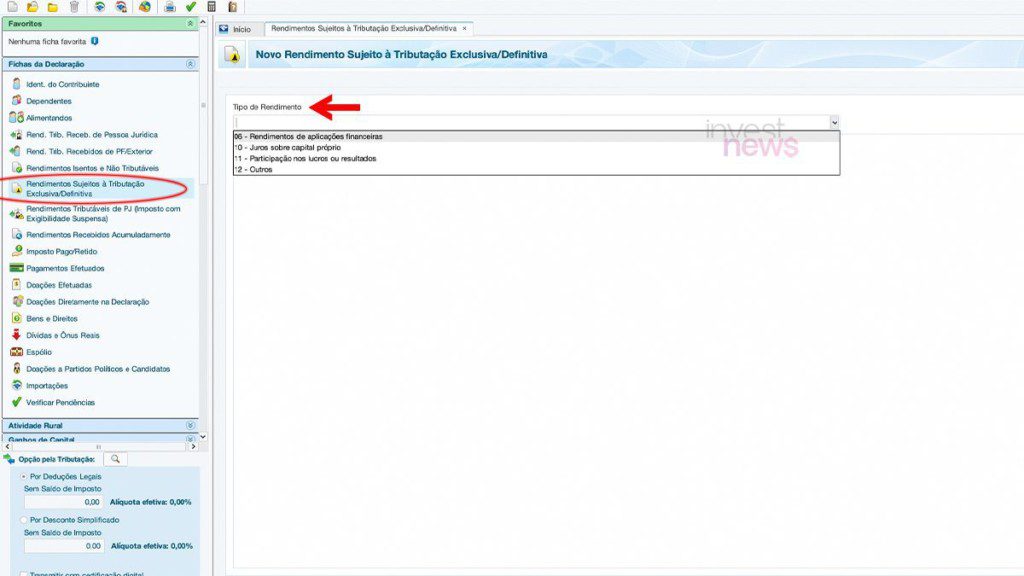

10 – Rendimentos sujeitos à tributação exclusiva/definitiva

Nesta ficha, será preciso inserir o recebimento de valores extraordinários, como rendimentos de aplicações financeiras, Juros sobre Capital Próprio (JCP), participação nos lucros e resultados (PLR) de uma empresa, entre outros.

Clique em novo, escolha o tipo de rendimento a declarar e coloque as informações solicitadas.

Estas informações podem ser encontradas nos informes de rendimentos da fonte pagadora.

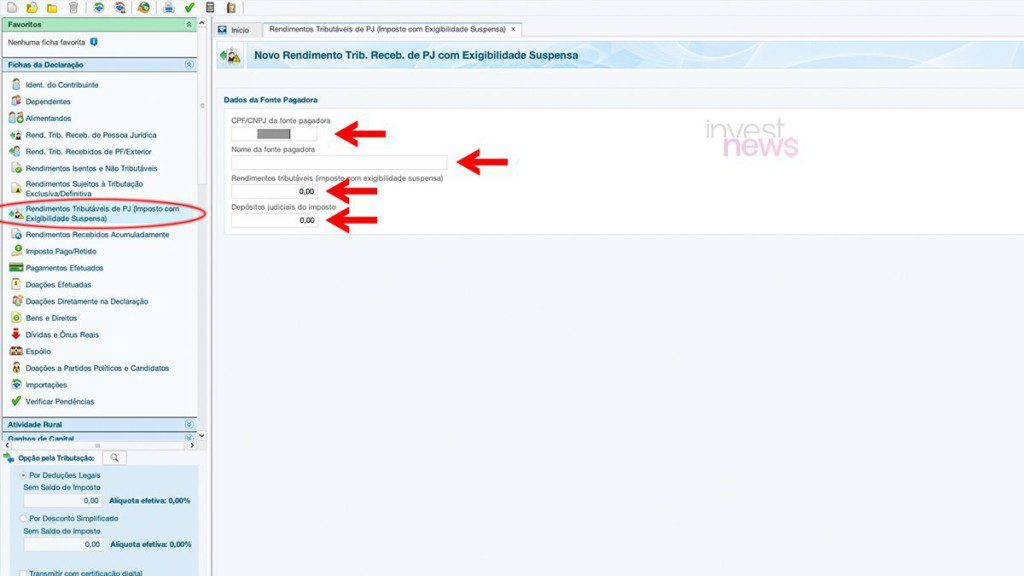

11 – Rendimentos tributáveis de PJ com exigibilidade suspensa

Esta ficha é destinada para informar rendimentos com ações judiciais. Exigibilidade suspensa é quando existe uma dívida, mas ela está impedida de cobrança em decorrência de alguma situação, seja parcelamento de débitos ou um processo em andamento, por exemplo.

Caso você não se enquadre nesta situação, basta seguir para o próximo passo.

É preciso informar o nome da fonte pagadora, assim como CPF ou CNPJ, os rendimentos tributáveis e os depósitos judiciais do imposto.

12 – Rendimentos recebidos acumuladamente

Aqui devem ser informados valores recebidos com atraso e depositados de uma só vez, inclusive os decorrentes de decisões da Justiça, e sobre os quais deve-se pagar imposto. Se não for o seu caso, siga para o próximo passo.

Nesta ficha, será preciso informar CPF/CNPJ e nome da fonte pagadora, rendimentos tributáveis, total de rendimentos, contribuição previdenciária oficial, pensão alimentícia e imposto retido na fonte.

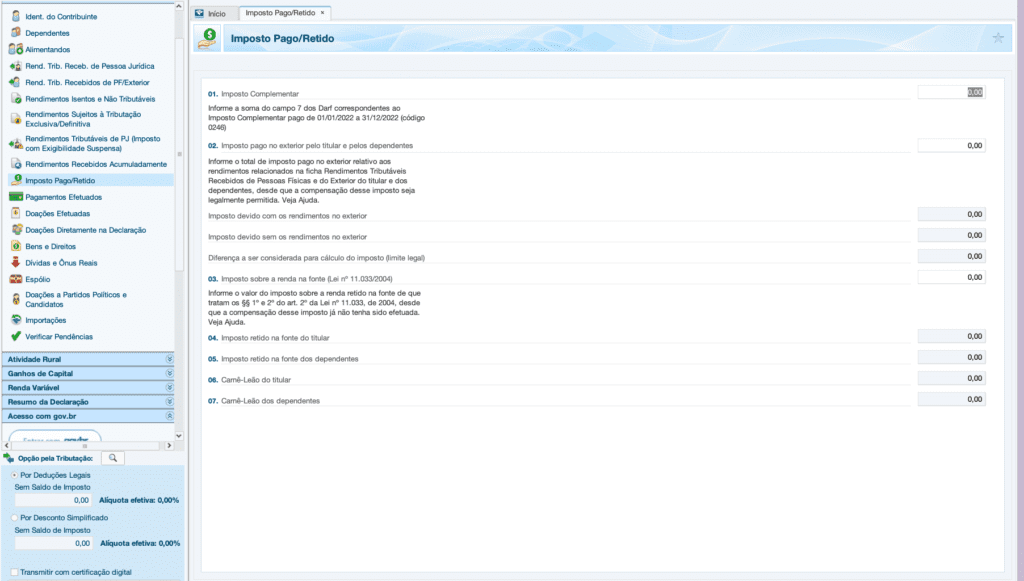

13 – Imposto pago ou retido na fonte

Esta ficha é preenchida automaticamente pelo programa da Receita Federal, conforme você já foi informando os dados anteriores.

Na parte do Imposto Complementar, deve-se preencher quem recebe rendimentos de mais de uma fonte pagadora. Já quem vive no exterior e tem pagamentos compensados no Brasil deve preencher o campo de imposto pago no exterior pelo titular ou por seus dependentes.

14 – Pagamentos efetuados

Esta é a próxima ficha e ela deve ser usada por quem optar entregar a declaração completa e quer fazer a dedução dos seus gastos do Imposto de Renda.

Ao clicar em “novo”, aparecerá uma tela com o código e a descrição dos serviços prestados, como médico, educação, dentista e psicólogo, por exemplo. Ou seja, é aqui que entram todos os gastos que foram feitos no Brasil e no exterior. Primeiro, é necessário inserir o código ao qual se refere o gasto. Depois, é preciso preencher CNPJ/CNP, valor e descrever o serviço.

É preciso se atentar, no entanto, para não informar despesas que não são dedutíveis.

15 – Doações

Caso você tenha feito no ano passado alguma doação, é necessário informar à Receita Federal por meio da ficha “Doações efetuadas”.

Basta clicar em “novo”, escolher o tipo de doação efetuada na opção “código” e preencher os dados solicitados.

É importante saber que a dedução não acontece para toda doação. Nesta ficha, é possível verificar quais são as possibilidades.

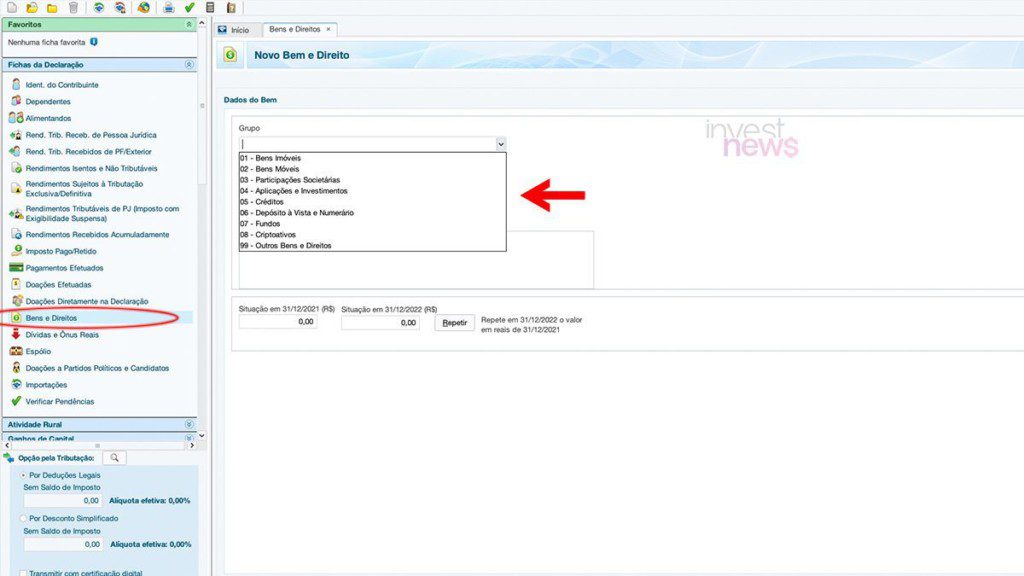

16 – Bens e direitos

Apesar de não serem deduzidos do Imposto de Renda, aqui você deve declarar todos os seus bens de valor, como bens móveis, bens imóveis, créditos, participações societárias e aplicações e investimentos.

Esta ficha não vai alterar os valores de imposto a pagar ou a restituir ao final da declaração, mas deve ser preenchida mesmo assim.

Clique em “novo”, escolha o tipo de bem que será declarado, informe o grupo, o código, o país em que ele está situado, descreva-o e coloque o valor no final dele do ano passado e no anterior. Se o bem foi adquirido nem 2022, deixe o campo de situação em 31/12/2021 zerado.

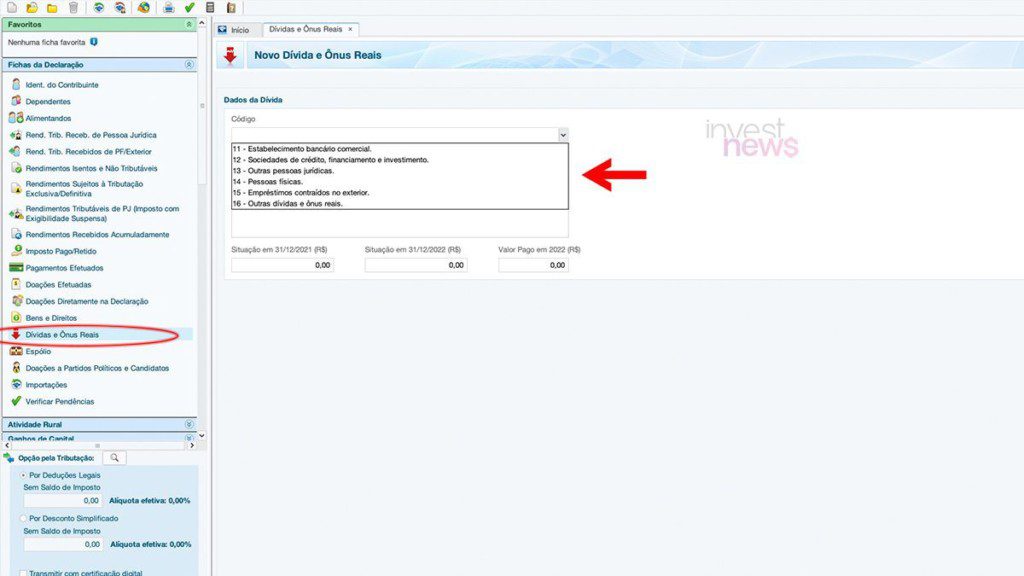

17 – Informe suas dívidas

A próxima ficha é a “Dívidas e ônus Reais”. Nela, precisam ser inseridas todas as dívidas a partir de R$ 5 mil realizadas no decorrer do ano de 2022.

Caso o contribuinte tenha dívidas que foram feitas no valor acima de R$ 5 mil em 2022, elas devem ser informadas nesta ficha, mesmo que você esteja em dia com as parcelas.

Clique em “novo”, selecione o tipo de dívida, informe a situação e valores já pagos.

Financiamentos de imóveis não entram nesta ficha, mas, sim, na de “Bens e Direitos”.

18 – Espólio

Mesmo que o contribuinte tenha falecido, pode existir um espólio em andamento, e é preciso fazer a declaração à Receita Federal. A ficha do espólio deve ser preenchida com os dados do inventariante.

Acesse a ficha “Espólio” e faça a identificação do inventariante da partilha, informando CPF e nome.

19 – Doações a partidos políticos

Nesta ficha devem ser inseridas doações a partidos políticos e candidatos a cargos eletivos, caso você tenha feito. Do contrário, pode seguir adiante.

Aqui, clique em “novo” e insira informações como o nome do candidato ou partido, valor e CNPJ.

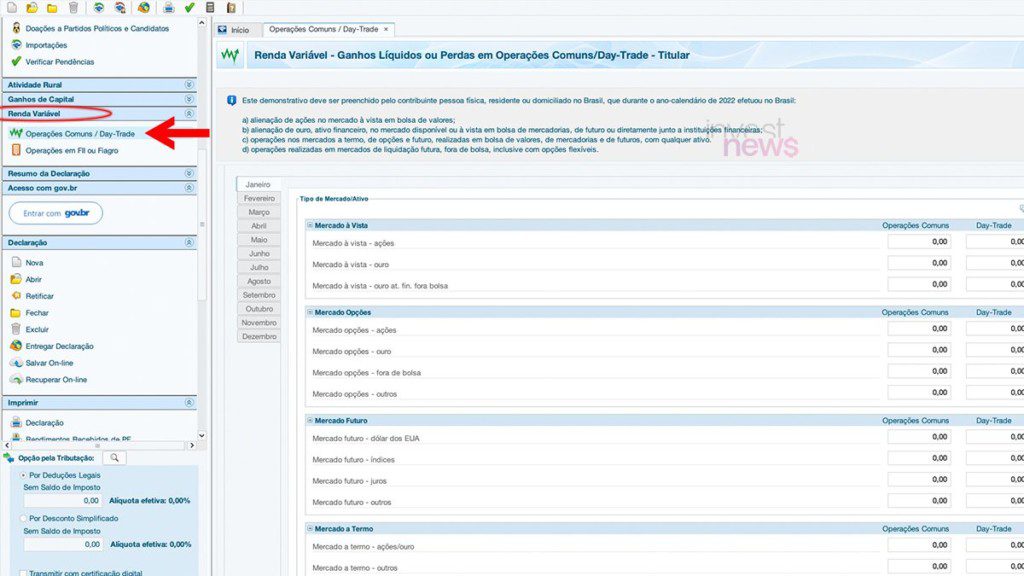

20 – Renda variável

Quem fez investimentos em 2022 em operações comuns/day trade, que incluem os ganhos com vendas de ações e outros ativos, e operações de fundos de investimento imobiliário ou Fiagro, deve preencher esta ficha.

Nela, é necessário inserir os dados do titular e do dependente, se houver.

Escolha o mês em que fez a operação e preencha o valor no campo “mercado à vista – ações”.

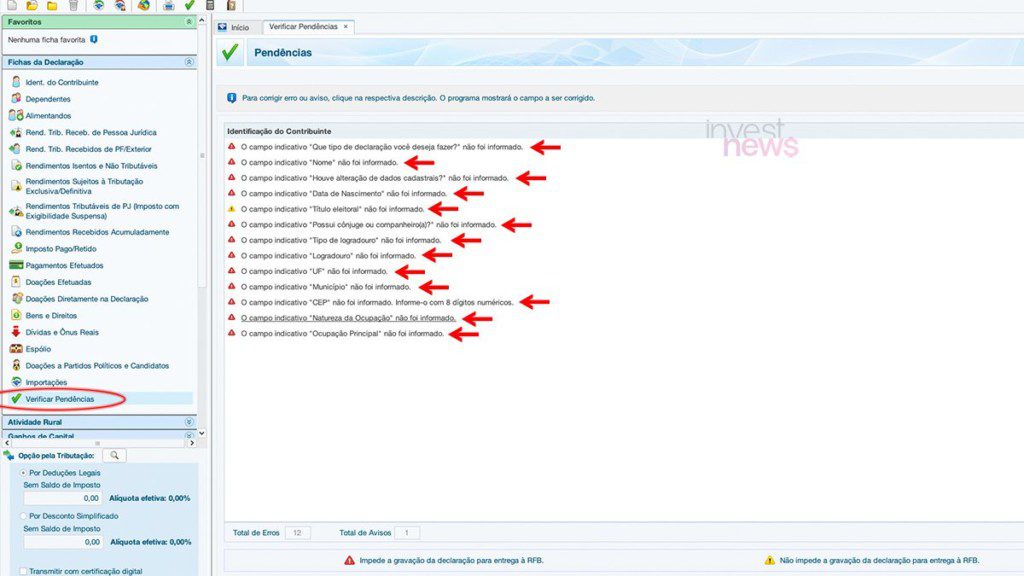

21 – Verifique as pendências

Depois de todas as fichas preenchidas, o programa da Receita Federal permite fazer uma revisão dos dados inseridos e evitar com que o contribuinte tenha problemas com a declaração e caia na malha fina. Esta verificação pode ser feita na etapa “Verificar pendências”.

Caso haja algum erro, volte e corrija-o. Aproveite para checar se não há nenhuma informação incompleta ou imprecisa. Se as informações estiverem corretas, pode seguir em frente.

22 – Envie a declaração

Ainda no menu ao lado esquerdo da tela do programa, após as verificações, você será perguntado qual o tipo de declaração você quer fazer: pelo desconto simplificado de 20% ou pelo modelo completo (gastos dedutíveis).

O programa já demonstrará qual o modelo que cobra menos imposto devido ou que dá o maior valor de restituição.

Você deve fazer a escolha e clicar em “Entregar declaração”.

Caso você note que enviou alguma informação errada, existe a possibilidade de corrigir, por meio da declaração retificadora.

Leia Também:

- Calculadora de Imposto de Renda: faça o cálculo e descubra quanto pagar de IRRF

- Confira: o que é comprovante de renda?