Segundo especialistas consultados pelo InvestNews, esse movimento se justifica pelos juros ainda altos no país, incertezas no início do ano com o novo governo e momento mais adverso para esse tipo de emissão. Eles divergem, no entanto, em relação às perspectivas para follow-ons ainda em 2023.

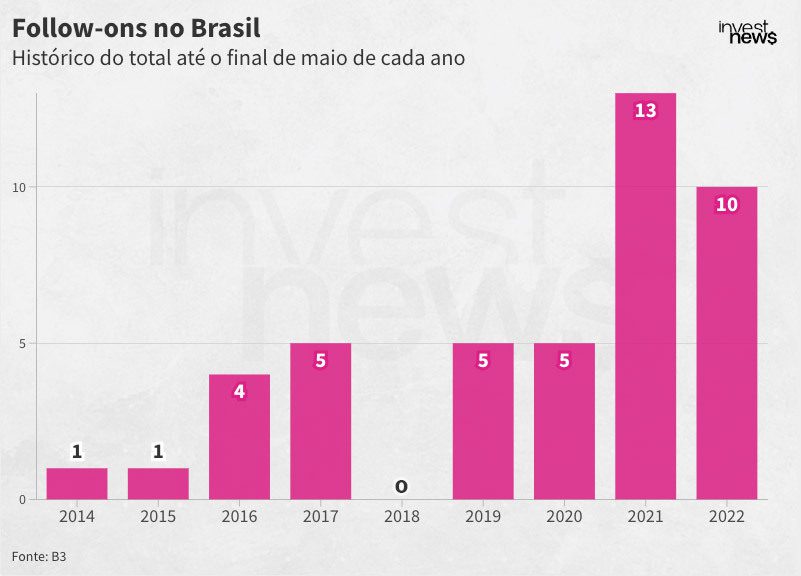

Segundo a B3, nos cinco primeiros meses deste ano, Assaí (ASAI3), Hapvida (HAPV3), Dasa (DASA3), Orizon (ORVR3) e SmartFit (SMFT3) realizam follow-on. Já em 2021, foram 13 ofertas no mesmo período. Em 2022, totalizaram 10. Veja o histórico:

Os dados até maio são os mais recentes da B3. Mas, depois disso, outras empresas anunciaram oferta de ações.

Em junho, a CVC (CVCB3) lançou sua oferta de ações com a intenção de recomprar parte da dívida em debêntures e reforçar o capita de giro. No mesmo mês, a Direcional Engenharia (DIRR3) lançou sua oferta com a intenção de usar os recursos para crescimento e otimizar sua estrutura de capital. Com o mesmo objetivo, no início de julho, foi a vez da BRF (BRFS3) e da MRV (MRVE3) protocolarem seus pedidos.

O que está por trás dos números?

Ricardo Schweitzer, CEO da consultoria Ricardo Schweitzer, avalia que esse movimento é justificado pelo período de maior aversão ao risco no começo de 2023, com ativos de renda variável apresentando pior desempenho de preço, o que se traduz em uma conjuntura menos encorajadora para ofertas.

Mas Andre Fernandes, head de renda variável e sócio da A7 Capital, aponta que com a entrega do arcabouço fiscal, manutenção da meta de inflação, um menor atrito entre Banco Central e governo e, por fim, a reforma tributária no radar para ser aprovada ainda este ano acabam melhorando o ambiente de negócios e favorece uma retomada dessas emissões.

Já para Fabrício Gonçalvez, CEO da Box Asset Management, é bem provável que o número dos primeiros meses de 2023 tenha ficado baixo por causa dos rumos previstos para a economia.

Motivos de follow-ons em 2023

Érico Nikaido, sócio do Ártica assessoria financeira, comenta que os principais motivos que impulsionaram a realização de follow-ons em 2023 são:

- Necessidade das companhias de controlar despesas financeiras, diminuindo alavancagem;

- Perspectiva de aumento da atividade na bolsa de valores, dada a iminente redução da taxa de juros;

- Mais clareza sobre a política econômica do novo governo;

- Maior fluxo financeiro de investidores estrangeiros para o Brasil, dado que a taxa real de juros ainda é uma das maiores do mundo.

Para Fernandes, o principal fator é a taxa de juros, que ainda se mantém em patamar elevado no Brasil. Ele lembra que, mesmo que a Selic passe a cair em agosto, não será de uma vez. Dessa forma, para o sócio da A7 Capital, é mais vantajoso a empresa fazer follow-on do que emitir dívida em níveis de juros muito altos, que podem corroer o resultados com aumentos de despesas financeiras.

Já Fernando Siqueira, head de research da Guide Investimentos, avalia que o mote deste ano até aqui foi: empresas em dificuldades fazendo mais follow-on. Mas, para ele, as perspectivas são melhores para os próximos meses, já que, segundo ele, houve bastante ruído no começo do ano com a mudança de governo, adiando planos de eventuais ofertas.

Envolvimento de fundadores

Dados compilados pela agência de notícias Bloomberg mostraram que fundadores e principais acionistas de companhias no Brasil se comprometeram a injetar até R$ 19,3 bilhões em capital até agora este ano para ajudá-las a reduzir suas alavancagens financeiras. As ajudas vieram por meio de ofertas de ações e transações imobiliárias.

A Bloomberg destaca que Guilherme Paulus, que fundou a rede de agências de viagens CVC (CVCB3) há cinco décadas, mas havia se desfeito de sua participação nos últimos anos, subscreveu R$ 100 milhões da oferta pública de ações da empresa realizada em junho.

Outro exemplo são os bilionários por trás da Americanas (AMER3) — Jorge Paulo Lemann, Carlos Alberto Sicupira e Marcel Telles. O trio, que investe na empresa desde a década de 80 e a controlou até dois anos atrás, está negociando injetar até R$ 12 bilhões na varejista até 2027 para que ela sobreviva depois da descoberta de um rombo contábil — que a empresa reconheceu como fraude e que a levou à recuperação judicial este ano.

A Bloomberg destaca também que as famílias bilionárias que fundaram a Hapvida e a Dasa, duas empresas do setor de saúde, intervieram no início deste ano em meio à preocupação com a saúde financeira das empresas. De acordo com a agência de notícias, a família Pinheiro — por trás da Hapvida — não apenas participou de uma oferta de ações, mas também anunciou um acordo para comprar e arrendar 10 imóveis da operadora de saúde.

Ricardo Schweitzer, CEO da consultoria Ricardo Schweitzer, destaca que essas empresas estão em situações muito distintas. Schweitzer explica:

- “Americanas é um caso de recuperação judicial cuja ancoragem dos acionistas de referência no follow-on é tida como condição imprescindível pelos credores;

- CVC e Hapvida, guardadas as devidas proporções, vêm de históricos operacionais que frustraram o mercado. Nesse contexto, a sinalização dos controladores é importante para a confiança nas teses;

- Dasa é praticamente um caso de “re-IPO“: embora listada, a companhia tinha liquidez quase irrelevante. Nesse contexto em particular, a sinalização de investimento do grupo controlador traz conforto adicional ao público investidor.”

Nikaido, do Ártica, defende que, como o mercado de capitais ainda não aos aos níveis dos últimos anos, os fundadores se envolveram nas ofertas de ações das empresas para viabilizar o processo e evitar que as ações recuem com força devido ao valuation ainda descontado.

João Daronco, analista da Suno Research, avalia que esse movimento representativo dos fundadores das empresas está relacionado com a baixa propensão do mercado para entrar em follow-on. Por consequência, a responsabilidade acaba ficando com os próprios acionistas de referência para garantir que a oferta saia.

Fernandes, da A7 Capital, considera que os acionistas de referência acabam aproveitando este momento “também para aumentar sua participação a um preço bem menor de quando fizeram o IPO, por exemplo”.

Perspectivas

Para Nikaido, a expectativa é que ocorra um aumento do número de follow-ons no segundo semestre, por dois motivos:

- existência de empresas na bolsa de valores com nível de alavancagem alto em busca de melhorar sua estrutura de capital;

- e expectativa da redução das taxas de juros a partir de agosto ou setembro.

O sócio do Ártica destaca, no entanto, que o investidor ainda está cauteloso, e o movimento de retomada dos follow-nos deve acontecer, primeiramente, no caso das empresas mais sólidas aos olhos do investidor e com melhor balanço de risco-retorno.

Na mesma linha, Schweitzer aponta que a maior clareza do cenário local em relação aos tempos pandêmicos e pré-eleitorais, combinada com uma busca de investidores estrangeiros por oportunidades em economias emergentes, criou uma janela de captações. Assim, segundo ele, muitas empresas que estavam há tempos “na fila” devem se aproveitar desse momento.

Siqueira, da Guide, também avalia que os números de follow-ons devem crescer, pois a queda do juros que tem estimulado o mercado ainda não começou e, com os preços das ações mais altos, as chances de ter follow-on são maiores.

“Teve bastante ruído no começo do ano (com o novo governo). Quem tinha planos de eventualmente fazer alguma coisa, acabou adiando. Isso explica o começo de ano mais fraco, mas o segundo semestre deve ser um pouco melhor”.

fernando siqueira, da guide investimentos.

Já para Daronco, da Suno, o cenário de follow-ons não deve apresentar nada muito relevante, continuando no mesmo ritmo do primeiro semestre.