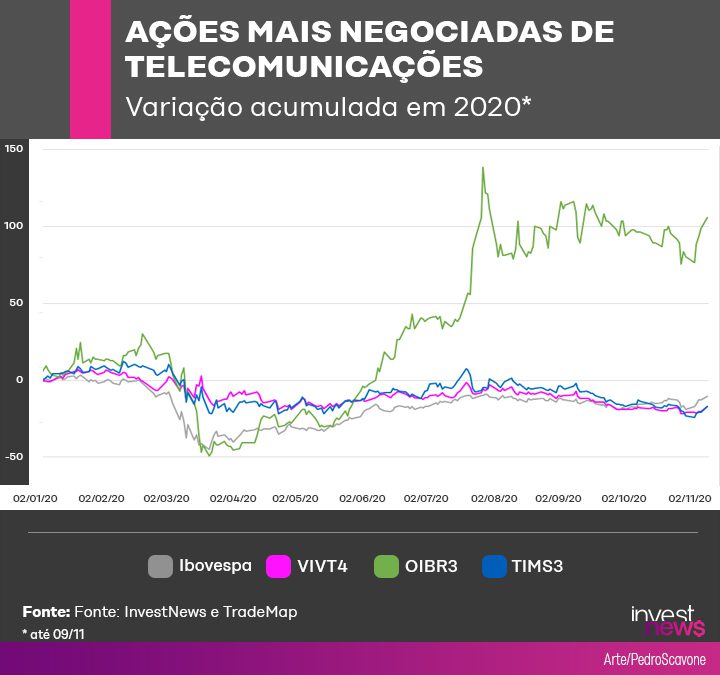

Enquanto boa parte das ações da bolsa vem acumulando perdas em 2020, um papel vem se destacando entre os investidores nos últimos meses: o da operadora Oi (OIBR3). A ação da empresa, que está em recuperação judicial, vem destoando das rivais mais negociadas, ação da TIM (TIMP3) e Telefonica (VIVT3). Mas esse descolamento se justifica ou é especulação? Qual dessas empresas é o melhor investimento?

Para ajudar na escolha do investidor, o InvestNews preparou um comparativo entre as três empresas do setor de telecomunicações. Para selecionar as ações, o levantamento considerou os maiores volumes de negociação, de acordo com informações da provedora de dados financeiros Economatica.

Esta matéria faz parte da série Comparativo InvestNews, que a cada quarta-feira do mês de novembro confronta ações de companhias do mesmo setor na B3. Veja abaixo o que já foi publicado e as próximas matérias previstas:

- 4/11 – Varejo

- 11/11 – Telecomunicações

- 18/11 – Bancos

- 25/11 – Educação

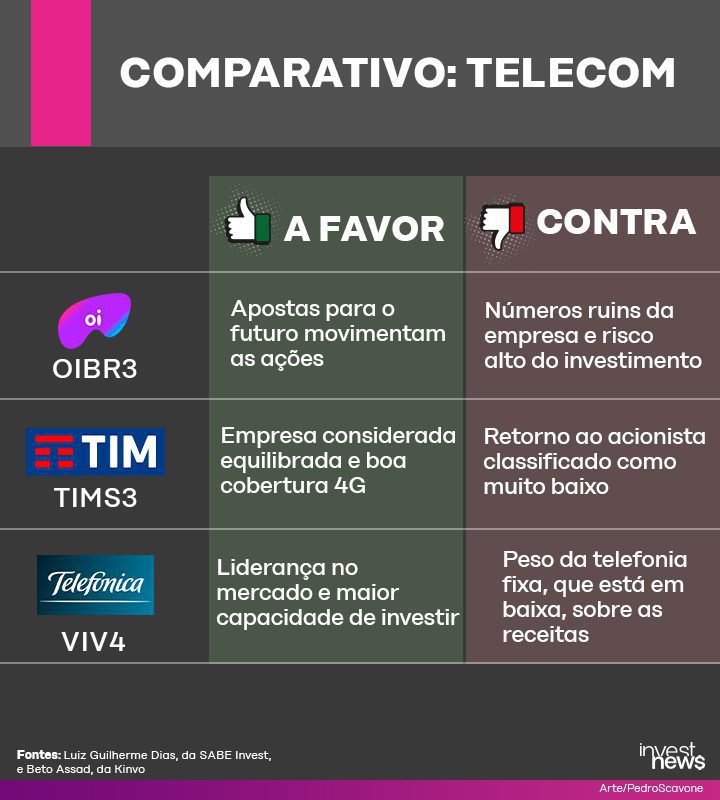

Veja a seguir as considerações sobre as três empresas feitas por Luiz Guilherme Dias, CEO da SABE Invest, e Beto Assad, analista técnico de ações e consultor de mercado financeiro para o Kinvo.

Oi

| OIBR3 | Ibovespa | |

| Variação em 2020* | 105% | -10% |

| Variação desde a estreia da empresa na bolsa (2002) | -94% | 717% |

(Fonte: TradeMap. *dados até 9/11/2020)

Endividada, a empresa pediu recuperação judicial em 2016, e anunciou em setembro de 2020 mudanças no projeto. O futuro da companhia é incerto, mas, mesmo assim, ela vem atraindo muitos investidores nos últimos meses. Para os especialistas ouvidos pelo InvestNews, trata-se de um fenômeno de especulação.

“Primeiro, não considero Oi um investimento, e sim uma aposta de alto risco”, afirma Assad, apontando que “a empresa está fatiando e vendendo suas operações para conseguir sobreviver a anos de resultados ruins”. “A única conclusão que posso tirar disso é a de que é uma aposta. O futuro dela não está definido. Você compra porque acredita”, complementa Dias.

O alto endividamento da companhia chama a atenção dos analistas. A dívida líquida da empresa ficou perto dos R$ 60 bilhões ao final do primeiro semestre. Dias aponta outros dados que considera preocupantes dos balanços da empresa, como o fato de que, em 5 anos, ela só deu lucro em 2018. No primeiro semestre de 2020, o resultado da empresa ficou negativo em R$ 9,7 bilhões.

Dos balanços da empresa, o especialista destaca ainda as “perdas de patrimônio, queda das receitas e o retorno do acionista deteriorado”. “É uma empresa que, se não fosse o governo, já estaria quebrada ou fatiada.”

Dias aponta ainda que o grau de alavancagem financeira (relação entre dívida e resultado) da Oi está em um nível considerado “perigo”, no patamar dos 9. Segundo ele, um nível considerável aceitável para o setor seria de até 4.

Isso significa que, se a Oi mantivesse a geração de caixa atual e a dívida, estável, levaria 9 anos para zerar o débito. “A gente pode considerar que a ela não vai pagar essa dívida nunca”, afirma Dias.

Sobre os números, Assad comenta que “a empresa possui crescimento negativo de sua receita, dívida enorme, prejuízo atrás de prejuízo. Para Oi a única saída realmente é a venda da maioria de seus ativos”.

Mas, se a situação atual da companhia preocupa, as apostas para o futuro são o que vem atraindo investidores. “Quem coloca dinheiro em Oi aposta que a sua reestruturação dará resultados no futuro, mas com uma capacidade operacional muito menor. É uma ação que, na minha opinião, ainda vai trazer muita emoção aos investidores”, diz Assad.

“Não tem nenhum problema com especulação, não é crime. Mas chamo a atenção especialmente de quem está começando. Cuidado com o movimento de ‘está todo mundo comprando Oi, vou comprar também’”, aconselha Dias.

- Leia também: Descubra como a nova Oi deve mexer com as ações

Telefonica

| VIVT3 | Ibovespa | |

| Variação em 2020* | -17% | -10% |

| Variação desde a estreia da empresa na bolsa (1998) | 989% | 1505% |

(Fonte: TradeMap. *dados até 9/11/2020)

É a maior das três empresas, com patrimônio de R$ 69 bilhões no primeiro semestre, contra R$ 22 bilhões da TIM e R$ 8 bilhões da Oi. “Em relação ao market share (participação de mercado) de telefonia móvel, a Telefônica também lidera, com 33,60% neste terceiro trimestre contra 22,41% da TIM”, acrescenta Assad.

Dias acrescenta que “a Vivo tem uma capilaridade incrível”, aspecto no qual acha difícil a empresa ser batida pelas concorrentes. Ainda entre os pontos fortes, ele cita a empresa como a que tem maior capacidade para investir em inovação. “Eu acho que a Vivo está bem posicionada nisso, porque tem mais condições de investir. Hoje, praticamente tudo é tecnologia, e as comunicações não ficam fora disso.”

A empresa, que vem mantendo as receitas estáveis nos últimos anos, teve lucro de R$ 2,2 bilhões no primeiro semestre de 2020 – um recuo em relação aos R$ 2,7 bilhões do ano anterior. Dias considera que a situação é de “patrimônio equilibrado” e grau de alavancagem de 1,9, o que é considerado baixo. Mas ele aponta que o retorno ao acionista mostrado pelos balanços também é baixo: no primeiro semestre, foi de 6,5%.

Entre as fragilidades, Assad cita como a principal “a grande dependência da telefonia fixa em sua receita”. “Vemos um crescimento de suas receitas abaixo da concorrência nos últimos anos, já que a telefonia fixa vem perdendo relevância a cada ano que passa”, diz ele.

O analista aponta que a empresa “precisa focar em um ativo poderoso de mercado: a sua grande base de clientes. E partir daí explorar melhor outros serviços, como a fibra ótica, por exemplo”.

TIM

| TIMS3 | Ibovespa | |

| Variação em 2020* | -16% | -10% |

| Variação desde a estreia da empresa na bolsa (2011) | 75% | 84% |

(Fonte: TradeMap. *dados até 9/11/2020)

Assad destaca que a empresa “possui hoje a maior cobertura de 4G do Brasil”, e diz ainda que “é atualmente a preferida da maioria dos analistas e gestores”. Já Dias classifica a empresa como equilibrada, mas considera que ela tem menos capacidade de investimento que a concorrente Telefonica.

Pelos últimos balanços da empresa, Dias destaca o patrimônio crescente, receitas estáveis, mas com “queda expressiva” no lucro do primeiro semestre de 2020 (de R$ 2,1 bilhões no ano anterior para R$ 422 milhões). O grau de alavancagem de 1,7 é considerado baixo. Dias classifica ainda o retorno de 3,7% ao acionista como “muito baixo”.

Entre os pontos que podem ser considerados fracos, Assad cita que a TIM “realmente precisa aumentar sua base de clientes para fazer jus a todo o seu investimento”.

Os analistas comentam ainda a perspectiva de um eventual leilão da Oi e seus impactos para os negócios da TIM. “O leilão pela telefonia móvel da Oi deverá definir um novo market share, em que hoje a TIM fica atrás de Telefônica e Claro. Esta nova divisão de mercado pode impactar bastante cada empresa, principalmente a TIM se ela perder o leilão”, diz Assad.

Já se o resultado de um possível leilão for favorável à TIM e “a divisão da base de clientes da Oi aconteça de maneira proporcional entre as empresas, ela (TIM) tem tudo para alavancar os seus ganhos”, segundo Assad.

Por sua vez, Dias ressalva que, mesmo que houver um fatiamento nesses moldes, “as empresas vão ser beneficiadas na proporção de sua capacidade de crescimento”. E, segundo ele, essa capacidade é menor para a TIM quando comparada à da Vivo.