Não é novidade que empresas ligadas aos setores de siderurgia e mineração costumam estar correlacionadas no mercado de ações. No entanto, nem sempre o desempenho é igual. Para entender as peculiaridades de cada um dos setores, o Investnews conversou com Mary Silva, analista do BB Investimentos, e Ilan Arbetman, analista de research da Ativa Investimentos.

Enquanto a mineradora Vale (VALE3) é uma grande produtora do minério de ferro, CSN (CSN3), Gerdau (GGBR4 GGBR3) e Usiminas (USIM3 USIM3) estão um passo à frente na cadeia produtiva. As três atuam, principalmente, na fabricação do aço, que, por sua vez, tem o minério de ferro como principal ingrediente.

Mas por que as ações dessas empresas podem se comportar de maneiras bastante opostas em alguns pregões da bolsa?

Embora os produtos vendidos por estas companhias sejam basicamente commodities – itens básicos com pouco valor agregado –, eles têm características diferentes e, portanto, atendem a mercados distintos.

“O ponto é o tipo de produto. Boa parte do mix da Usiminas, por exemplo, é de aço plano, que é destinado para a indústria automotiva, já a Gerdau é mais focada em aço longos, como o vergalhão, que vai para a indústria da construção civil”, explica Mary Silva, analista do BB Investimentos.

Os especialistas ouvidos, que acompanham de perto as empresas do setor, elencaram quatro pontos que evidenciam as diferenças entre as companhias dos setores de siderurgia e mineração e o que motiva o sobe e desce das ações na bolsa de valores.

O que mineradoras e siderúrgicas produzem?

A Vale, uma das empresas mais negociadas da B3, atua exclusivamente com mineração. O principal produto que ela extrai dessa atividade é o minério de ferro, item essencial na fabricação do aço.

02/12/2013

REUTERS/David Gray

Na prática, o minério – que é uma rocha – é transformado em matéria-prima para, posteriormente, ser vendido para as indústrias siderúrgicas.

As siderúrgicas, por sua vez, transformam o insumo em aço, que tem como destino diferentes setores da indústria. Ele é usado, por exemplo, na fabricação de carros, maquinários e na construção de empreendimentos imobiliários.

Embora também atue com a produção do minério de ferro, a Usiminas tem como principal atividade a produção do aço, em especial o plano, usado na fabricação de automóveis.

Em 2021, 84% da receita consolidada da Usiminas, um total de R$ 33,73 bilhões, vieram da siderurgia.

A CSN, por sua vez, atua em três divisões – siderurgia, mineração e cimento. Ainda assim, o segmento siderúrgico é o mais representativo para a empresa. A área foi responsável por 62,8% da receita líquida da empresa no ano passado, enquanto a mineração ficou com uma fatia de 37,7%.

O restante ficou dividido entre logística rodoviária e portuária, com 6,3%; cimento, com fatia ainda tímida de 3% – embora tenha avançado para 4,5% no segundo trimestre de 2022 – e energia, com 0,4%.

Qual o destino da produção de mineradoras e siderúrgicas?

Usiminas, CSN Siderúrgica e Gerdau vendem seus insumos especialmente para as indústrias da construção civil, automotiva e linha branca (eletrodomésticos).

No caso da Usiminas, a maior parte do aço produzido no segundo trimestre deste ano (36%) foi destinado para setor automotivo.

“Os gargalhos (falta de peças) na cadeia automotiva explicam a performance mais fraca do papel desde o final do ano passado. É um setor que está com mais dificuldades e a empresa acaba sendo penalizada por ter uma dependência maior do segmento”. No acumulado do ano, os papéis da Usiminas acumulam um recuo superior a 40%.

Já o aço vendido pela CSN tem como principal destino o segmento de distribuição (31%) – intermediários da cadeia que redistribuem o produto para indústrias menores –, seguido da construção civil (21%), enquanto a Gerdau também tem atuação mais relevante no segmento de construção e a indústria automotiva.

Quem compra os produtos do setor?

Usiminas, Gerdau e a divisão siderúrgica da CSN são mais dependentes do mercado interno brasileiro e são fortemente impactadas por indicadores ligados à indústria, como o próprio Produto Interno Bruto (PIB).

Segundo Ilan Arbetman, da Ativa Investimentos, a Usiminas é a que mais depende do cenário doméstico entre as siderúrgicas. No balanço financeiro do segundo trimestre, 80% da receita de vendas consolidada, no valor de R$ 8,531 bilhões, veio do mercado interno.

Já no caso da CSN, a receita da companhia ficou dividida entre mercado interno e externo, principalmente pela divisão de mineração que tem como foco a exportação.

A Gerdau também tem uma atuação geográfica pulverizada. No segundo trimestre, 43,2% de receita líquida veio da divisão do Brasil; 34,6% teve como origem a América do Norte; 8,5% América do Sul e de 13,9% aços especiais (o que inclui as operações de aços especiais no Brasil e nos Estados Unidos, além da empresa controlada em conjunto no Brasil).

Não à toa, a inflação elevada nos Estados Unidos – que atingiu em fevereiro o maior nível em 40 anos – acende um alerta para dificuldades que a empresa pode enfrentar pela frente.

“Nos EUA, a inflação e a evolução de custos aparecem como desafios que podem impedir Gerdau de manter os atuais níveis de rentabilidade”, afirmou o analista da Ativa.

A expectativa, segundo Ilan, é que a empresa atinja números parecidos aos registrados em 2021, considerados fortes, mas não tão robustos quanto o primeiro semestre deste ano.

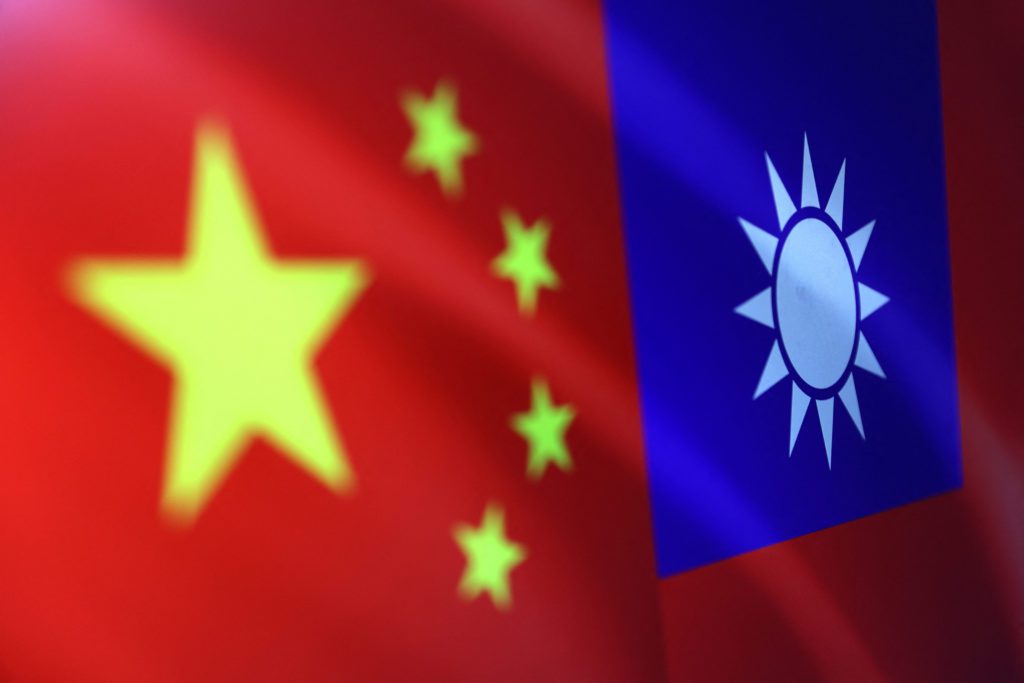

06/08/2022 REUTERS/Dado Ruvic

China é o maior cliente do setor

O destino final dos produtos vendidos pelas mineradoras é a China, que é o maior consumidor mundial do minério de ferro, matéria-prima essencial na fabricação do aço.

No balanço financeiro do segundo trimestre, a Vale, por exemplo, comercializou 73,161 milhões de toneladas métricas de minério de ferro e pelotas, sendo que 75% do total foi destinado para a Ásia – em grande parte para a China. Nas Américas, por exemplo, o total vendido foi de 9,4 milhões de toneladas métricas.

“Por isso, aspectos da atividade econômica e industrial na China afetam muito mais Vale e CSN do que a Usiminas, que tem 75% da receita focada no mercado brasileiro”, acrescentou Mary do BB.

Além disso, o preço do minério de ferro é bastante atrelado ao nível de atividade do país asiático. “Qualquer notícia que impacte negativamente a economia local, como é o caso das novas medidas de restrições de circulação de pessoas para combater a covid-19, o preço do insumo, que tem negociação diária na bolsa de valores, sofre uma pressão negativa”, diz Mary.

Na prática, se o principal produto vendido pelas mineradoras ficar mais barato, a receita dessas companhias também poderá cair. Consequentemente, os investidores vendem suas posições em papéis das empresas do setor, o que implica em uma desvalorização dessas ações.

Mas qual o impacto do aumento do preço do minério de ferro para a Usiminas, por exemplo, que também produz o minério de ferro, mas em uma escala menor?

“Se, de um lado, a empresa é afetada pelo aumento do custo da produção (já que o minério de ferro é usado na fabricação do aço), paralelamente ela se beneficia, porque também vende o minério de ferro, o que causa um efeito de neutralidade”, acrescentou a especialista do BB.

Como investir em mineradoras e siderúrgicas?

Mary, do BB, orienta o investidor a diversificar a carteira tanto setorialmente como de acordo com a exposição ao cambio. Isso porque as empresas exportadoras recebem em dólar e se beneficiam, por exemplo, quando a moeda norte-americana se valoriza perante o real.

“Se o investidor já tem na carteira, por exemplo, outros papéis de empresas ligadas à exportação, como os frigoríficos, ele pode diversificar ao buscar o setor de siderurgia que tem maior presença no mercado interno. Agora, se ele quiser ampliar a presença em empresas ligadas à exportação, o ideal é investir nas mineradoras. Mas concentrar tudo no mesmo setor não é o mais adequado”, orienta Mary.