As ações de distribuidoras de energia elétrica são há muito consideradas investimentos robustos, lentos, mas constantes, atraindo aqueles que valorizam a renda e a segurança de longo prazo acima do crescimento e ganhos rápidos.

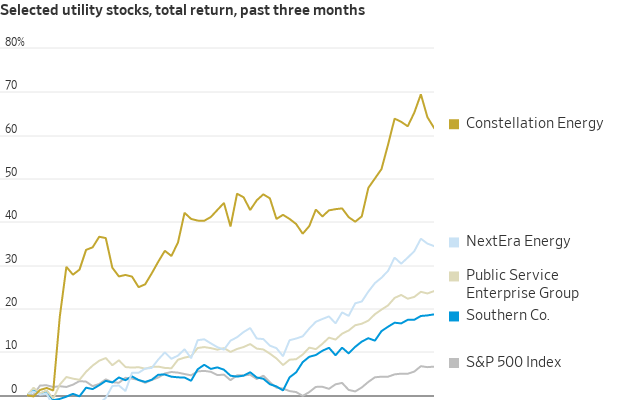

Nos últimos meses, porém, as distribuidoras deixaram o restante do mercado comendo poeira. Essas ações mais tranquilas de repente se tornaram uma aposta na área mais badalada do mercado: a inteligência artificial. A IA requer muito poder de computação e os computadores usam muita eletricidade.

Isso introduziu um novo risco à antiga aposta na segurança. Os investidores que procuram renda e valor percebem que agora têm ações que se movem muito mais do que no passado.

Nos últimos meses, “a IA pegou o mercado de assalto”, diz Douglas Simmons, gestor de portfólio do fundo mútuo Fidelity Select Utilities, de US$ 1,2 bilhão. “Tornou-se mais amplamente reconhecido entre os investidores generalistas que as distribuidoras se tornaram uma peça da IA.”

E assim, como se alguém tivesse apertado um botão, os holofotes se acenderam e essas ações esquentaram.

Como a empresa de pesquisa Bespoke Investment Group apontou esta semana, três das cinco ações com melhor desempenho deste ano no S&P 500 são de distribuidoras: Vistra, Constellation Energy e NRG Energy. A Vistra, com alta de 143%, superou até mesmo a rainha da IA, a Nvidia; a Constellation, com alta de 85%, fica pouco atrás.

Para os que investem em distribuidoras, isso é como noite e dia.

O ano passado foi um apagão total. O Dow Jones Utility Index perdeu 7,2%, enquanto o S&P 500 ganhou 26,3%; ambos os números incluem dividendos. Esse foi o pior desempenho anual desse segmento desde 1999, bem abaixo do esperado.

Juros mais altos eram parte do problema, pois não apenas aumentaram os custos de empréstimos para as distribuidoras, mas tornaram suas ações menos atraentes em relação aos títulos.

E 2023 não foi o único ano de baixa recente. A espetacular implosão da PG&E em 2017 e 2018 fez com que os investidores se preocupassem com o fato de as empresas de energia estarem enfrentando riscos crescentes em um mundo em aquecimento.

LEIA MAIS: Os investidores estão ganhando muito em todos os mercados

As distribuidoras subiram apenas 6,6% ao ano nos cinco anos encerrados em 31 de dezembro passado; o S&P 500 ganhou 15,7% ao ano.

O negócio de fornecimento de eletricidade não cresceu nas últimas duas décadas, pois a conservação e a tecnologia mais eficiente reduziram o consumo. Os EUA geraram um pouco menos eletricidade em 2021 do que em 2007, de acordo com a Administração Federal de Informação de Energia — embora a economia tenha crescido mais de 3% ao ano nesse período.

Agora, no entanto, a necessidade de energia está finalmente se expandindo. Em sua teleconferência de divulgação de resultados de 23 de abril, os executivos da NextEra estimaram que a demanda de eletricidade apenas de data centers cresceria 15% ao ano até o final da década.

A IA não é a única razão pela qual as distribuidoras esquentaram tão rápido. O aumento na demanda por eletricidade em todo o país tem três razões principais, diz Maria Pope, CEO da Portland General Electric, a maior distribuidora do Oregon.

Uma delas é a retomada da manufatura nacional após décadas de mudança para o exterior. Outra é o boom na produção de semicondutores, impulsionado pelo apoio do governo. Mas a expansão dos data centers, “impulsionada pelo apetite insaciável da IA”, é a fonte de demanda industrial que mais cresce, explicou Pope.

LEIA MAIS: Apple está desenvolvendo chips para data centers, buscando vantagem na corrida por IA

Jay Rhame, presidente-executivo da Reaves Asset Management, que administra cerca de US$ 3 bilhões em ações de serviços de distribuição, acha que o único paralelo histórico é o boom na geração de eletricidade que se seguiu à adoção generalizada do ar-condicionado nas décadas de 1960 e 1970.

As distribuidoras estão tão quentes que chegam a afetar o desempenho dos fundos em segmentos mais amplos do mercado. Veja dois fundos negociados em bolsa especializados em ações produtoras de renda: iShares Select Dividend e iShares Core High Dividend. Nos últimos três meses, o Core High Dividend subiu 7,2%, um pouco mais que o S&P 500; o Select Dividend, por sua vez, aumentou 9,6%, superando o mercado em 3,2 pontos percentuais.

Quase metade dessa diferença de retorno entre os dois fundos é atribuída apenas às ações das distribuidoras, afirma Daniel Prince, chefe de consultoria de produtos iShares da BlackRock. A Select Dividend, com 28% de seus ativos em distribuidoras, recebeu um grande impulso. Sua principal distribuidora, a Dominion Energy, subiu 17,8% nos últimos três meses. O Core High Dividend, com apenas 9% em ações do segmento, não acompanhou o ritmo.

Para ser justo, as ações de distribuidoras mal alcançam sua posição do final de 2021. Elas apanharam tão duramente no ano passado que ainda são consideravelmente mais baratas, em média, do que o mercado de ações em geral.

O Dow Jones U.S. Utilities Index negocia a 17 vezes o lucro esperado para o próximo ano; o S&P 500 está em 20 vezes os ganhos projetados.

Portanto, isso não é uma bolha — ainda não, de qualquer maneira. Mas os investidores orientados para a renda, acostumados a pensar nas empresas de energia como os setores mais sonolentos e seguros, devem perceber que o jogo mudou.

O dinheiro quente sempre segue o desempenho quente. Notavelmente, os investidores retiraram cerca de US$ 4 bilhões de ETFs de distribuidoras no ano passado. Essa saída certamente se transformará em uma enxurrada de dinheiro novo se as ações permanecerem aquecidas.

LEIA MAIS: A hora e a vez dos ETFs de dividendos

E as ações que podem subir 15% ou mais em um mês, como acontece com muitas empresas de energia desde meados de abril, também podem cair 15% ou mais em um mês — algo que não costumava ocorrer com as distribuidoras, a menos que estivessem à beira da falência.

Assim como os títulos apresentaram uma volatilidade surpreendente nos últimos anos, os investidores em distribuidoras orientados para a renda devem se certificar de que estão prontos para alguns choques ao longo do caminho.

Escreva para Jason Zweig em intelligentinvestor@wsj.com

Traduzido do inglês por InvestNews