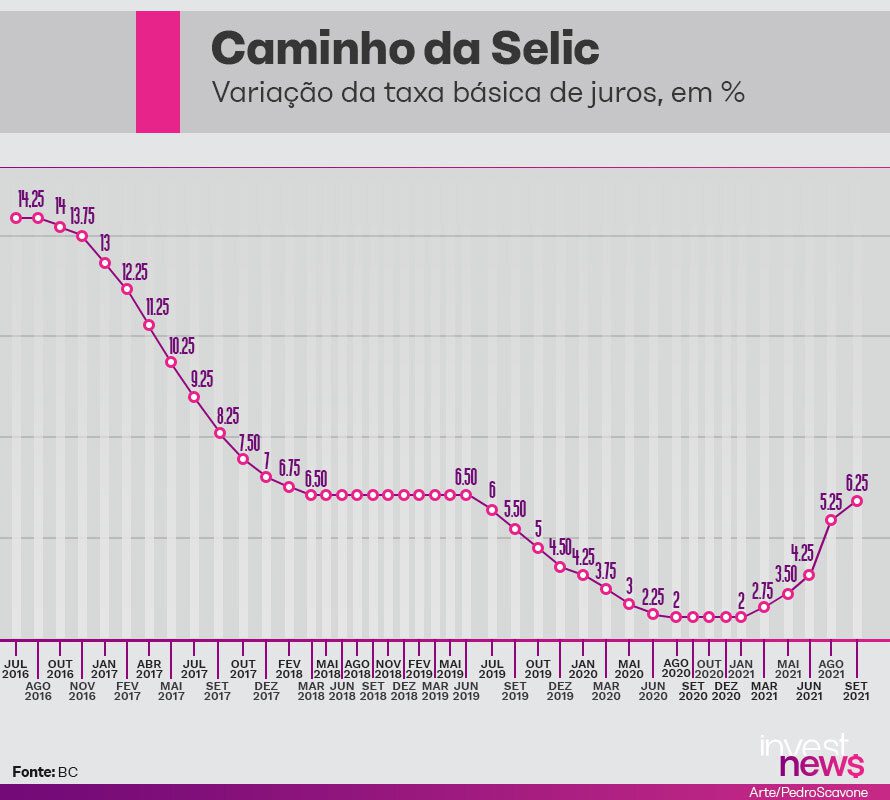

Foi o segundo aumento seguido de 1 ponto percentual da Selic. Em agosto, o Copom fez a primeira elevação dessa magnitude desde 2002. Com isso, o BC promoveu o quinto aumento seguido da taxa básica de juros.

Em seu comunicado, o Copom apontou que deve promover uma alta da mesma magnitude na próxima reunião, em outubro, e frisou que sua intenção é avançar no campo em que a taxa de juros atua no sentido de esfriar a economia para conseguir, com isso, conter a inflação.

“O Copom considera que, no atual estágio do ciclo de elevação de juros, esse ritmo de ajuste é o mais adequado para garantir a convergência da inflação para a meta no horizonte relevante e, simultaneamente, permitir que o Comitê obtenha mais informações sobre o estado da economia e o grau de persistência dos choques. Neste momento, o cenário básico e o balanço de riscos do Copom indicam ser apropriado que o ciclo de aperto monetário avance no território contracionista”, afirmou.

Segundo o BC, a inflação ao consumidor segue elevada. “A alta nos preços dos bens industriais – decorrente de repasses de custos, das restrições de oferta e do redirecionamento da demanda em direção a bens – ainda não arrefeceu e deve persistir no curto prazo”, informou.

O Copom declarou, ainda, que nos últimos meses os preços dos serviços cresceram a taxas mais elevadas, refletindo a gradual normalização da atividade no setor, dinâmica que já era esperada. “Adicionalmente, persistem as pressões sobre componentes voláteis como alimentos, combustíveis e, especialmente, energia elétrica, que refletem fatores como câmbio, preços de commodities e condições climáticas desfavoráveis”.

Com a alta, as aplicações de renda fixa atreladas ao CDI (Certificado de Deposito Interbancário) ficam mais atrativas. Veja quanto rendem os investimentos e onde aplicar seu dinheiro com a Selic em 6,25% ao ano.

A Selic é definida pelo Comitê de Política Monetária (Copom) do Banco Central (BC), em reuniões que acontecem a cada 45 dias. Esse comitê é formado pelo presidente do BC e seus diretores.

Os membros do Copom decidem os rumos da Selic como parte da política monetária, com base em 4 pilares: inflação, contas públicas, atividade econômica e cenário externo.

Uma das principais funções da Selic é controlar a inflação. A ideia é que, subindo os juros, as pessoas consumam menos, já que o crédito fica mais caro. Então, pela lei da oferta e da demanda, uma redução do consumo levaria por efeito a uma queda dos preços.

Repercussão do Copom

Para a ACSP (Associação Comercial de São Paulo), o aumento já era esperado pelo mercado financeiro, por conta do crescimento da inflação impulsionada, principalmente, pelos preços administrados, como energia e combustível. “Só que tudo isso tem um custo para o Brasil: o impacto será um pouco mais sentido desta vez no bolso do consumidor”, declarou a entidade por nota.

Em nota, a ABRAINC (Associação Brasileira de Incorporadoras Imobiliárias) considerou que a decisão foi uma medida necessária para conter o avanço da inflação.

“Mesmo com o aumento, a taxa de juros se encontra em um baixo patamar, principalmente ao avaliar o histórico brasileiro em que a Selic quase sempre esteve acima de dois dígitos. A taxa de juros real segue negativa, o que configura um excelente momento para investimento em imóveis”, disse a entidade em comunicado.

João Beck, economista e sócio da BRA Investimentos, ressaltou em nota que o aumento de 1 ponto percentual é a velocidade adequada para todo balanço de risco atual. “O Banco Central agora entende que essa velocidade é a nova velocidade de cruzeiro das altas subsequentes e já sinaliza alta de mais um ponto para reuniões seguintes. Isso é interessante porque o mercado imaginava que essa aceleração seria de 1,25% e o Banco Central afirmou que continua sendo de 1%”, disse.

Segundo ele, no curto prazo, a alta de juros de 1 ponto percentual não agita tanto o mercado, pois já é um aumento projetado e também sinalizado no comunicado da penúltima reunião.

Em comunicado, Jansen Costa, sócio-fundador da Fatorial Investimentos, afirmou que a alta da Selic influencia no mercado de renda fixa porque ela fica mais interessante. Os pós-fixados imediatamente começam a render mais com a alta da Selic. Já para o prefixado e prefixado atrelado ao IPCA acredito que não vai mudar muita coisa, pois essa alta de juros já foi precificada anteriormente.

“O investidor já deveria ter se antecipado, já que o mercado está dando há um tempo algumas boas oportunidades no prefixado com taxas elevadas. Como na semana passada o mercado acreditava em uma alta de 1,25% na Selic e essa expectativa mudou para 1% após a fala do presidente do Banco Central, quem aplicou em prefixado na semana anterior está ganhando mais dinheiro do que aplicando agora”.

Em sua avaliação, fundos imobiliários e ações tendem a performar pior. “Obviamente com os juros subindo, o investidor acaba sendo atraído a trocar a renda variável por uma renda fixa com uma taxa muito melhor do que estava em janeiro, por exemplo”, afirmou por nota.

Leia também

- Por que a Selic sobe?

- É verdade que as ações perdem valor quando a Selic sobe?