Em um setor fragmentado no qual grandes players como Oi (OIBR3), Tim (TIMS3), Vivo (VIVT3) e Claro estão focados na expansão de cobertura móvel e nas disputas pelo 5G, surge um mercado cheio de oportunidades para pequenos provedores regionais de internet que encontraram na bolsa uma alternativa para capitalizar seu crescimento. Em julho, três empresas do segmento fizeram IPO (oferta pública inicial de ações) na B3: Brisanet (BRIT3), Desktop (DESK3) e Unifique (FIQE3).

Marcelo Leite, diretor de estratégia e portfólio da empresa de telecomunicações Sencinet, lembra que o mercado de serviços de internet brasileiro movimenta em média uma receita de R$ 15 bilhões, dos quais pelo menos R$ 5 bilhões correspondem apenas a provedores regionais. “Segundo estimativas, estas empresas já representam cerca de 30% do mercado”, aponta.

Para Leite, vivemos um movimento conhecido como a “corrida da fibra ótica”, com um mercado extremamente aquecido que deve apresentar um número forte de IPOs, fusões e aquisições nos próximos meses.

Segundo ele, o movimento acontece inclusive fora do mercado de capitais, onde quase toda semana surge uma notícia de aquisição de um provedor de internet por outro. Leite cita que alguns casos são emblemáticos, como o Vero, que iniciou sua estratégia adquirindo sete provedores regionais em Minas Gerais, para logo expandir para o Sul e recentemente chegar em São Paulo. Outro case semelhante foi do Aloo, que saiu do Nordeste, passando pelo Centro Oeste.

Para o diretor da Sencinet, a maioria das empresas do setor tem como estratégia clara ganhar território e corpo para se tornarem maiores, mais conhecidas e em breve chamar a atenção de investidores corporativos que se encontram em um patamar elevado.

“Este fenômeno não ocorre apenas no Brasil. Vemos este aquecimento do volume de negócios acontecendo no mercado de provedores de outros países”, explica Leite. Contudo, ele destaca que não se trata apenas de abrir capital na bolsa, mas de diversas formas de capitalização destes players.

No meio desta corrida e com três ações “nanicas” presentes na B3, qual é melhor para usufruir o “boom” deste mercado? Fizemos um comparativo no InvestNews.

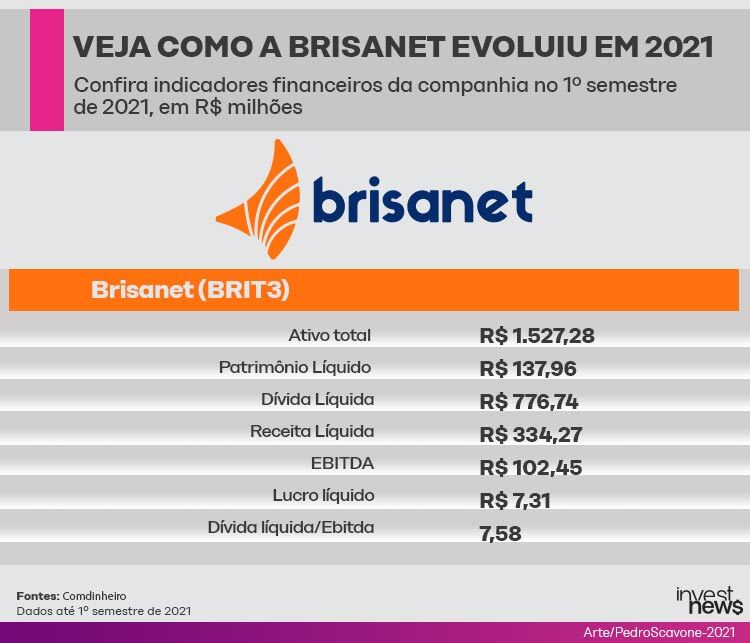

Brisanet (BRIT3)

Presente em cerca de 100 regiões do Nordeste, a provedora de internet Brisanet atende mais de 700 mil clientes e, segundo relatório da Eleven Financial, já é líder em banda larga fixa nos estados de Ceará, Rio Grande do Norte, Paraíba e Pernambuco, superando grandes operadoras da região.

Segundo Rodrigo Carneiro, analista da Levante Investimentos, uma das vantagens da companhia é a sua capilaridade, por meio do seu sistema de franquias Agility Telecom apenas no segundo trimestre a companhia conseguiu 148 mil acessos e 93 franqueados. “Cada novo franqueado em média garante 1,5 mil acessos”, explica.

Desta forma, a Brisanet pega as pequenas operadoras e integra estas na sua infraestrutura, fornecendo um sistema de software de qualidade na rede, e cobrando um percentual da receita do franqueado.

Carneiro aponta que a Brisanet consegue rentabilizar regiões de difícil acesso e oferecer também serviços de valor secundário como streaming de música e vídeos, TV digital e telefonia fixa e móvel, a través do Brisaplay.

Segundo o analista da Levante, esta capilaridade também pode auxiliar a arrematar uma participação no leilão de 5G, pelo fato de a Brisanet ter uma boa estrutura de fibra no Nordeste inteiro, com potencial de ofertar serviços móveis e alugar infraestrutura para grandes empresas.

Para Hugo Queiroz, analista-chefe do TC Matrix, a companhia tem forte potencial de crescimento, e nos últimos cinco anos cresceu em média 41% ao ano, com uma base interessante para expansão.

O analista cita que 86% dos recursos levantados no IPO (a companhia movimentou R$ 1,44 bilhão) devem ser direcionados para a expansão da companhia.

Diferentemente de outros players, a Brisanet não está focada em aquisição e sim em franquias, que contribuem com a dinâmica de expansão acelerada da companhia. No entanto, Queiroz destaca que este modelo também tem suas desvantagens como margens menores, enquanto Brisanet tem uma margem ebitda de 34%, os pares Unifique e Desktop apresentam margens de 51% e 44%, respectivamente.

“É um modelo de expansão mais ágil, porém com margem baixa”, aponta. Contudo, Queiroz destaca que não deixa de ser um ponto positivo para capturar maior crescimento frente a grandes players, principalmente a Oi, que também tem participação no Nordeste.

Entre as desvantagens da companhia, Queiroz cita o ticket médio baixo. Os preços pelos serviços de internet no nordeste são inferiores a outras regiões do Brasil e pode, em tempos de crise, econômica representar um risco para a dinâmica da Brisanet, diz.

Ele também enxerga que o valuation (valor de mercado) da companhia está um pouco elevado. A Brisanet negocia a 34 vezes seu Ebitda (expectativa de geração de caixa), sem considerar o crescimento futuro. Segundo as projeções do TC Matrix, com as avenidas de crescimento (oportunidades para a empresa) pós-IPO, a companhia deve passar a negociar a 25 vezes/ebitda enquanto os concorrentes Unifique e Desktop negociam atualmente no patamar de 22 vezes.

Hugo Queiroz enxerga um upside (potencial de valorização de uma ação no período) de 50% para a companhia com preço-alvo de R$ 17 até o final de 2021, atualmente a empresa negocia perto dos R$ 12.

Já Gustavo Akamine, analista da Constância Investimentos, cita como desafios o trabalho da companhia com operadores pequenos que muitas vezes apresentam uma informalidade maior no mercado.

Segundo Akamine, a companhia precisa acelerar sua expansão para alcançar uma posição competitiva interessante, já que a Oi estava de mãos atadas pela recuperação judicial, mas também tem uma forte presença de fibra ótica no Nordeste e pode passar a concorrer com a companhia no médio prazo.

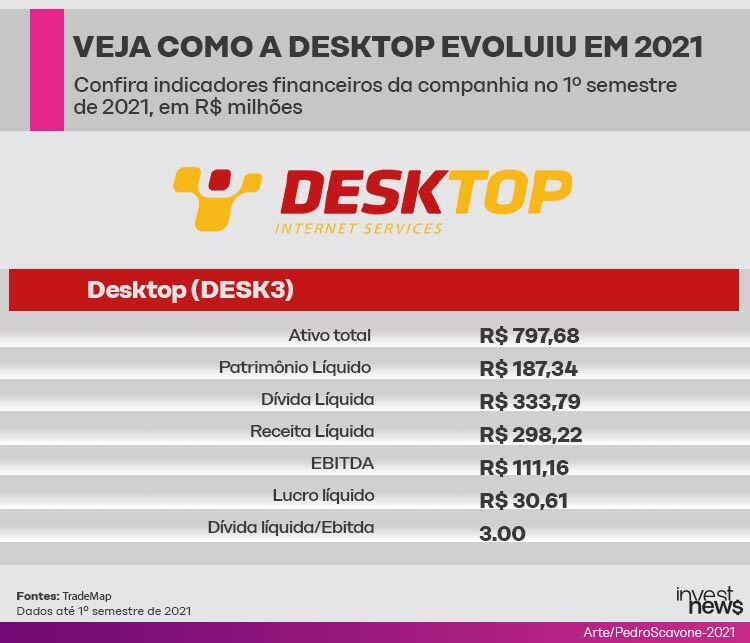

Desktop (DESK3)

A paulista Desktop é a maior provedora de internet de seu estado, que na última década focou sua expansão com a fibra ótica para o consumidor pessoa física. Segundo dados da Eleven Financial, a companhia conseguiu expandir sua base de acessos para 50 cidades no interior de São Paulo.

Entre as vantagens da companhia, Akamine da Constância cita o ticket médio, que é maior por se tratar de São Paulo. Outro benefício e relação à Brisanet é que a Desktop tem uma forte estratégia de M&A (fusões e aquisições) com potenciais alvos a serem adquiridos.

Em 2020, a companhia adquiriu 100% da ISSO Internet e Telecomunicações e 70% da Netell Internet. Em 2021, a Desktop adquiriu participações na Netion Soluções e C-Lig Telecomunicações. E recentemente assinou um contrato de compra e venda com a Starnet e Net Barretos.

Segundo Akamine, com os R$ 822,5 milhões captados no IPO, a companhia se encontra capitalizada e bem posicionada para concorrer com os grandes players.

Para Carneiro da Levante, a Desktop é o player que mais cresceu em um trimestre, entre os três novos ativos do setor de fibra ótica na bolsa brasileira. Ele cita que na comparação do segundo trimestre de 2021 contra o primeiro trimestre, a Desktop apresentou um salto de 31% no número de acessos, chegando a cerca de 84 mil.

Segundo o analista, a companhia se destaca ao procurar players regionais menores e com infraestrutura de ponta. “Acredito que a companhia vai buscar se consolidar no estado de São Paulo no curto prazo, mas não descarto uma futura expansão para o Sul de Minas, Mato Grosso do Sul, Paraná no futuro”, afirma.

Para Carneiro, a principal vantagem competitiva da Desktop é a região onde está localizada, com toda a infraestrutura próxima da capital, contudo isso também é uma desvantagem porque deixa a empresa mais exposta a concorrer com os grandes players.

Entre as desvantagens da Desktop, o analista da Levante cita que a companhia está mais exposta a competição com grandes players como Oi, Vivo, Claro e Tim, embora ela tenha uma força de marca na região onde atua.

Contudo, por ser uma empresa menor pode ser pressionada na questão de preços, já que os grandes players conseguem oferecer o mesmo serviço com valores menores.

Focado em SP, vai usar os recursos do IPO para fazer

financiamento dela, deve crescer, mais de 80% para isso, a emrpesa tem um carg,

perto de 43%, mais, um pouco menor do que eUnifique e Brisanet mas é um bom nível

de crescimento ainda

Surpreendeu esse trimestre, quase dobrou sua receita teve uma margem ebitda de 44% e crescimento de ebitda de 54% não teve alavancagem operacional

Para Hugo, do TC Matrix, outro ponto fraco da companhia é que ela cresce mas seu ebitda não acompanha o movimento, por se encontrar em um ambiente mais competitivo. Enquanto Brisanet e Unifique não são pressionadas por esse fator.

“Apesar dessa pressão, a companhia gerou caixa para financiar uma boa expansão”, diz o analista. Ele enxerga um potencial de valorização de 50% para a ação DESK3, com preço-alvo de R$ 35 até o final de 2021.

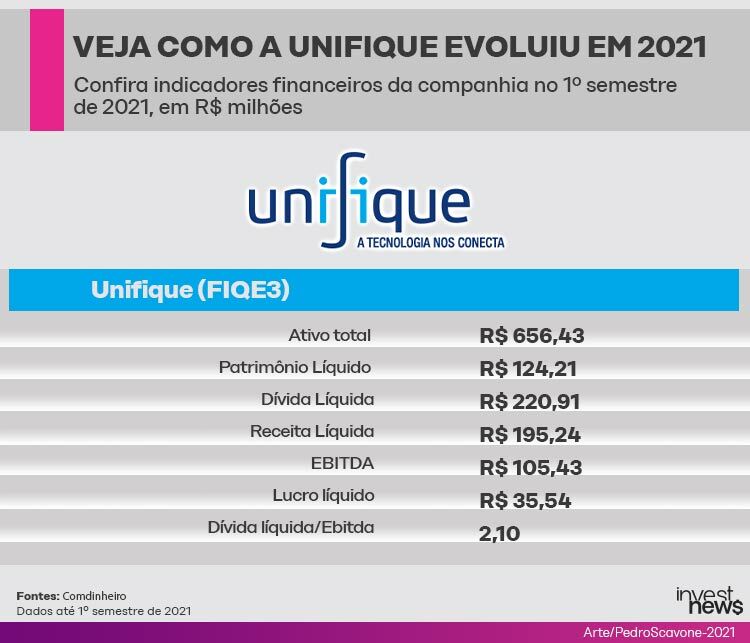

Unifique (FIQE3)

A Unifique é a maior operadora independente de fibra óptica na região Sul, localizada no estado de Santa Cantarina e com forte expansão para o Rio Grande do Sul.

Só em Santa Catarina, ela tem uma participação de mercado de 26,1% até junho de 2021, enquanto Vivo e Oi tinham apenas 10,3% e 9,2%, respectivamente. Com os R$ 820 milhões captados no IPO, o objetivo é aumentar seu crescimento orgânico e inorgânico. Em abril, a companhia adquiriu a Naja operadora com 33 mil acessos no Rio Grande do Sul.

Segundo Queiroz, do TC Matrix, a companhia tem forte potencial de expansão, nos últimos cinco anos apresentou uma taxa de crescimento de 61% ao ano e após o IPO se encontra capitalizada para dar continuidade a este movimento.

Além de crescer, a companhia consegue gerar caixa ao mesmo tempo, o que da um conforto aos investidores, segundo Queiroz.

Ainda como vantagens ele cita os múltiplos baratos, se comparado as concorrentes, a Unifique negocia a 22 vezes ebitda enquanto a média do setor é 35 vezes. “Isso garante um upside maior para a companhia, de quase 100%”, defende.

Atualmente negociada perto de R$ 8, o analista enxerga que a ação deve fechar o ano cotada perto dos R$ 18.

“Potencial de upside e crescimento, negocia abaixo dos pares, fundamentos interessantes e um player dominante na região, com boa geração de caixa. A Unifique é uma empresa de crescimento com potencial interessante”, afirma Queiroz.

Outras vantagens apontadas por Akamine, da Constância, são o modelo verticalizado da companhia, que cuida desde o gerenciamento de dados, até a passagem dos cabos nos postes, e tudo o que é preciso para a internet chegar na casa do cliente. “Eles são fortes na qualidade do serviço”, ressalta.

Por estar localizada em uma região com forte poder aquisitivo, a Unifique também trabalha com um ticker médio elevado. Além de ter expertise em integrar provedores independentes menores o que favorece sua expansão orgânica e inorgânica.

Como ponto de atenção para a companhia, Carneiro da Levante Investimentos cita que a Unifique foi a que menos investiu em aquisições antes do IPO. Com a certeza de que o dinheiro entraria em caixa no terceiro trimestre, tanto Desktop como Brisanet se endividaram para investir no crescimento seja via franquias ou inorgânico, mas a Unifique gastou apenas R$ 87 milhões para este propósito.

“Esperava que a companhia investisse mais de 100% da sua receita sabendo que o dinheiro entraria no terceiro trimestre”, afirma o analista. Esse movimento de forte alavancagem é comum em pequenas provedoras, segundo Carneiro.

No seu plano de negócios, a Unifique tem a meta de realizar pelo menos 6 aquisições até o final do ano, destas apenas 1 se encontra em estágio avançado. “O risco é que ela consiga crescer nos próximos trimestres seja construindo ou adquirindo empresas como apontado no seu IPO”, defende o analista.

Qual a melhor ação do setor de fibra ótica?

Ainda em fase inicial, os analistas apontam que os resultados dos balanços não refletem a realidade das companhias, isso porque muitas se endividaram já antecipando a entrada dos recursos do IPO que será percebido apenas nos balanços do terceiro trimestre. Eles apontam que até o final do ano, será um bom momento para enxergar quem usufruiu bem dos recursos levantados nas ofertas.

Apesar disso, cada analista já tem seus players preferidos. Para a Levante Investimentos, por exemplo, a recomendação é de compra para Desktop (DESK3) e Unifique (FIQE3), com potencial de valorização de 40% e 50%, respectivamente.

Carneiro destaca que 2021 é um ano de consolidação para estes pequenos provedores, que devem crescer sem concorrer uns com os outros nem com os grandes nomes de mercado. Contudo, em 2022 a realidade pode ser bem diferente. “É quando pode iniciar uma luta acirrada com as grandes empresas de Telecom”, cita.

A vantagem segundo os especialistas, é que estas pequenas companhias eêm conquistado a preferência dos consumidores, com um serviço de qualidade, enquanto os grandes players geralmente tem uma taxa de rejeição maior quando o assunto é satisfação do cliente.

Carneiro lembra que por tratar-se de small caps, no curto prazo é possível esperar forte volatilidade. Já no longo prazo, estas companhias podem ser muito rentáveis.

Para Hugo Queiroz, tudo depende do objetivo do investidor:

- Para quem procura crescimento maior no longo prazo, ele recomenda a Brisanet (BRIT3), que tem potencial de upside de 50% e preço-alvo de R$ 17.

- Para quem prefere investir em uma empresa dominante e com crescimento sólido ele aponta a Unifique (FIQE3) como melhor alternativa, com preço-alvo de R$ 18.

- E para quem prefere um player mais resiliente sem muitos riscos, ele aconselha a entrada em Desktop (DESK3) com preço-alvo de R$ 35.

Contudo, a preferida do TC é a Unifique (FIQE3), que oferece o melhor cenário para os investidores.

Já para os investidores que gostariam de ter exposição nas três empresas na carteira, ele recomenda alocar no máximo 10% do patrimônio no setor, com 5% de investimento em Brisanet, 3% em Unifique e 2% em Desktop.

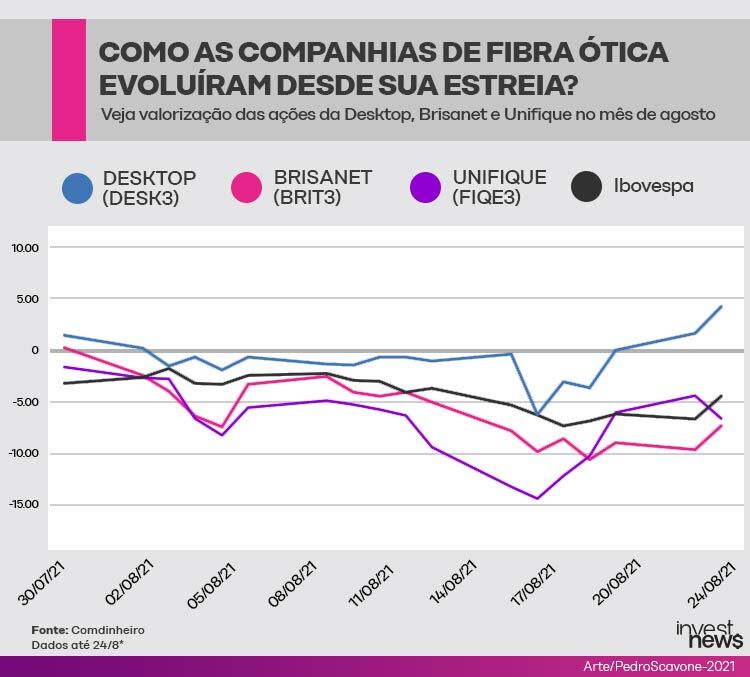

Segundo dados da Comdinheiro até o fechamento de 24 de agosto, desde sua estreia na bolsa a Brisanet (BRIT3) acumula queda de 7,18%, já a Desktop (DESK3) recua 0,45%, enquanto a Unifique (FIQE3) avança 6,33%.

No mês de agosto, enquanto o Ibovespa recua 4,35%, os papéis da BRIT3 e FIQE3 desvalorizam 7,18% e 6,56%, respectivamente. Enquanto as ações da Desktop (DESK3) acumulam ganhos de 4,37% ate o fechamento de 24/8. Veja na imagem