Para este mês, o ativo da mineradora recebeu 8 recomendações, uma a menos que a quantidade recebida em novembro, quando ficou em segundo lugar na lista de ações mais recomendadas para aquele mês, de acordo com o levantamento. Já a ação do Itaú Unibanco, que liderou o ranking de indicações em novembro, perdeu recomendações.

A ação do banco, porém, aparece como o segundo ativo mais recomendado para dezembro, com seis indicações ante 10 do mês anterior.

Posteriormente, presentes em quatro das 14 carteiras consultadas pelo InvestNews, estão as ações da WEG (WEGE3), Eletrobras (ELET3, ELET6), Assaí (ASAI3) e PRIO (PRIO3). A fabricante de motores elétricos avançou no ranking do levantamento, passando do quarto lugar em novembro para o terceiro neste mês.

Já as ações de Petrobras (PETR3, PETR4), B3 (B3SA3), Bradesco (BBDC4), Ambev (ABEV3) e Itaúsa (ITSA4), por sua vez, ficaram em quarto lugar entre as mais indicadas para dezembro, com três recomendações cada.

O ranking do InvestNews considera a somatória das ações mais recomendadas pelos especialistas e acompanha mensalmente as recomendações dos seguintes bancos e corretoras:

- Ágora

- Ativa

- BB Investimentos

- BTG Pactual

- Genial

- Guide

- Inter Research

- Mirae Corretora

- ModalMais

- Nova Futura

- NuInvest *

- Órama

- Toro

- Terra

*A partir de junho, o levantamento passou a considerar a lista de recomendações de dividendos da NuInvest, nova referência de indicações da corretora.

Ações mais recomendadas para dezembro de 2022, segundo 14 carteiras de bancos e corretoras:

Vale

O ativo da mineradora foi recomendado para dezembro pela NuInvest, Órama, Guide Investimentos, Ativa Investimentos, Modal, Terra Investimentos, Genial Investimentos e BB Investimentos.

A Terra Investimentos destacou em relatório que o minério de ferro na China deve manter o cenário volátil, enquanto o governo do país asiático continua analisando políticas de estímulo que tendem a aumentar a demanda pelo produto, mas que, ainda sim, há expectativas para a retomada para níveis históricos da demanda do aço.

“O fator de risco continua associado às restrições do combate à covid-19 e sinais de interferência em Taiwan. A empresa continua apresentando resultados operacionais fortes apesar das últimas revisões de produção. Outro fator de longo prazo, é a guerra entre Rússia e Ucrânia, que deve gerar maior demanda por metais para reposição de armamento bélico. O minério de ferro é uma commodity que foi muito usada na reconstruções de países afetados por guerras no passado”, avaliou a corretora.

Já o analista Murilo Breder, da NuINvest, aponta que a Vale tem como trunfo a sua enorme geração de caixa, que a permite distribuir muitos dividendos, transformando a companhia em uma das maiores pagadoras de proventos da bolsa de valores brasileira.

“Ainda que as ações VALE3 oscilem diariamente com a variação do preço do minério de ferro, na prática, ainda que a commodity negocie a patamares mais baixos, a companhia deve seguir gerando bastante caixa, nos trazendo conforto para o longo prazo. Negociando a um patamar de preço que julgamos atrativo, recomendamos a compra dos papéis”, explica Breder em relatório.

Itaú Unibanco

A ação do banco recebeu recomendações para o mês de dezembro pela Guide Investimentos, Ativa Investimentos, Nova Futura, BTG Pactual, Genial Investimentos e Inter Research.

O BTG Pactual, que manteve o ativo entre as suas recomendações na passagem de novembro para dezembro, destacou que o Itaú Unibanco superou seus pares privados nos resultados do terceiro trimestre e disse esperar que assim siga nos próximos trimestres, reforçando que merece o selo “premium” no setor financeiro.

Em relatório, o BTG apontou ainda que, naturalmente, a maior exposição do Itaú aos segmentos de varejo de alta renda/grandes empresas oferece maior proteção no ambiente atual, onde as pessoas físicas de baixa renda e microempresas estão apresentando deterioração e que não é só isso, pois o banco parece estar superando seus pares privados praticamente em todos os lugares.

“Tangibilizar a evolução de bem de um banco que está progredindo em sua transformação digital não é fácil, mas, como sinalizado muitas vezes no passado, nossa sensação é que o Itaú é quem está fazendo o melhor trabalho e, talvez, os números já estejam aparecendo. Se for verdade, o desempenho superior do Itaú deve se mostrar estrutural”, avaliou o BTG.

O Inter Research avaliou que o Itaú Unibanco tem mostrado solidez e resiliência em seus últimos resultados e que, mesmo com uma carteira exposta ao varejo doméstico, o banco mostrou um avanço abaixo de pares privados na deterioração da qualidade de crédito.

“Em um período onde a desaceleração do crédito e a inadimplência em alta vão mantendo sua tendência, preferimos nos posicionar em players de melhor qualidade crédito, caso do Itaú Unibanco, que mostrou solidez nos resultados e que deve continuar reportando números melhores que os pares privados”, destacou o Inter Research.

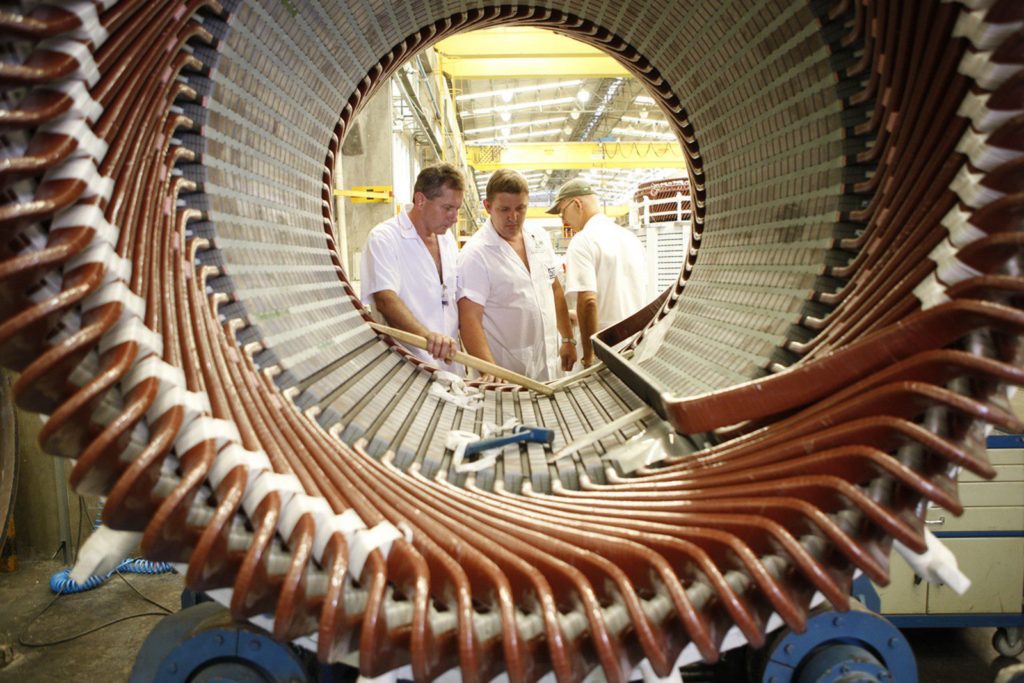

WEG

O papel da fabricante de motores elétricos é recomendado para dezembro pela Toro Investimentos, Guide Investimentos, Nova Futura e BTG Pactual.

Para a Toro Investimentos, a empresa apresenta uma gestão operacional robusta, com ganhos de eficiência e de lucros consistentes ao longo dos últimos anos e que, com atuação internacional em frentes com amplo espaço para crescer, a Toro aponta entender que a empresa é resiliente e deve performar bem, mesmo em cenários adversos nacionalmente.

“Sua diversificação com plantas em outros continentes e o fato de 50% do seu capital ser dolarizado, são pontos que ajudaram a segurar os resultados divulgados e que podem ser considerados uma vantagem da companhia em relação a seus concorrentes. Acreditamos que o ativo tem espaço para se valorizar mais, além de resiliência para se destacar em momentos incertos”, avaliou a Toro.

A Guide Investimentos apontou que os resultados da empresa no terceiro trimestre deste ano foram mais uma vez bastante sólidos, reforçando a visão positiva sobre a companhia.

A corretora acrescentou ainda que a WEG tem apresentado desempenho consistente nos últimos anos, com interessante crescimento de receita aliado à evolução do retorno sobre o capital investido, tendo se mostrado resiliente aos efeitos da pandemia devido à diversificação geográfica de sua atuação e em seu portfólio de produtos.

Eletrobras

A ação da companhia de geração de energia elétrica recebeu recomendações da Ativa Investimentos, Terra investimentos, BTG Pactual e BB Investimentos.

Para o BTG Pactual, a ação da empresa ainda combina um dos potenciais mais claros no setor de serviços básicos e alta liquidez, junto com vários catalisadores nos próximos meses com a implementação da reestruturação.

Wilson Ferreira Jr. assumiu o cargo de CEO, a empresa anunciou um programa de desligamento voluntário, a empresa adiou recentemente sua migração para o Novo Mercado, destacou o BTG em relatório.

“Além disso, vemos um risco de reestatização muito baixo, considerando que os termos da privatização limitaram o poder de voto de qualquer acionista individual a 10% (incluindo todas as entidades relacionadas ao governo) e estabeleceram uma poison pill de 200% caso o governo (ou qualquer outro acionista) decida adquirir o controle acionário da empresa (50+1%)”, destacou o BTG.

PRIO

A ação da petroleira é recomendada pela Ativa Investimentos, Inter Research, BTG Pactual e Genial Investimentos.

O Inter Research explica que o preço do barril de petróleo ainda se encontra em patamar elevado, o que contribui diretamente para o resultado operacional da empresa e que outro ponto de destaque é o crescimento de sua produção.

“Somando todos estes fatores e os bons números do terceiro trimestre de 2022, Ebtida e lucro líquido recorde, produção recorde, menor custo de extração, acreditamos na boa performance das ações de PRIO, projetando um preço-alvo em R$ 40 por ação para o fim de 2023”, disse o Inter Research.

Já o BTG Pactual destacou que o perfil de crescimento inorgânico da empresa, apoiado por um histórico inteligente de fusões e aquisições e uma estratégia comprovada pelo tempo, geraria mais valor à frente e que, mesmo depois de um desempenho muito forte ao longo do ano, há espaço para mais.

Assaí

O papel da empresa recebeu para dezembro as indicações de Guide Investimentos, Ativa Investimentos, Inter Research e Genial Investimentos.

Para a Guide Investimentos, a empresa possui forte geração de caixa, sendo um destaque de crescimento no setor, possui estratégia e execução bem definidas para a expansão da companhia e administração com vasta experiência no setor de varejo alimentar, além de ser destaque ESG (Ambiental, Social e Governança, em português) em seu setor.

A corretora alertou que, com a realização da oferta secundária de ações do Casino, investidores devem acompanhar a operação de forma mais racional, conseguindo precificar melhor o crescimento da companhia para os próximos períodos.

Já o Inter Research destaca que os principais vetores de crescimento da companhia são: (1) o efeito migratório das pessoas físicas do varejo (super/hipermercados) para o atacarejo, em função da inflação alimentar; (2) o relacionamento com o B2B (restaurantes, padarias, mercearias, lanchonetes, hotéis, igrejas etc; (3) aceitação do público pelo formato, que favorece a expansão orgânica e (4) maior penetração nas classes A, B e C em relação a outros atacarejos brasileiros, o que permite um sortimento de maior margem.

“Em nossa visão, o Assaí deve continuar performando positivamente nos próximos meses, através das inaugurações planejadas, bem como da maturação acelerada das lojas convertidas”, disso o Inter Resseach.