Se para bom entendedor meia palavra basta, no mercado financeiro não poderia ser diferente. No dia 18 de fevereiro deste ano, o presidente Jair Bolsonaro reclamou em transmissão ao vivo pelas redes sociais da alta dos preços dos combustíveis anunciada pela Petrobras (PETR3; PETR4) e afirmou que “alguma coisa” aconteceria com a estatal.

A fala era uma evidência, para o mercado, de que o governo iria interferir na companhia. No dia seguinte, as ações da Petrobras recuaram mais de 7%. Mas o pior ainda estava por vir. Após o fechamento do mercado, Bolsonaro anunciou a indicação de um general para substituir o então presidente da petroleira, Roberto Castello Branco. No pregão seguinte, as ações desvalorizaram 20% e a empresa perdeu mais de R$ 100 bilhões em valor de mercado.

A situação é apenas uma das diversas envolvendo influência política e que já abalaram estatais listadas em bolsa, cenário que raramente acomete as companhias privadas. “Elas sofrem pouca interferência. Apenas se houver algum movimento setorial do governo que possa influenciar no setor de atuação, mas não do ponto de vista da gestão da empresa”, explica André Querne, sócio da Rio Gestão.

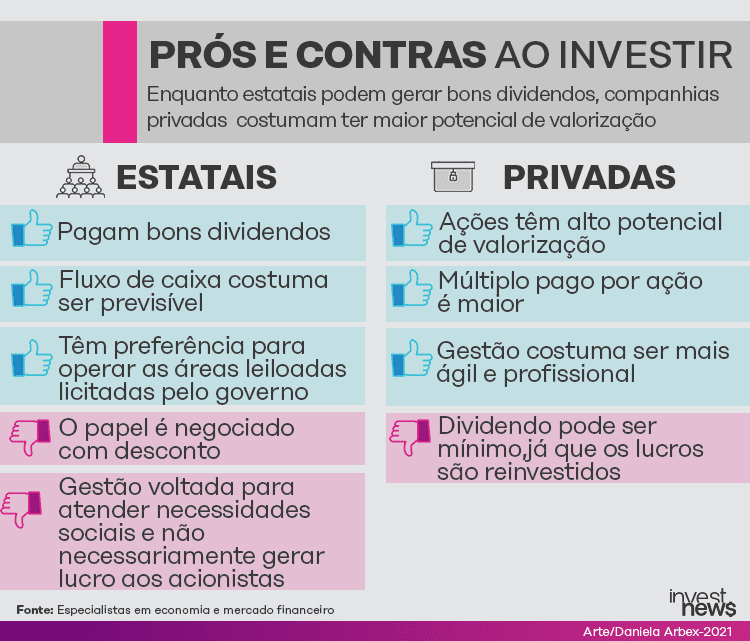

Mas isso não significa que o investidor deva zerar suas posições em empresas públicas. Embora, no geral, os papéis dessas empresas carreguem riscos maiores em relação às organizações privadas, especialistas ouvidos pelo Investnews recomendam o investimento. Por outro lado, é preciso ter em mente que o investimento em empresas públicas e privadas implicam em prós e contras. Confira abaixo quais são os principais:

Dividendos

Diversas companhias de capital público e misto pagam dividendos considerados atrativos pelo mercado, o que faz muitos investidores olharem com bons olhos para elas. “As empresas estatais já existem há muito tempo. Elas são bastante maduras e possuem fluxos de caixa bastante previsíveis e, por isso, são boas pagadoras de dividendos”, explica João Daronco, analista de investimentos da Suno Research, ao citar como exemplo empresas setores de energia elétrica, saneamento básico e bancos.

A Transmissora Aliança de Energia Elétrica (Taesa), por exemplo, que tem a Cemig – controlada pelo governo de Minas Gerais – como seu acionista principal, encabeça a lista das maiores pagadoras de dividendos e de juros sobre capital nos últimos 12 meses, de acordo com levantamento feito pela Economática. Outras estatais, como Copel, Eletrobras, Petrobras e a própria Cemig também estão no ranking. Veja abaixo a tabela.

| Empresas | Dividend Yield (dividendos e juros sobre capital pagos por ação) nos últimos 12 meses em % |

| Taesa | 18,90 |

| Bradespar | 18,08 |

| Copel | 15,85 |

| Vale | 14,71 |

| Eletrobras | 11,34 |

| Cemig | 11,25 |

| Petrobras | 11,14 |

| Cyrela | 11,11 |

| CPFL Energia | 10,92 |

| Fonte: Economática |

Johnny Silva Mendes, professor do curso de economia da Faap, explica que as estatais, em geral, nascem em segmentos que, muitas vezes, não interessam ao setor privado por demandarem grandes aportes iniciais, que acabam sendo viabilizados pelo governo. Porém, ao longo do tempo, a necessidade de se reinvestir no negócio diminui.

“Como são setores mais tradicionais, os recursos vão mais para a manutenção da companhia, o que acaba levando a empresa a direcionar o lucro aos seus acionistas”, diz o docente ao lembrar que, no Brasil, as companhias de capital aberto são obrigadas a distribuir um percentual mínimo de seus ganhos.

Entretanto, o investidor que busca a companhia pública para embolsar dividendos precisa ter cautela. Isso porque a máxima de que toda empresa precisa criar valor para o acionista – ou seja, gerar lucros – nem sempre se aplica as organizações públicas, como explica o professor do curso de economia da Faap, Johnny Silva Mendes.

“O objetivo da estatal tem mais relação com o bem-estar da população do que necessariamente criar valor para o acionista”, explicou o acadêmico. Os segmentos de combustível e energia elétrica – que sofrem com frequência interferência de preços do governo – são alguns exemplos. Por isso, é importante estudar os movimentos da companhia nos últimos anos e se as interferências do governo estão afetando positivamente ou negativamente os negócios.

Papéis com desconto

Outro ponto de atenção é a forma como essas companhias são administradas. Enquanto as empresas privadas buscam uma gestão mais profissional e focada em resultados, o analista José Falcão, da Easynvest by Nubank, lembra que as estatais se transformaram em grandes cabides de empregos, muitas vezes, com políticos assumindo posições de liderança, porém sem requisitos técnicos adequados para o cargo.

“O

resultado disso são empresas menos eficientes, menos rentáveis e que, muitas

vezes, viram um peso para a máquina pública”, explica o especialista.

Além disso, nem sempre é possível saber qual caminho será trilhado pelas companhias públicas, já que uma mudança de governo – especialmente quando há eleições – pode alterar rapidamente o percurso.

“Como o governo tem poder para nomear quem vai comandar a empresa, podem ocorrer mudanças de objetivos da gestão que podem prejudicar ou não o desempenho da estatal. Porém, o que mais pesa neste caso é a incerteza e isso é refletido nos preços das ações”, destacou Falcão, da Easynvest by Nubank.

Justamente pela dificuldade de identificar o trajeto que as estatais irão percorrer aliado aos desafios que essas companhias têm para acompanhar a agilidade na tomada de decisão que uma empresa privada tem que o investimento nas estatais incide mais riscos, o que leva o mercado a negociá-las com “desconto” – ou seja, sua ações são precificadas a um valor menor em relação ao segmento privado.

“Por

outro lado, se é um governo mais pró-mercado, que pensa em privatizações, na

redução da folha do funcionalismo público e em reformas administrativas, o

deságio poderá diminuir”, diz Querne, da Rio Gestão.

Ganho de capital

As

companhias privadas, especialmente as inseridas no setor de tecnologia e que

estão em plena expansão, costumam seguir um ritmo diferente das organizações

públicas quando se trata da distribuição de lucros. “Essas empresas

racionalmente não têm porque distribuir todo o lucro, já que vão usá-lo para

reinvestir em crescimento”. Dentre os exemplos clássicos está a Amazon, que

nunca pagou dividendos aos seus acionistas, justamente por direcionar os

recursos a novos projetos.

Mas esses negócios tendem a empregar muito bem os lucros, o que leva as ações a terem um ganho de capital em pouco tempo. Até porque, quando ingressam na bolsa, essas fazem uma série de promessas ao mercado, que precisam ser cumpridas para ganhar a confiança do investidor. Esse é o caso da plataforma de cashback Méliuz (CASH3).

A

companhia, que ingressou na B3 em novembro do ano passado, precificou a ação de

sua oferta inicial (IPO, na sigla em inglês), em R$ 10. Atualmente, o preço do

papel está próximo a R$ 60 – o que significa uma valorização de 500%.

E ela

deve crescer ainda mais. O banco BTG Pactual, por exemplo, estima uma receita

de R$ 278 milhões para o ano de 2021, o que representa uma alta de 122% em

relação aos R$ 125 milhões reportados em 2020.

O que pode acelerar esse ganho de capital das estatais é a privatização, como é caso da Eletrobras (ELET3;ELET6). No mês de junho, o Senado aprovou o texto principal da medida provisória da privatização da companhia após parecer apresentado pelo relator, o senador Marcos Rogério (DEM-RO).

Mas desde que o governo atual assumiu o comando, em 2019, acenando para uma agenda de privatizações, o papel da empresa tem avançado fortemente na bolsa. O preço da ação já saltou de R$ 25,42, na época, para mais de R$ 40.

Mas o especialista da Rio Gestão pondera que não há como garantir ganhos em uma privatização – tudo vai depender de como a operação será conduzida. “A privatização da Eletrobras, por exemplo, de certa forma não está sendo tão bem-vista pelo mercado, já que uma série de pontos foram levantados”, explicou.

Para o professor da Faap, o movimento de compra de ações deve ocorrer quando há evidências de que a privatização de uma companhia irá ocorrer. Os ganhos relacionados à Eletrobras, por exemplo, já foram colocados no bolso pelo investidor na opinião do especialista. “A compra dos papéis deveria ter sido feita há dois anos. Neste momento que a companhia está em processo de finalizar a privatização, o investidor até vai ter um ganho, porém menor”, conclui.

Veja também

- Ações de estatais x empresas privadas: conheça os prós e contras de cada uma

- Olimpíadas 2021 em números: os bilhões gastos e perdidos em plena pandemia

- Lojas Americanas: sobe e desce depois da mudança no papel de B2W

- Stock options: entenda como funciona essa forma de remuneração