O Ibovespa fechou em queda na quinta-feira, com o petróleo acelerando as perdas no final da sessão para quase 7% e o índice americano S&P 500 renovando mínimas do dia, o que reverteu abruptamente a tentativa de melhora na bolsa brasileira. Ibovespa caiu 1,47%, a 114.835,43 pontos, com volume financeiro de R$ 32,3 bi.

O dólar se afastou das mínimas do pregão, mas ainda contrariou o movimento externo e fechou em queda ante o real na quinta-feira, com os mercados analisando os efeitos da surpresa “hawkish” do Banco Central ao elevar na noite da véspera os juros em magnitude maior que a esperada e indicar novos acréscimos.

A semana termina com o mercado reagindo à renúncia de André Brandão como presidente-executivo do Banco do Brasil, mais uma baixa da equipe econômica, e a indicação de Fausto Ribeiro ao posto. Ribeiro, é funcionário de carreira no BB desde 1988 e será o terceiro presidente do banco em cerca de seis meses, com Brandão finalmente sucumbindo ao desgaste com o presidente Jair Bolsonaro após o anúncio em janeiro de um plano da instituição que incluía demissões e fechamento de agências. Este é um movimento natural e necessário para os bancos tradicionais se ajustarem ao mundo digital, cortar custos e competirem com o avanço feroz das fintechs, o “bancão” que não ajustar o seu modelo de negócio, perderá mercado e rentabilidade.

No cenário político, enquanto o mercado permanece de olho no clima em Brasília após a morte do líder do PSL no Senado, Major Olimpio (PSL-SP), Bolsonaro lança uma ofensiva no Congresso Nacional e no Supremo Tribunal Federal (STF) contra medidas de restrição impostas por governadores e prefeitos para conter o avanço da Covid-19. Isso poderá piorar a relação entre os poderes em um momento muito delicado da pandemia, com os parlamentares sentidos pela perda de Olimpio e mais instabilidade política será precificado nos mercados.

No exterior, os rendimentos dos títulos dos Estados Unidos recuavam de máximas de 14 meses atingidas na véspera, com os mercados de olho na recuperação econômica nos EUA. Os rendimentos dos Treasuries de 10 anos chegaram à máxima desde janeiro de 2020 de 1,754% na quinta-feira, há instantes eram negociados a 1,6838%. As bolsas americanas estão reagindo no pré-mercado, após o tombo de ontem, com menor temor da inflação. O aumento rápido dos yields dos Treasuries tem assustado os investidores, mas hoje os yields estão até agora mais comportados e o índice futuro do Dow Jones sobe 0,20%, o S&P 500 +0,34% e o Nasdaq +0,59%.

As bolsas europeias já abriram em queda hoje, compensando as baixas ontem em Wall Street, pelo aumento dos yields dos Treasuries. Mas o medo mesmo é da pandemia. Maior economia da União Europeia, a Alemanha confirmou ontem o maior aumento de infecções por coronavírus desde 22 de janeiro. Adicionalmente, a França apertará as regras de lockdown por um mês em oito regiões, incluindo Paris; e a Itália já está literalmente paralisada para conter o vírus. Há pouco, a bolsa de Frankfurt caía 0,30%, Londres (-0,68%) e Paris (-0,48%).

Ásia: bolsa de Tóquio (Nikkei) fecha em queda de 1,41%; Hong Kong (Hang Seng) recua 1,41%; Coreia do Sul, índice Kospi perde 0,86%; China, Xangai Composto recua 1,69%.

Commodities: Petróleo tipo Brent sobe 1,11%, cotado a US$ 63,98 o barril; Minério de ferro cai forte (-3,14%), para US$ 161,39 a tonelada, em Qingdao; Ouro sobe 0,18%, cotado a US$ 1.735,70 a onça-troy.

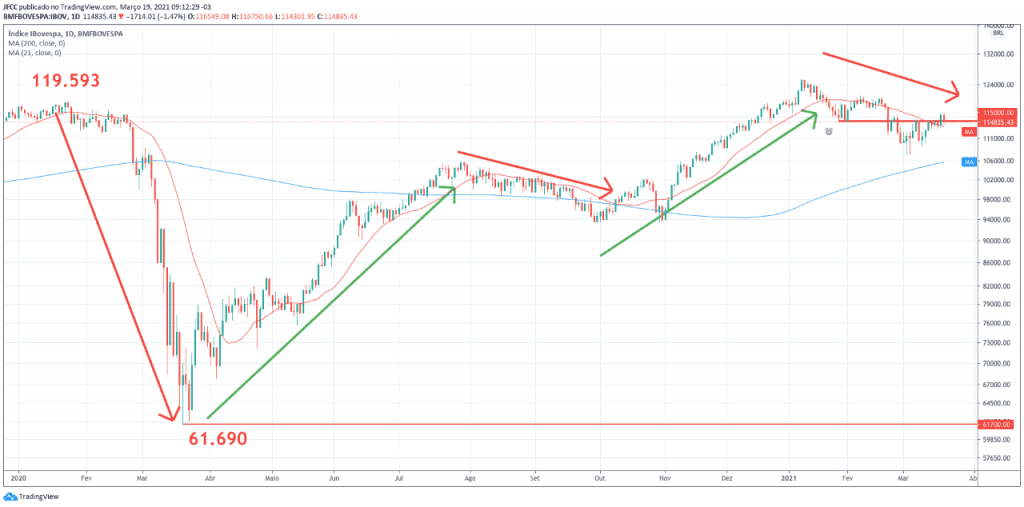

O índice Bovespa segue em um processo de correção no curto prazo, porém ao operar no nível dos 115 mil pontos, interrompe temporariamente o movimento mais forte de baixa e começa a consolidar uma congestão, o que é positivo neste momento. No período mais longo, ainda se preserva acima da média móvel de 200 períodos (linha azul), mantendo portanto, uma tendência de alta no longo prazo.

| Indicadores: |

| Brasil: |

| FGV: prévia da confiança da indústria em março (8h) |

| Balanços de Embraer, antes da abertura, e de Eletrobras, após o fechamento do mercado |

| EUA |

| Baker Hughes: poços de petróleo em operação (14h) |

| Europa |

| Alemanha/Destatis: PPI de fevereiro (7h) |

| Rússia: BC divulga decisão de política monetária (7h30) |

* Esse é um conteúdo de análise de um especialista de investimentos da Easynvest, sem cunho jornalístico.