A postura do Banco Central brasileiro foi revisada conforme os índices de inflação iam subindo mês a mês e como se os integrantes do Copom já não tivessem que acompanhar o dilema entre subir a taxa de juros e desacelerar a economia justamente em um momento crucial para a retomada da mesma, entraram em campo o fator de risco político, desde julho, elevando as taxas exigidas pelo mercado no mercado de juros futuros e a crise hídrica que abre a possibilidade para racionamento de energia resultando em desaceleração do PIB e aumento do custo da energia que pode pressionar a inflação medida através do IPCA e o aumento dos combustíveis que contribuiu para a alta dos preços de quase todos tipos de bens, produtos e serviços.

Nos EUA, o FED diz estar próximo do patamar mínimo necessário para que se inicie o tapering mas sem divulgar métricas quantitativas de quando esse patamar será alcançado. O termo se refere à diminuição do ritmo de recompra de títulos pelo banco central que visa fornecer liquidez ao sistema e garantir o estímulo econômico, ou seja, o tapering se traduz como o bom e velho “desligar a máquina de imprimir dinheiro”, justamente um dos causadores de inflação. Atualmente, o índice de inflação ao consumidor por lá está em 5,3% em 12 meses, uma taxa só visto anteriormente em 2008 durante a crise dos sub prime.

A situação inflacionária da zona do Euro também é complexa, já que o Banco Central Europeu garantiu que terá paciência com a inflação considerada temporária antes de reduzir os estímulos monetários a fim de ajudar a recuperação econômica.

No Brasil

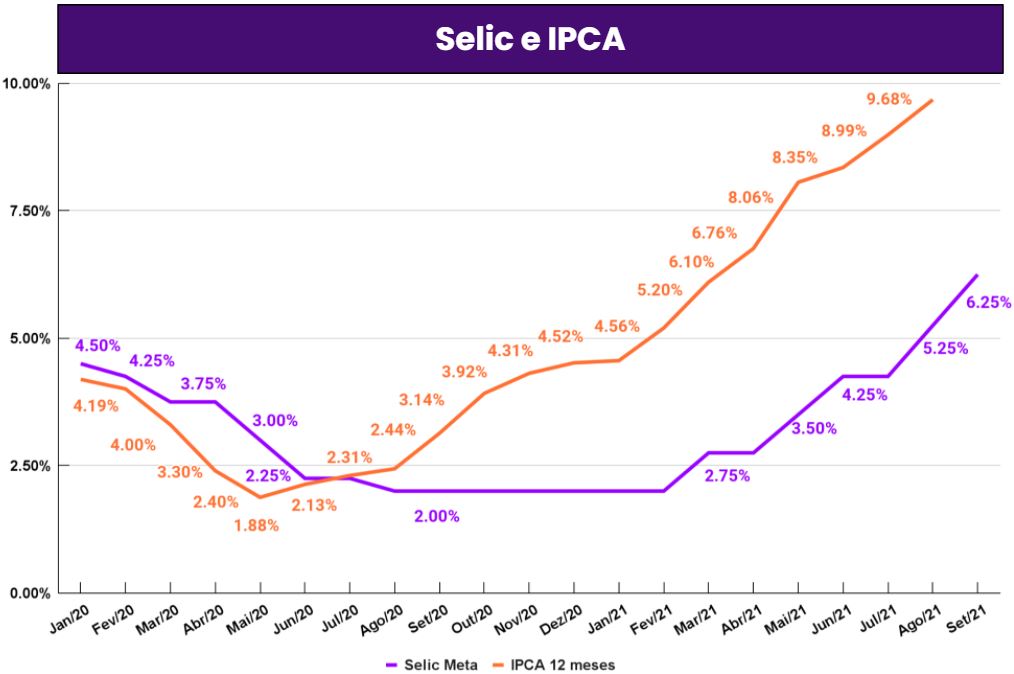

Por aqui, o Copom postergou ao máximo o início do ciclo de alta da Selic e agora já passou o recado ao mercado de que irá controlar a inflação, uma vez que pode ser perigoso ver até onde a inflação seria temporária em um país com histórico recente de hiperinflação.

Pelo jeito, o Copom ponderou que uma possível desaceleração da retomada econômica com a Selic mais alta era necessária pela contrapartida de conter a pressão inflacionária e um dos resultados colaterais disso seria um dólar em queda por tanto que as taxas de juros nos EUA ficassem nos mesmos níveis.

Feito isso, teríamos um espaço de tempo entre o 2º semestre de 2021 até a data originalmente mencionada pelo Fed para o aumento de juros para que o dólar pudesse se acomodar abaixo dos R$ 5. Porém pautas populistas do governo que colocam o respeito orçamentário em cheque sinalizaram que o período eleitoral, que normalmente traz volatilidade ao mercado, começou mais cedo dessa vez.

Expectativas para a Selic

A reunião de setembro do Copom confirmou a expectativa do mercado de um aumento de 1 ponto percentual de 5,25% a.a. para 6,25% a.a. Na semana anterior à reunião, o mercado chegou a precificar uma alta de 1,25 p.p. mas depois da declaração do presidente do Banco Central de que o Copom não vai aumentar o ritmo de elevação da Selic a cada medição elevada de índice de inflação, o mercado se acalmou e voltou a esperar uma alta de 1 p.p. que deve se repetir nas 2 reuniões restantes entre 26 e 27 de outubro e entre 7 e 8 de dezembro.

A ata do Copom divulgada em 28 de setembro indica que o comitê está trabalhando com um cenário onde a taxa de juros encerre 2021 em 8,25% ao ano e encerre 2022 aos 8,50% ao ano passando a cair para 6,75% a ano em 2023. Ele também ponderou os riscos nacionais e internacionais citando os riscos fiscais e a desaceleração de economias asiáticas e afirmou trazer a selic para um patamar contracionista é a maneira para garantir o controle da inflação em 2022 e 2023.

O Relatório Trimestral de Inflação do Banco Central divulgado no dia 30 de setembro, mostra uma expectativa de inflação em 8,5% no final de 2021, diminuindo para 3,7% em 2022 e 3,2% em 2023. Isso indicaria que o momento para os títulos híbridos, pensando em resgate pela marcação a mercado e para os prefixados é agora?

Eu não acredito já que, quando os sinais de inflação elevada começaram a aparecer, o Banco Central tratou como índices passageiros, que ironicamente persistem a mais de um ano. Então a projeção do BC faz sentido se não tivermos mais surpresas inflacionárias do lado da oferta, e se não tivermos surpresas políticas e orçamentárias em um período próximo de eleições.

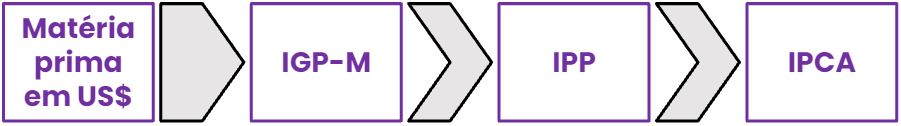

Entendo a relação entre IPCA, IPP e IGP-M

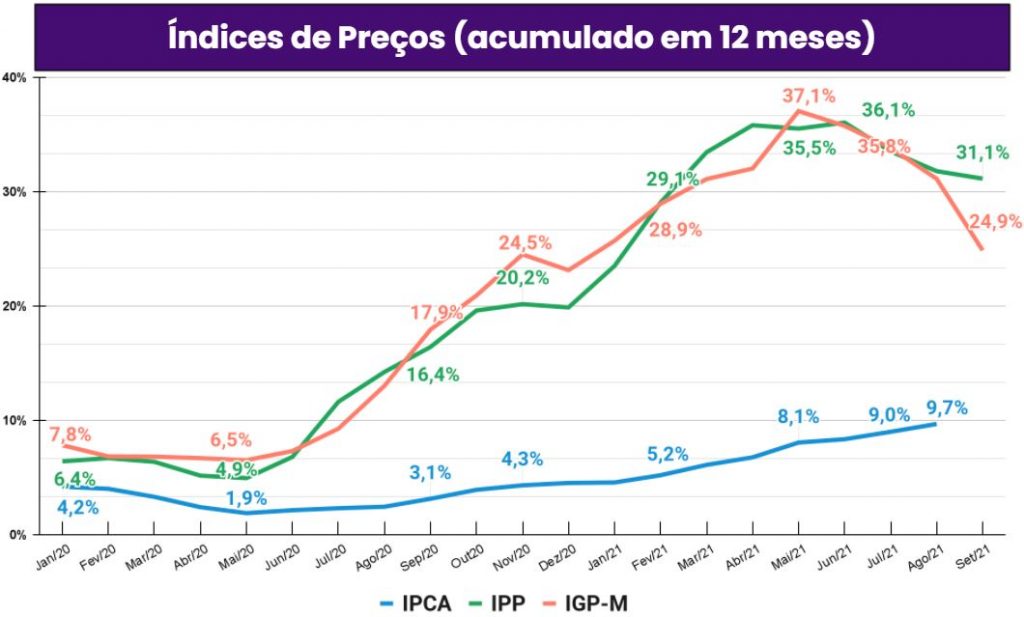

Durante a pandemia, ao contrário do cenário clássico inflacionário onde a demanda por consumo é maior do que a oferta resultando em inflação, tivemos a demanda reprimida e a oferta paralisada. Com a retomada parcial das economias mundiais, a demanda vem se normalizando enquanto a cadeia produtiva, como montadoras de carros, ainda encontram dificuldades em voltar ao ritmo de antes.

Simplificando bastante, a maioria dos produtos pesquisados pelo IPCA sofre grande influência de commodities que são cotadas em dólar e isso faz com que os índices de inflação de vários níveis acompanhem a alta, em um processo de “inflação importada” como diz Fabio Kanczuk, diretor de política econômica do BC. Um bom exemplo é o petróleo como commodity e o custo do combustível repassado nos preços de bens e serviços.

O IGP-M, muito usado como índice de correção de aluguéis em mais um caso de jabuticabas brasileiras, na verdade acompanha, em parte, o preço de matérias primas e ele nos deu um primeiro aviso que a alta dos preços vinda do lado da oferta estava por vir. O próximo índice foi o IPP, índice de preços ao produtor, que mostra qual a inflação “direto da porta da fábrica”. E na última parte dessa cadeia está o IPCA, índice de preços ao consumidor amplo.

Sabendo dessa relação entre o dólar que vai até o consumidor final, fica mais claro o motivo da alta de vários itens básicos ser originada na alta da moeda norte americana. O que eu quero deixar claro no gráfico abaixo é como o IGP-M e IPP subiram antes e em proporção muito maior em relação ao IPCA a partir de maio de 2020. Usando essa premissa, a partir de maio de 2021, tanto IPP como IGP-M começaram a desacelerar. Isso levanta o questionamento se já teríamos começado a ver os 3 índices convergirem para um ponto mais próximo como observado no período pré pandemia.

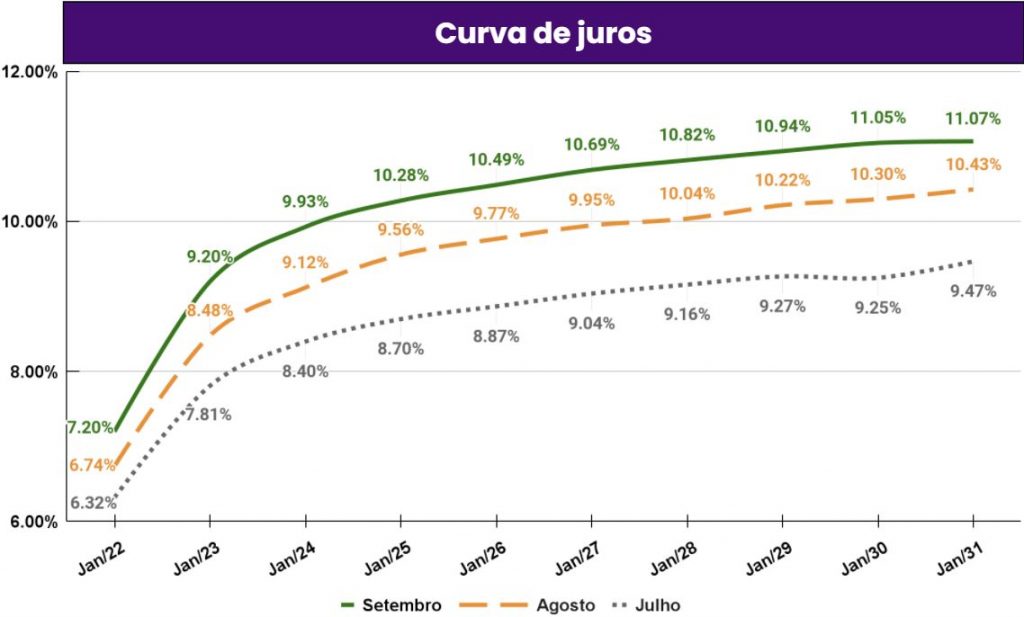

Juros Futuros

Em setembro, os juros tiveram altas superiores à 5% em todos os vencimentos. Em 2 momentos as taxas tiveram quedas mais expressivas porém insustentáveis. A primeira foi na véspera à reunião do Copom em 26 e 27 de setembro; e a segunda ocasião foi em 29 de setembro pela divulgação do IGP-M de setembro com queda de 0,64% e o IPP de agosto com alta de 1,86% e ambos apresentaram queda no acumulado em 12 meses como vimos anteriormente. Foi divulgada também a arrecadação do setor público com um saldo positivo de R$ 16,7 bilhões, contrariando a projeção de mercado de um saldo negativo de R$ 12,15 bilhões. Com certeza os dados animam mas ainda é cedo para determinarmos uma mudança no rumo da condução do país

Como o investidor estrangeiro enxerga o Brasil?

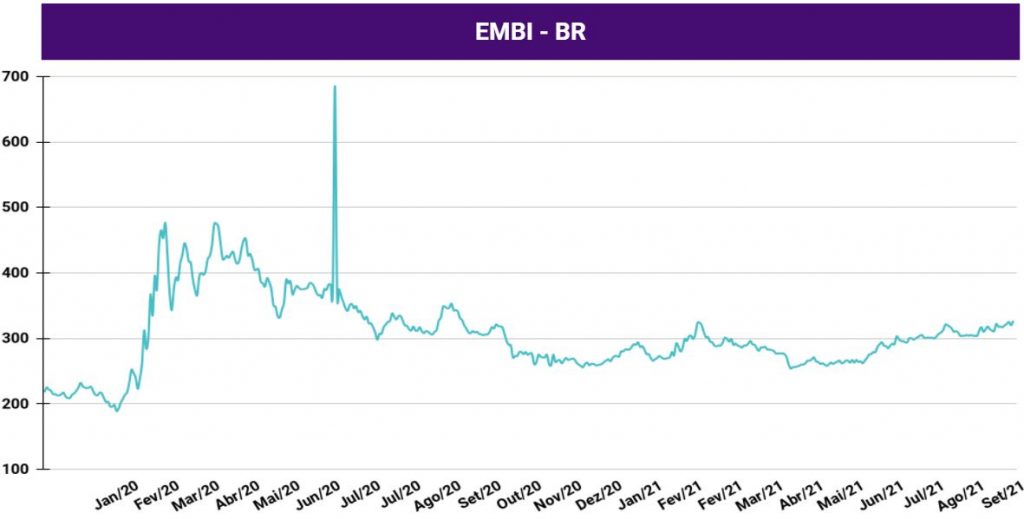

O EMBI+Br (Emerging Markets Bond Index Plus Brazil) calculado pelo J. P. Morgan mostra a diferença entre o retorno dos títulos públicos brasileiros e o retorno dos títulos públicos norte americanos. Do ponto de vista prático, os títulos dos EUA são os mais seguros do mundo então se essa diferença entre títulos soberanos for maior, significa que o risco percebido pelo mercado naquele país é maior.

A diferença entre os retornos aumentou de 305 pontos para 327 pontos reforçando a tendência iniciada em meados de julho quando o mercado começou a precificar a aversão ao risco político e orçamentário.

Dólar

A moeda norte americana vem apresentando grande força compradora ao iniciar setembro perto dos R$ 5,23 e encerrar o mês próximo de R$ 5,44 e volta ao patamar entre R$ 5,20 até R$ 5,90 em que passou boa parte de 2020.

O momento atual era perfeito para que o dólar se mantivesse inferiores à R$ 5 com a crescente diferença entre os juros brasileiros e norte americanos mas aversão ao risco Brasil e o aparecimento de um possível efeito dominó na economia chinesa causado pela incorporadora Evergrande fez a aversão a riscos em nível global aumentar resultando na retirada de capital do país, pressionando o dólar.O próximo grande evento que deve agitar a cotação da moeda e o início do tapering previsto para novembro.

A renda fixa em outubro para novas aplicações

Vencimentos de 1 a 2 anos: os pós fixados continuam ganhando visibilidade já que, em 2022, a Selic deve ficar entre 8% e 10% antes de um possível ciclo de baixa. Os indexados à inflação levados até o vencimento também estão em um bom momento por conta do descontrole da inflação de curto prazo. Na renda fixa, a classe de LCIs e LCAs oferecem um vencimento mais curto e isenção da IR sobre o lucro, permitindo que o investidor aplique em um pós fixado ou híbrido com um vencimento em um momento futuro pós decisão de eleições e com um quadro não necessariamente melhor, economicamente falando, mas sim menos imprevisível.

Tìtulos prefixados ainda não estão no melhor momento pelo risco do aumento dos juros futuros pelo risco fiscal/político.

Vencimentos acima de 2 anos: Como não existem LCIs e LCAs de prazo maior, os híbridos e pós fixados como CDBs, Tesouro Selic e Tesouro IPCA+ são boas alternativas lembrando que é preciso que o investidor leve em conta o risco do emissor e prazo para que o investimento seja adequado ao perfil e aversão ao risco.

A renda fixa em outubro para aportes visando o longo prazo

O investidor que tem claro o objetivo de longo prazo, momentos de crise ou alta nos juros servem como oportunidades para 2 dos 3 tipos de remuneração:

Pós Fixados: Apesar da Selic ter subido de 2% no começo do ano para 6,25% em setembro, ela ainda está abaixo da inflação anualizada em 9,68%. Dessa forma, no curto prazo, ela ainda pode perder para o IPCA mas pensando no médio e longo prazo, faz sentido continuar os aportes.

Indexados à inflação: As taxas de juros reais oferecidas em títulos indexados à inflação tornam novos aportes atraentes, já que a taxa média de juro real da sua aplicação sobe com novos aportes com taxas maiores. Então mesmo com o susto na marcação a mercado no caso dos IPCA+, as taxas valem a pena.

Prefixados: ainda sem sinais de melhora, as taxas dos juros futuros devem continuar subindo desfavorecendo os prefixados. Esse tipo de remuneração não parece encaixar nem em médio ou longo prazo.

- O que é pullback e como ele influencia o mercado de ações?

- 10 opções para colocar na carteira de ações em novembro, segundo o Nu Invest

- O que é CDI e como afeta os investimentos?

- Brasil deve ter deflação nos próximos meses? O que os economistas pensam

- CDI ou poupança: quanto rende R$ 1.000 em 1 mês, 1 ano e 5 anos