Pagar a conta do restaurante pelo celular. Receber uma transferência em segundos. Ver um pedinte com crachá de QR Code. Abrir uma conta de um supermercado. Estes cenários vão ficar menos distantes com a chegada do Pix, o novo meio de pagamentos instantâneos do Banco Central. Ele só vai ser lançado em 16 de novembro, mas já é possível registrar suas chaves (códigos de identificação) nas instituições financeiras a partir desta segunda-feira (5).

‘Filho’ do TED e ‘neto’ do DOC

Ricardo Rocha, professor do Insper e da Finted Tech School, explica que o PIX é uma evolução natural do sistema de pagamentos. “Há quase 20 anos, só existia o DOC. Estávamos acostumados a depositar cheque e sacar sobre depósito. O sistema era muito falho e quebrava muito os bancos”, recorda. O primeiro passo para um sistema financeiro sólido foi a criação do Sistema Brasileiro de Pagamentos (SPB) em 2002, quando surgiu o TED. “Assim, o PIX é o filho do TED e neto do DOC”, reforça Rocha.

LEIA MAIS: Uma das mentes por trás do PIX: Carlos Netto

Rodrigo Campos Vieira, advogado especializado em regulação do sistema financeiro, acredita que entre as principais mudanças estará a maior circulação de recursos fora das instituições financeiras. “O processamento de pagamento deixa de ser coisa exclusiva de banco e passa a ser um serviço oferecido por qualquer empresa que tem aplicativos e que tem um grande número de usuários”, diz.

Não são poucas as dúvidas sobre a tecnologia que promete revolucionar a transferência de dinheiro no país. Bom demais para ser verdade? A praticidade do sistema gerou um mar de desconfianças e chegou, inclusive, a inspirar teorias de que a ferramenta vai anteceder o uso de chips em humanos ou implantar um sistema de vigilância social.

Conspirações à parte, já existem algumas respostas que você precisa conhecer antes de fazer o cadastro na sua instituição financeira. É mesmo seguro contra golpes? Minha privacidade está protegida? O que será do cartão de crédito? O DOC e o TED vão sumir? De olho nas dúvidas em torno do PIX, o InvestNews preparou um guia para você entender, tintim por tintim, como este novo sistema vai mudar a nossa relação com os pagamentos eletrônicos — e até com o dinheiro físico.

Veja perguntas e respostas sobre o sistema de pagamentos do BC:

1 – Como funciona o PIX?

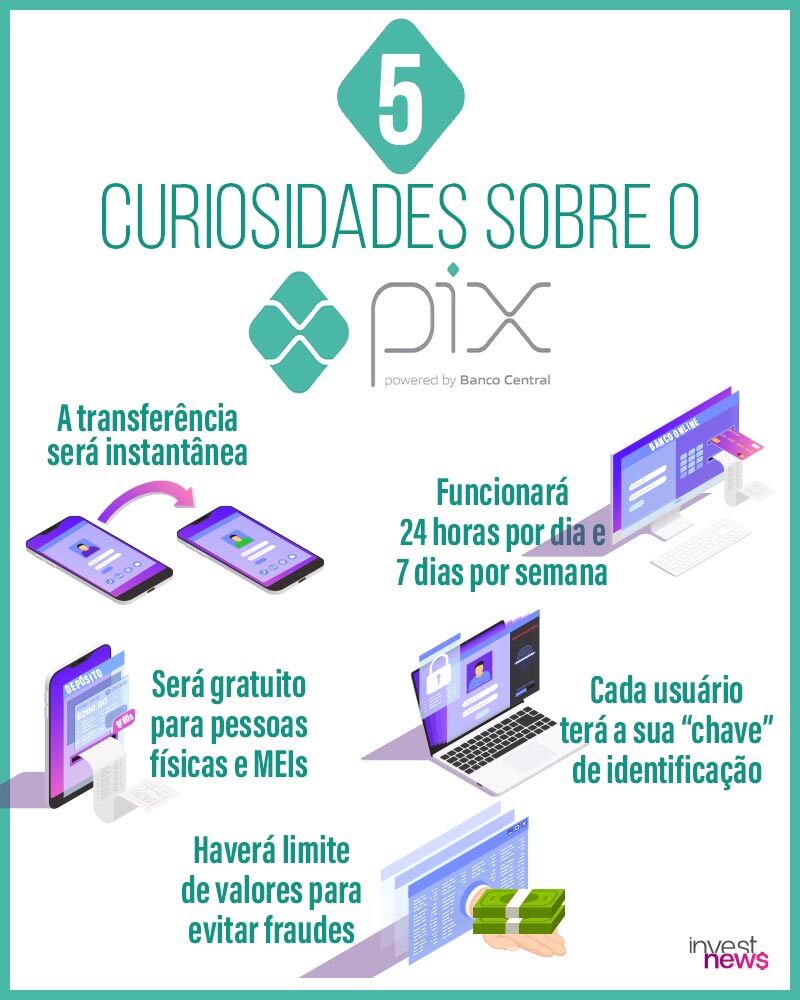

Anunciado em fevereiro de 2020, o novo sistema deve começar a operar no dia 16 de novembro e vai permitir fazer pagamentos em tempo real. A ideia é simplificar as transferências eletrônicas, em qualquer hora do dia, em todos os dias da semana, seja por meio dos bancos ou fora deles, como outras instituições de pagamentos. Assim que o pagamento for feito, o valor será transferido diretamente para quem recebe, tanto pessoa física quanto empresas. Para isso, todas as movimentações financeiras vão passar por uma base de dados única e centralizada que será gerenciada pelo 24 horas por dia pelo Banco Central.

2 – O que é a chave PIX?

Para usar o Pix, o usuário precisará acessar seu banco ou qualquer outra instituição cadastrada no sistema pelo aplicativo ou pelo computador. A diferença em relação aos meios tradicionais é que você será identificado por meio de uma “chave”, ou seja, um código que representa sua conta no sistema. Para enviar dinheiro a alguém, bastará informar um dos dados que você forneceu, seja o CPF, um email, o número de telefone ou até mesmo um QR Code. Portanto, não será mais preciso preencher uma série de informações como o nome do banco, agência, número da conta CPF ou CNPJ, nome completo para transferir dinheiro. O cadastro da chave só é necessário para quem recebe, não para quem envia o dinheiro.

3 – Como é feito o registro da chave?

A “chave Pix”, que começa a ser cadastrada em 5 de outubro, funciona como um “apelido” que será usado para o cliente identificar sua conta no sistema. Alguns bancos e fintechs optaram por fazer um pré-cadastro desta chave. O Nubank, por exemplo, oferecia uma opção de pré-registro no aplicativo antes mesmo do lançamento. Mesmo tendo feito esse processo, a partir de 5 de outubro, será precido confirmar com os usuários o efetivo cadastramento das chaves no Pix, segundo a Febraban, entidade que representa os bancos.

Serão quatro opções de chaves PIX:

- Número de CPF/CNPJ

- Eemail

- Número do celular

- EVP (sequência alfanumérica de 32 dígitos que, após solicitação do cliente, criará um QR Code)

4 – Serei obrigado a me cadastrar?

Não é obrigatório cadastrar uma chave para enviar ou receber dinheiro pelo Pix. Mas sem a chave, no caso de quem tem conta em banco, o usuário deverá digitar todos os dados bancários do destinatário para realizar uma transação.

5 – Como será a identificação por QR Code?

O QR Code será uma alternativa às chaves de identificação e terá dois formatos:

- Estático: poderá ser utilizado para transferências ou no comércio quando o valor do pagamento é sempre o mesmo. Por exemplo, quando um produto ou serviço custa sempre R$ 10.

- Dinâmico: poderá ser usado no comércio quando os preços mudam a cada momento, como em supermercados, onde o valor é sempre diferente.

6 – Qual a diferença entre PIX e Whatsapp Pay?

Ambos são métodos de pagamentos inéditos com potencial de substituir os meios de transferência comuns, mas são sistema separados. No WhatsApp Pay, usuários pessoa física e jurídica poderão fazer transferências pelo próprio aplicativo de mensagem do Facebook. Para isso, será preciso usar um cartão de crédito ou débito associado à conta, mas ainda não há previsão de lançamento. Essa funcionalidade, que chegou a ser suspensa pelo BC e depois foi liberada para fase de testes, será oferecida em parceria pela Cielo (CIEL3). Já o PIX é um sistema integrado. Ele será obrigatoriamente incorporado por instituições com mais de 500 mil contas. Hoje, segundo o BC, há 34 delas no país. No total, 935 instituições financeiras estavam em processo de adesão.

7 – O PIX pode substituir o cartão de débito e crédito?

Especialistas em serviços financeiros acreditam que, futuramente, pode haver uma migração do volume transacionado nas compras com cartão de débito e crédito para o PIX, o que poderia afetar a receita das adquirentes. No entanto, estas mesmas empresas de pagamentos poderão, por exemplo, passar a oferecer o PIX para os varejistas. As operadoras de maquininhas já vêm reduzindo taxas diante do aumento da concorrência e acredita-se que a entrada do PIX possa reduzir ainda mais estas cobranças. Rocha, da Finted, lembra que o cartão de crédito ainda será uma ferramenta para quem não tem saldo na conta. Para o cartão de débito, a história é diferente.

8 – Quem não tem conta em banco poderá usar o PIX?

O Banco Central estima que há 45 milhões de pessoas desbancarizadas no Brasil. Este “batalhão” seria responsável por movimentar cerca de R$ 800 bilhões em dinheiro vivo por ano, mostrando o potencial de migração para o sistema. Mas como promover essa inclusão, se por diversas razões, boa parte das pessoas prefere usar dinheiro? O desafio do PIX será chegar a estas pessoas com a premissa de ser aberto e inclusivo, a ponto de reduzir a circulação de dinheiro. Por ser um sistema aberto, ele não estará disponível só para bancos, mas também para agentes indiretos como varejistas. Em lugares onde não houver bancos, a população poderá ir, por exemplo, a um supermercado e pagar uma conta ou fazer transferências por um sistema interligado.

9 – O PIX estará livre de fraudes?

Outra barreira a ser quebrada é a questão da segurança, que ainda gera desconfiança e impede uma maior adesão às transações digitais. A praticidade e velocidade do PIX levanta dúvidas sobre sua segurança e possíveis golpes. O chefe-adjunto do Departamento de Competição e de Estrutura do Mercado Financeiro do Banco Central, Carlos Eduardo Brandt, informou ao G1 que as instituições financeiras poderão reter as transferências por até uma hora em caso de suspeita de fraudes. Segundo o BC, as instituições financeiras serão responsáveis por garantir a segurança das transações e poderão aplicar senhas ou tecnologias como biometria ou reconhecimento facial. Além disso, o BC informou que vai haver um limite de valores para evitar fraudes. “Em novas tecnologias sempre há uma curva de aprendizagem. Os novos players terão que se preocupar bastante com essa questão”, acredita o advogado e professor da Finted, Alexandre Zavaglia.

10 – Os bancos vão perder ou ganhar com o PIX?

Estima-se que as tarifas de transferência bancária como o DOC e o TED devem ser reduzidas e até deixar de existir, ou ser substituídas por outras. Em evento promovido pela Itaúsa, o presidente do Itaú Unibanco, Candido Bracher, reconheceu recentemente que o novo sistema deve reduzir as receitas do banco em operações de conta corrente. No entanto, ele afirmou ver um impacto “controlado”, já que tais receitas representariam menos de 1% do total, e disse acreditar que a bancarização da população trará reflexos positivos. Outro benefício apontado pelas instituições financeiras seria a oportunidade de, em posse de informações sobre potenciais clientes antes excluídos do sistema, oferecer novos serviços financeiros.

11 – Qual a diferença em relação ao DOC, TED e boletos?

Até então, o usuário que quisesse transferir dinheiro de uma instituição financeira para outra tinha a opção de fazer um DOC ou um TED. O primeiro só faz o dinheiro cair na conta no dia seguinte, pode levar mais de um dia útil se a transação for feita após as 22h e o valor máximo é de R$ 4.999,99. Já o segundo é creditado na conta até as 17 horas do mesmo dia e, depois desse horário, só no dia seguinte. Pagamentos com boletos também demoram para ser processados. No caso do PIX, o envio é instantâneo e 24 horas por dia, sete dias por semana. O DOC e TED costumam cobrar tarifas entre R$ 8 e R$ 12. Os próprios bancos já reconheceram que a ferramenta deve desestimular o uso dos meios tradicionais para transferir dinheiro, mas não há consenso se eles devem sumir com a novidade.

12 – Preciso pagar para usar o PIX?

Para as pessoas físicas e microempreendedores individuais (MEIs), o sistema será gratuito. O BC vai ser ressarcido pelas instituições financeiras e de pagamento a cada 10 transações feitas por meio do sistema instantâneo, no valor de R$ 0,01. Já as pessoas jurídicas poderão ser tarifadas pelas instituições financeiras com as quais fizerem as transações. Mas o usuário com CPF não precisará pagar para transferir dinheiro.

13 – O PIX já existe em outros países?

Sim, pelo menos 50 países já adotam tecnologias semelhantes ao novo sistema do Banco Central, segundo um estudo da empresa americana de software FIS. Alguns dos exemplos são a Índia, que conseguiu incluir um contingente enorme da população em seu próprio sistema unificado, e o Reino Unido, considerado um sucesso em número de adesões. Na China, o sistema é dominado por poucas empresas privadas.

14 – Meus dados pessoais vão ficar protegidos?

Segundo o advogado Alexandre Zavaglia, todas as empresas e bancos que usarem o PIX precisarão se adequar à nova lei geral de proteção de dados pessoais (LGPD), que acabou de entrar em vigor. Ela prevê cuidados ao guardar e armazenar informações dos consumidores. Ele lembra que está para ser criado um órgão, a Autoridade Nacional de Proteção de Dados Pessoais (ANDP), responsável por fazer valer o cumprimento dessa nova lei. “A lei já está valendo, mas a autoridade ainda não existe. É ela que vai dar as diretrizes sobre como preservar a privacidade dos usuários”, explica.

15 – Como vai ficar a concorrência entre bancos e fintechs?

Das gigantes às pequenas, as instituições financeiras já começaram a se mexer para aproveitar as oportunidades que virão com a nova ferramenta. Enquanto os bancos investiram pesado em tecnologia, as fintechs (startups especializadas no setor financeiro) apostaram em aquisições de pequenas empresas de tecnologia, corretoras e gestoras de investimentos. “No médio prazo acho que o sistema financeiro global vai ser afetado pela concorrência que a tecnologia permite. Não que vão perder os volumes, sempre vão ter mais volume que as fintechs ou empresas . Eles sabem que vão perder receita, porque vários processos serão automatizados”, afirma Ricardo Rocha, da Finted.