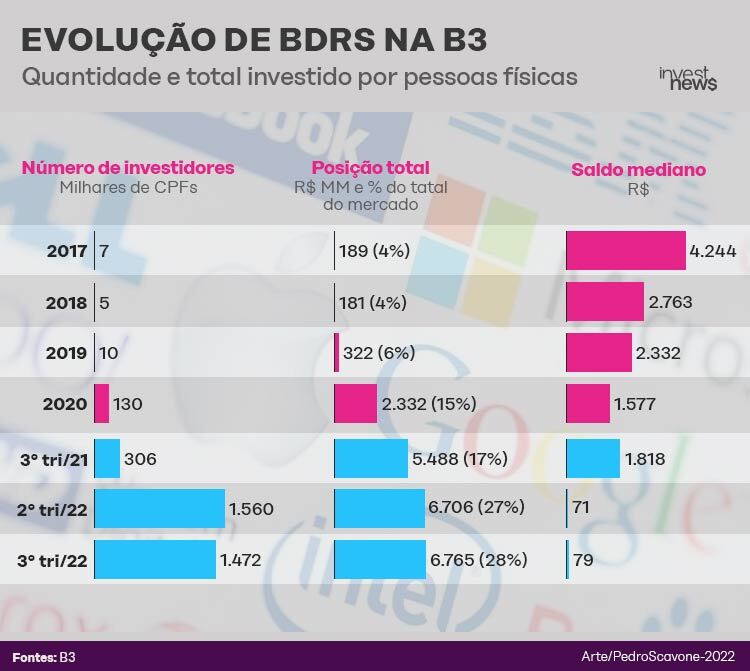

O número de CPFs que entraram na bolsa brasileira vem aumentando. Hoje, a B3 conta com 4,6 milhões de investidores pessoa física. Nos últimos 12 meses encerrados no terceiro trimestre de 2022, ao menos 1,2 milhão de novos investidores entraram no mercado de capitais. Mas fazendo um recorte apenas para o último trimestre, o produto que teve o maior crescimento em número de investidores foram os BDRs.

Os recibos de ações de empresas listadas no exterior registraram alta de 380% frente um ano antes. Já outros produtos, como, Tesouro Direto, ações à vista, fundo imobiliário e ETF tiveram uma variação menor, entre 12% e 25% em igual período.

No entanto, do segundo para o terceiro trimestre deste ano, observa-se uma leve queda de, 2,25% no número de investidores de BDRs: passou de 1,506 milhão para 1,472 milhão.

Ao menos 1,5 milhão de investidores tinham R$ 6,8 bilhões de BDRs em custódia no último trimestre. No entanto, em comparação a anos anteriores, o saldo mediano desabou: R$ 79. Um ano antes, essa média era de R$ 1.818. A explicação para isso tem a ver com o salto de 1,2 milhão de investidores na modalidade apenas no último ano, segundo relatório da B3 sobre a evolução dos investidores pessoa física no 3º trimestre de 2022.

Os 10 BDRs preferidos dos brasileiros

Analisando os 10 recibos de ações com mais investidores pessoa física no terceiro trimestre, Apple (AAPL34), Amazon (AMZO34), Coca-Cola (COCA34), Disney (DISB34), Alphabet (GOGL34), Inter (INBR32), Meta (FBOK34), Nubank (NUBR33), Tesla (TSLA34) e XP (XPBR31) foram destaque, segundo o levantamento da bolsa brasileira.

Segundo a TradeMap, as empresas de tecnologia que integram a lista lideram as perdas no acumulado deste ano. Os BDRs da Meta, a controladora do Facebook, acumulavam queda de quase 70% até o dia 21 de novembro.

Já os BDRs da Coca-Cola são os únicos da lista no campo positivo. Os papéis registravam alta de 2,5% no período levantado.

A empresa tem recomendação de compra pelos analistas da Nuinvest dados os dividendos recorrentes que a gigante de bebidas distribui aos acionistas. É esperado um dividendo de 3% para os próximos doze meses.

Apesar de ser baixo o dividendo quando comparado a empresas brasileiras que pagam proventos acima da Selic – em especial do setor de energia, ou petróleo – é reiterado os bons fundamentos da Coca-Cola. A empresa está em operação a mais de um século, tem cerca de 500 marcas no portfólio e atua em mais de 200 países.

Vale a pena investir em BDRs focando em dividendos?

Um levantamento feito pela plataforma Dividendos.me com 130 mil investidores revela que, quando o assunto é investir em BDRs, a preferência é pelas big techs. No entanto, o desempenho do setor vem decepcionando quem investe. Logo, muitos questionam se os dividendos das empresas estrangeiras é que fazem valer o investimento.

O segmento de tecnologia é reconhecido por não pagar ou pagar muito poucos dividendos. Este é um setor que investe pesado e de forma constante no negócio para justamente gerar o crescimento esperado no futuro. Também é reconhecido pelo retorno no longo prazo, logo, as ações são recomendadas ao investidor que tem estômago para volatilidade.

Ao mesmo tempo, como é alta a tributação do mercado americano, distribuir dividendos não é nada atrativo para as empresas, que, muitas vezes, preferem recomprar suas ações para gerar mais retorno aos acionistas.

Nos Estados Unidos, os dividendos são tributados em 30% sendo o imposto retido na fonte. Mas além deste desconto, o dividendo também está sujeito a uma taxa da instituição responsável por emitir o BDR, que normalmente retém entre 3% a 5% do valor distribuído pela empresa. Na média o investidor recebe 60% a 70% do dividendo pago no final das contas, segundo aponta Murilo Breder, analista do Nuinvest.

Após feitos os descontos, o investidor precisa levar em conta a variação cambial para saber de fato qual valor vai cair na conta no Brasil. No entanto, apesar de as companhias distribuírem dividendos em dólar, quem investe via B3 recebe os proventos em reais. Logo, não é necessário se preocupar com o fechamento do câmbio.

Os dividendos são creditados na conta do investidor já líquidos dos impostos retidos no exterior, do IOF sobre a operação de câmbio e das taxas do custodiante das ações de origem no exterior.

Por isso a justificativa de ser mais interessante para as companhias recomprarem os papéis do que efetivamente distribuir dividendos, segundo especialistas. A recompra acaba sendo menos custosa e gera valor ao seu acionista, uma vez que quando a recompra é feita e as ações são depois canceladas, o acionista vai ter um ‘pedaço’ maior da companhia.

Mas em geral, o motivo para se investir em ativos internacionais – pagando ou não dividendos – está no fato de que eles estão atrelados ao dólar, que é uma moeda forte, o que acaba levando o investidor a ter exposição a um mercado sem o risco Brasil.