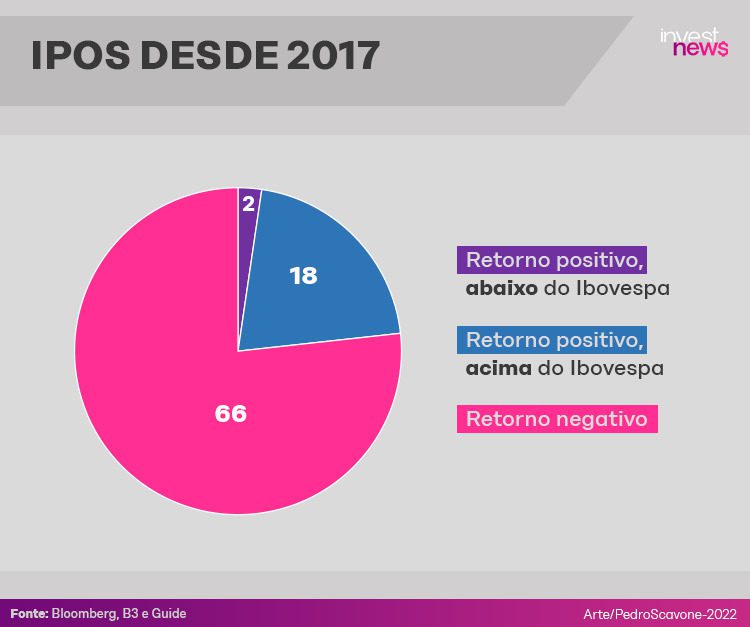

A maioria das ações que estrearam na bolsa de valores brasileira nos últimos anos teve retorno negativo ao investidor. Dos 86 IPOs (oferta pública inicial, na sigla em inglês) feitos desde 2017, 66 apresentaram negativo, contra 20 retornos positivos, sendo 18 deles acima do Ibovespa, principal indicador da B3.

Os números fazem parte de um estudo feito pelos analistas Fernando Siqueira, Rodrigo Crespi e Gabriel Gracia, da Guide Investimentos, sobre o retorno dos IPOs recentes da bolsa brasileira, a B3. Eles calcularam o retorno anualizado das ações que estrearam na bolsa desde 2017 e compararam com o desempenho do Ibovespa. O objetivo é evitar distorções, já que estão sendo comparados papéis com tempos diferentes no mercado.

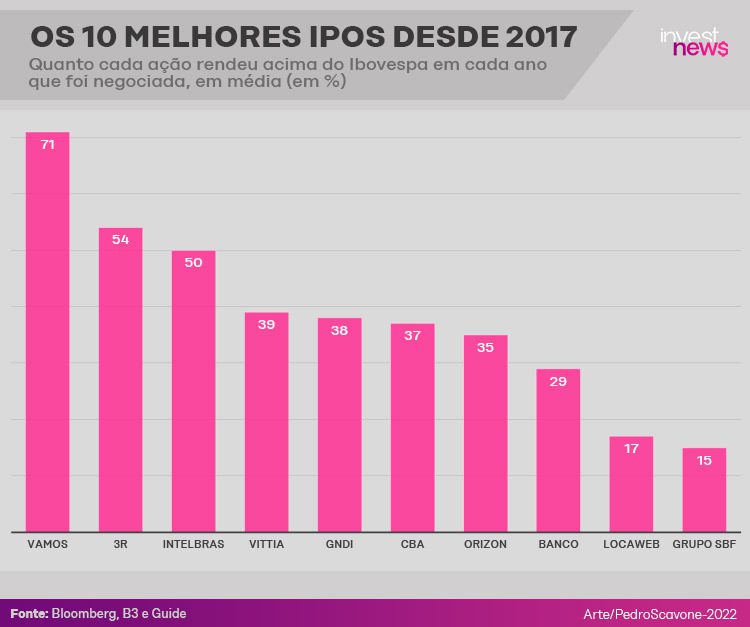

Melhores IPOs

Por esse cálculo, o IPO que deu o melhor retorno ao investidor nos últimos anos foi o da Vamos (VAMO3), empresa de locação de veículos pesados que estreou em janeiro de 2021. O retorno anualizado versus o Ibovespa é de 71%.

Intelbras (INTB3), de itens de segurança e painéis solares, 3R Petroleum (RRRP3), de petróleo, e Vittia (VITT3), de fertilizantes e insumos para o setor agrícola, também são destaques positivos na lista.

“O que chama atenção é que boa parte dos destaques positivos são de empresas de setores novos ou pequenos na B3”, disseram os analistas da Guide, apontando entre os motivos “a vantagem competitiva setorial que a empresa acaba criando quando passa a ser negociada em bolsa, mas também pela dificuldade de comparabilidade entre seus pares de capital fechado”.

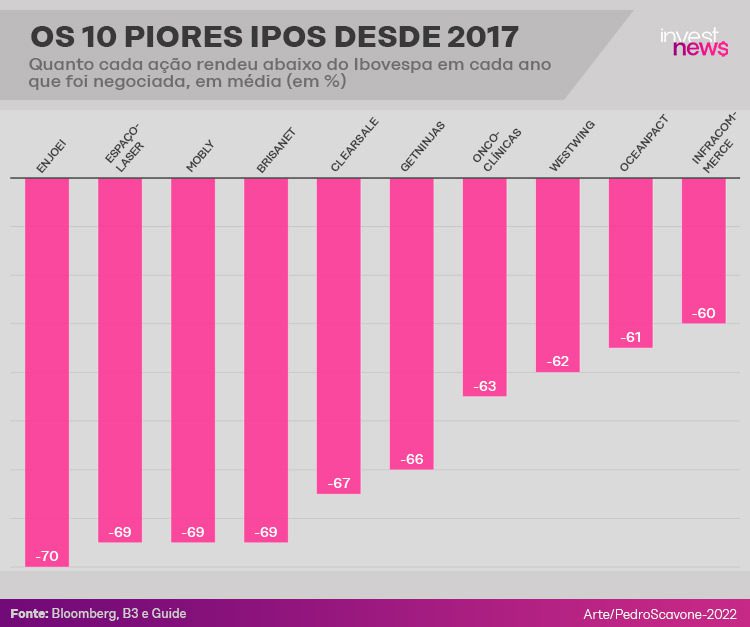

Piores IPOs

Já o pior resultado é o da Enjoei (ENJU3), com retorno negativo em 70%. A estreia da empresa de brechós online bolsa foi em novembro de 2020. EspaçoLaser (ESPA3) e Mobly (MBLY3) também figuram entre os piores retornos de IPOs recentes da bolsa brasileira.

“Após o período de euforia, podemos observar fortes realizações dos papéis recém listados, que em sua maioria tiveram preços acima do justo pelo mercado, ou reportaram performance operacional abaixo do esperado em seu primeiro trimestre negociado em bolsa”, comenta o relatório.

“Espaçolaser, por exemplo, chegou a subir 17% no primeiro pregão, e em quatro seus papéis já haviam caído mais de 50%. A queda total atualmente está por volta de 85%.”

Os melhores e os piores anos

De 2017 a 2021, o ano de 2018 foi o único positivo para as recém-chegadas à bolsa. “2018 foi um ano particularmente ruim para a bolsa, com greve dos caminhoneiros e eleições deixando uma janela curta para ofertas”, comentam os analistas.

O oposto foi observado em 2020 e 2021: muitas empresas fizeram ofertas de ações. O cenário era de juros baixos e injeção de dinheiro no mercado em vários países, como medidas de estímulo para combater os efeitos da pandemia de covid-19 sobre a economia. O Brasil chegou, inclusive, a registrar taxa de juro real negativa (ou seja, inflação maior do que a taxa de juros). Essa combinação tende a deixar investimentos em renda fixa pouco atrativos, aumentando o interesse pela bolsa.

Mas, apesar de atrair muitas empresas, os anos de 2020 e 2021 foram os piores no que diz respeito ao desempenho das ações de empresas com IPO recente, ainda segundo o estudo da Guide. Veja abaixo:

| Ano | Número de IPOs | Retorno médio anualizado versus Ibovespa |

| 2017 | 9 | -9% |

| 2018 | 3 | 22,50% |

| 2019 | 5 | -14,40% |

| 2020 | 27 | -26,30% |

| 2021 | 42 | -25,50% |

“Em resumo, existe uma clara relação inversa entre a quantidade de ofertas e o desempenho destas ofertas no mercado”, conclui o relatório da Guide.

Em 2022, não houve nenhum IPO na bolsa brasileira até agora, com diversas empresas inclusive desistindo de abrir capital. Segundo informações do site da Comissão de Valores Mobiliários (CVM), até agora foram 22 desistências (como CSN Cimentos, Captalys e Madero) e 1 pedido indeferido (a rede de academias Bluefit).

Leo Horta, sócio-fundador da Maitreya, consultoria em gestão e transformação empresarial brasileira, comenta a baixa de IPOs em 2022 após o “boom” de 2021, além do fraco desempenho da maior parte das ações das recém-chegadas ao mercado.

“Isso demonstra a importância das empresas se preparem para o crescimento proposto e definirem o melhor momento para o IPO”.

Leo Horta, sócio-fundador da Maitreya

“Porém, antes de tudo, é necessário que as empresas enxerguem o IPO como uma consequência de um projeto que está sendo colocado em prática de forma eficiente, não como uma meta de negócios. Ao contrário do que muitos pensam, ela não é a solução para os problemas da empresa, mas sim, acelerar o crescimento da companhia e aumentar suas chances de sucesso na abertura de capital”, diz Maitreya.

Os especialistas da Guide apontam que, em tempos de mercado de ações em alta, é comum ver um aumento no número de IPOs. Isso porque a precificação tende a ser mais alta, o que aumenta o interesse das empresas em levar seus papéis para a bolsa.

Sobre o alto número de estreias nos últimos anos, eles comentam: “entre tantas ofertas, como imaginável, a qualidade das empresas apresentou uma maior variação, com empresas que nem lucro haviam obtido à época, e em sua maioria a preços acima do que havia sido considerado posteriormente como justo pelo mercado, sendo um exemplo do comportamento típico de momentos de euforia.”

IPOs e seus riscos

Os analistas da Guide comentam que “mais uma razão que pesa após alguns dias (de estreia) contra a performance dos papéis estreantes é a assimetria de informação, principalmente em setores novos da bolsa”.

“Os incentivos dados aos coordenadores das ofertas fazem com que a promoção das empresas seja bastante intensa, e que investidores participantes ficam ‘presos’ ao papel até que o período de lock-up (que em média dura 45 dias) termine”, acrescentam.

“Além disso, promessas feitas por diretores das empresas antes da estreia, como o que será feito com o valor levantado na oferta, às vezes não se concretizam, o que pode levar a uma reação exagerada negativa para os estreantes, que se intensificam ainda mais pela menor liquidez”, complementa a Guide.

No entanto, apesar do retorno majoritariamente negativo das estreantes da bolsa nos últimos anos, a Guide afirma que existem, sim, boas oportunidades para o investidor.

“Sim, diversas empresas novas na bolsa possuem qualidade e estão inseridas em setores com potencial de crescer mais que o PIB. Algumas dessas empresas estão em nossos portfólios, como CBA, Movida, Intelbras e 3R Petroleum ou que já estiveram como Vibra Energia, Rede D’or e Locaweb”, cita o relatório.