O custo de oportunidade representa um importante termo na economia que pode influenciar desde sua vida pessoal até seus investimentos. Mas você sabe o que é custo de oportunidade e como ele funciona?

Para que você entenda qual seu conceito, como calculá-lo e veja alguns exemplos de sua aplicação, o InvestNews preparou um guia com algumas informações sobre o termo.

Confira:

Caso prefira, confira o conteúdo abaixo em áudio:

O que é custo de oportunidade

O custo de oportunidade é um conceito econômico que representa, como o próprio nome diz, o custo associado a uma oportunidade perdida.

“Ele descreve o benefício perdido ao escolher uma opção em detrimento de outra e é utilizado para medir o custo mensurável de uma escolha financeira. Toda escolha implica em renunciar a outras possíveis alternativas, e o custo de oportunidade representa o valor da alternativa que foi renunciada”, explica Fabio Louzada, economista, analista CNPI, planejador financeiro CFP®️ e fundador da Eu me banco.

Sabe aquele famoso “e se eu tivesse feito aquilo”? O custo de oportunidade funciona dessa forma, com base em decisões.

Do inglês “opportunity cost“, basicamente, esse é um termo de análise dos benefícios que se perde ao fazer uma escolha em vez de outra. Ele representa o estudo qualitativo e/ou quantitativo de oportunidades perdidas.

Esse conceito pode ser aplicado desde em decisões simples do dia a dia até a análise de um investimento.

- Descubra como calcular juros compostos de forma rápida

Como funciona e benefícios

O custo de oportunidade funciona como um avaliador de cenários.

Ele representa o valor atribuído à melhor alternativa renunciada quando uma escolha é feita e indica os benefícios que poderiam ser obtidos a partir desta oportunidade perdida, incluindo, no caso das finanças pessoais, a renda que seria gerada em uma aplicação alternativa.

“Ao se decidir, há sempre algo que se abandona em troca de outra coisa. Por exemplo, se alguém opta por comprar uma casa, significa que está desistindo de outras possíveis alternativas, como viajar ou investir em outros ativos. Nesse sentido, o custo de oportunidade é o valor dessa alternativa que foi desistida”.

Fabio Louzada, economista E analista CNPI

De maneira geral, esse é o termo econômico equivalente ao ditado “para cada escolha, uma renúncia”, representando uma relação direta entre escolha e escassez, segundo Fábio.

Ele está presente até mesmo na escolha de acordar em um horário em vez do outro.

Para medir de maneira quantitativa os benefícios dessas escolhas renunciadas, existem cálculos, que serão mostrados mais abaixo no decorrer desse texto.

Já os benefícios de levar o custo de oportunidade em consideração são muitos, especialmente para os investidores.

“Ao tomar decisões de investimento, é importante que o investidor leve em consideração o custo da oportunidade para garantir que está escolhendo a opção que oferece o maior retorno potencial, levando em conta os riscos e seus objetivos financeiros no prazo desejado”.

Fabio Louzada, economista E analista CNPI

A análise do custo de oportunidade é muito importante para a avaliação de prós e contras, auxílio na tomada de decisão e na garantia de que você fará a melhor escolha possível.

Diferença de custo de oportunidade para trade off

Louzada conta que custo de oportunidade e o trade off são conceitos relacionados, mas que possuem diferenças importantes. Ambos são fundamentais para os investidores, visto que ajudam a tomar decisões importantes e maximizar o retorno financeiro.

O custo de oportunidade é o benefício perdido ao escolher uma alternativa em vez de outra. Isso significa que, ao optar por uma, há um custo associado em relação ao benefício perdido por aquele não escolhido.

“Por exemplo, se um investidor decide investir em um título de renda fixa com uma taxa de retorno menor, o custo de oportunidade é o retorno que ele poderia ter obtido se tivesse escolhido investir em um fundo de ações com um retorno maior”.

Fabio Louzada, economista E analista CNPI

Por outro lado, ele explica que o trade off é a escolha entre opções e a renúncia a um benefício em favor de outro. Por exemplo, um investidor pode ter que decidir entre investir em ações com alto potencial de retorno, mas também alto risco, ou investir em títulos de renda fixa com retorno mais baixo, mas menor risco. “Nesse caso, o investidor tem que fazer um trade off entre retorno potencial e risco”, completa.

Basicamente, o custo de oportunidade é a opção da qual você “abre mão” e representa a segunda melhor alternativa de uma escolha, o que poderia ter sido feito com ela.

O trade off seria, de modo simplório, como o próprio termo em inglês sugere, a troca de uma coisa, ou várias, por outra, e o que é sacrificado para obter algo. De maneira grosseira, o trade off seria o conflito da escolha, enquanto o custo de oportunidade representa o que é perdido com a escolha renunciada.

Diferença de Custo de Oportunidade para Custo Contábil

A diferença entre custo de oportunidade e custo contábil é que, enquanto o custo de oportunidade representa o benefício que foi perdido ao escolher uma opção em detrimento de outra, o custo contábil é uma medida em dinheiro do que foi gasto em um determinado investimento. Ou seja, é uma representação quantitativa do que foi perdido.

“O custo contábil é uma medida financeira tangível, como o preço de compra de um ativo ou o valor dos juros pagos em um empréstimo. É importante para manter um controle rigoroso das finanças, pois permite calcular a rentabilidade de um investimento e monitorar o desempenho financeiro”.

FABIO LOUZADA, ECONOMISTA E ANALISTA CNPI

Fabio exemplifica: se um investidor escolhe investir em um título de renda fixa com uma taxa de retorno menor, ele perde a oportunidade de investir em um fundo de ações com um potencial de retorno maior. “O custo de oportunidade é o valor do retorno que o investidor poderia ter obtido se tivesse escolhido a opção mais rentável”, continua.

O especialista menciona que, apesar de o custo contábil ser importante para calcular o desempenho financeiro de um investimento, o custo de oportunidade é igualmente importante para garantir que o investidor esteja tomando decisões de investimento informadas e maximizando seu potencial de retorno.

Como analisar um custo de oportunidade?

Se você está se perguntando como descobrir qual melhor custo de oportunidade, saiba que não existe uma resposta universal para essa pergunta.

No caso das finanças, Fabio menciona que tudo vai depender dos objetivos de cada investidor e de qual é seu perfil.

“Por exemplo, se você é mais conservador, pode optar por um CDB pós-fixado. Nesse caso, a métrica será o CDI. Já se a preferência é por um Tesouro IPCA+, o indicador será a taxa do IPCA acrescida de uma taxa prefixada definida. Na renda variável, a métrica é o Ibovespa. O cálculo varia e depende de uma série de fatores que mudam de investidor para investidor”, comenta.

Como dito por ele, nesses casos o investidor pode utilizar como referência indicadores do mercado para comparar a rentabilidade dos investimentos e descobrir qual o custo de oportunidade.

Você pode fazer perguntas a si mesmo antes de fazer qualquer escolha, seja ela sobre investimentos ou não.

Analise qual o melhor e o pior cenário do que pode acontecer caso tome ou deixe de tomar cada decisão e qual delas está mais alinhada aos seus objetivos, por exemplo.

Como calcular o custo de oportunidade

Saber como calcular o custo de oportunidade é algo muito relativo, já que depende de cada situação. Ele é baseado no benefício que seria obtido por meio da opção não escolhida, no entanto, nem sempre ele é quantificável e não existe uma fórmula exata para defini-lo.

De maneira simplória, ele pode ser descoberto comparando a escolha realizada com a escolha renunciada.

Custo de oportunidade da opção A = benefícios da opção B + [custo real da opção A – custo real da opção B]

No mundo dos investimentos, como citado anteriormente por Fábio, existem indicadores que podem te auxiliar e servir como parâmetro em sua análise.

Referências no mercado financeiro como a taxa Selic ou o CDI (Certificado de Depósito Interbancário) servem como critério de avaliação dos custos de oportunidade e para descobrir qual o investimento com maior retorno financeiro.

Esses indicadores podem ser conferidos no site oficial do Banco Central, mas você também pode utilizar um simulador de investimentos, como o do InvestNews.

No caso dos investimentos, para determinar o custo de oportunidade, é necessário analisar a taxa de rentabilidade de cada opção de aplicação e seu valor.

A fórmula base para calcular os juros simples de um investimento:

J = C * i * t.

Onde:

J representa a soma dos juros ao fim do período de aplicação.

C é o capital investido inicialmente;

i refere-se à taxa de juros (que deve ser convertida em decimal para o cálculo); e

t representa o tempo de aplicação.

Já no caso de juros compostos, como a maioria dos investimentos em renda fixa, temos:

M = C * (1 + i)^t

Em que:

M representa o montante final

C é o capital investido inicialmente

i refere-se à taxa de juros do investimento (sempre em decimal)

t representa o tempo da aplicação

A partir daí, basta comparar os resultados e ver a diferença entre os dois para saber qual o custo de oportunidade.

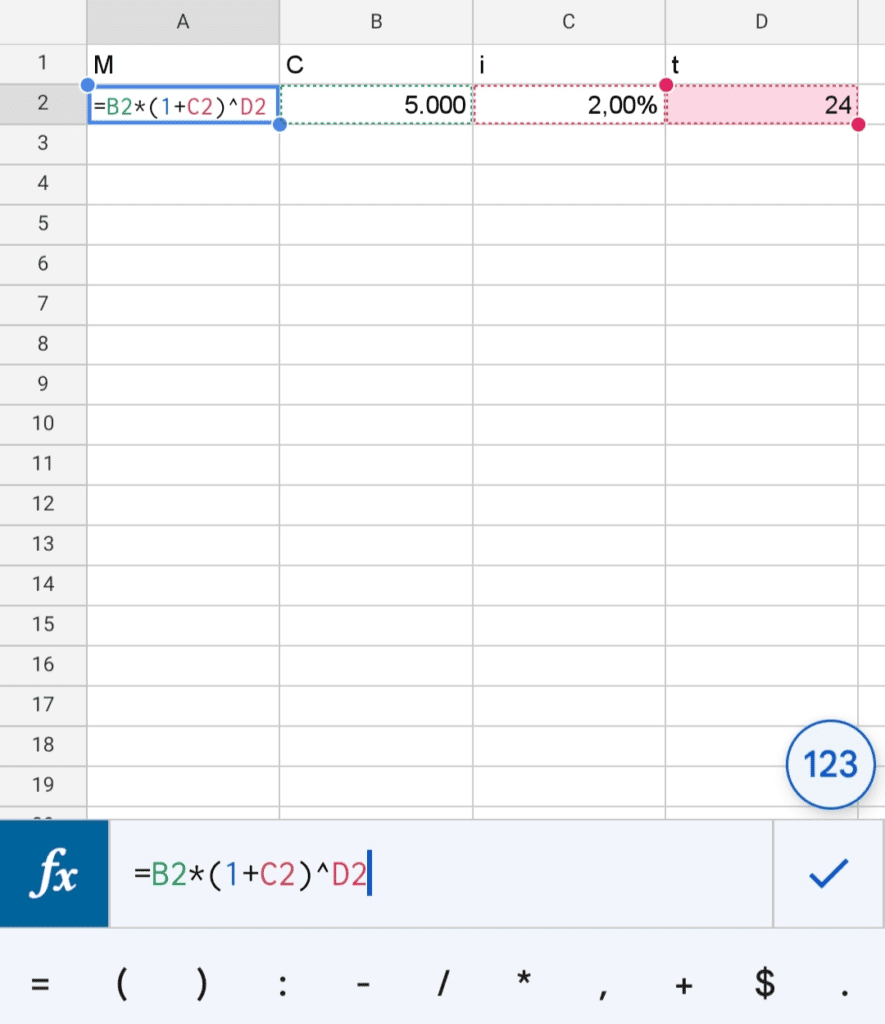

Veremos abaixo um exemplo do cálculo do Excel.

Como calcular no Excel

Se você quiser calcular o custo de oportunidade de alguma operação financeira, como um investimento, é possível fazer isso utilizando uma planilha de controle financeiro, por exemplo.

Vamos supor que você tenha uma opção de investimento com o capital inicial de R$ 5 mil, com taxa de juros de 2% ao mês durante 24 meses.

Colocando no Excel, temos:

Onde B2 representa o capital investido, enquanto C2 representa a taxa da aplicação e D2 representa o período de tempo.

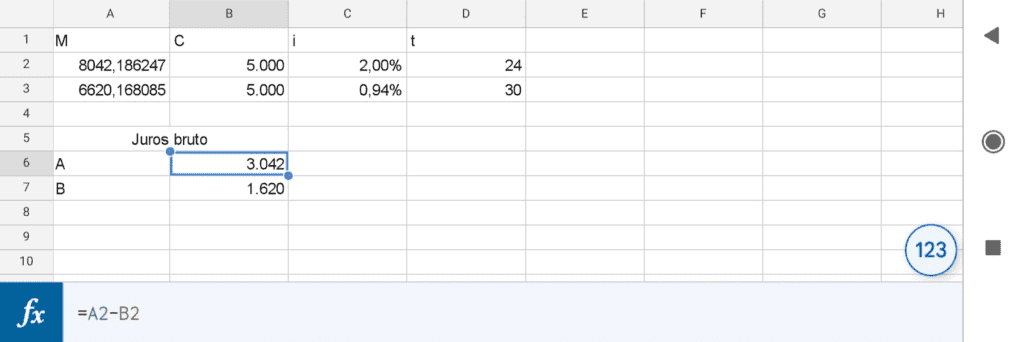

Temos ainda um outro investimento, com investimento inicial de R$ 5 mil, mas uma taxa de 0,94% ao mês por 30 meses.

Aqui, para saber o juros bruto de cada aplicação, basta subtrair do montante o capital inicial.

A partir daí basta comparar ambos os investimentos.

Esse é um exemplo extremamente simples e até óbvio de investimentos de renda fixa pré-fixados, mas o uso do Excel pode ser aplicado em outros casos.

Além disso, existem modelos prontos de planilhas do Google planilhas e do Excel para que você compare viagens ou o uso de combustível, por exemplo, para descobrir o custo de oportunidade.

Tipos de custo de oportunidade

O custo de oportunidade pode ser classificado em 5 tipos. São eles:

Custo de oportunidade escondido

Como o próprio termo sugere, o custo de oportunidade escondido refere-se aos custos camuflados de uma escolha.

“O custo oculto é aquele que envolve questões totalmente fora do controle, ou seja, não pode ser mensurado”, explica Louzada. “É como se fosse questões externas que podem acontecer e influenciar naquele investimento e que não estavam previstas”, complementa.

Nesse caso, não é possível estimar o que será perdido ao tomar determinada decisão.

Aqui, não se sabe de antemão quais serão os benefícios renunciados.

Custo de oportunidade aberto

Já o tipo aberto de custo de oportunidade representa o oposto do escondido.

Fábio comenta que esse é um custo já conhecido por todos e que pode ser quantificado.

Aqui, no caso dos investimentos, por exemplo, o investidor já sabe quais os ganhos envolvidos na transação.

Ele não leva em conta custos embutidos nas operações.

Custo de oportunidade contábil

Segundo Fábio, o custo contábil é mais relacionado às escolhas tomadas dentro de uma empresa.

O custo de oportunidade contábil mensura quantitativamente a renúncia de uma escolha, mais especificamente, quanto lucro uma empresa deixa de obter ao escolher um investimento em vez de outro.

Basicamente, analisa um custo de forma contábil.

Custo de oportunidade ambiental

O custo de oportunidade ambiental trata do maior valor que poderia ser obtido por meio de um recurso natural.

” O custo de oportunidade ambiental é o uso de algum recurso natural para benefícios no lugar de outro”, conta o economista.

Um exemplo de aplicação desse custo seria a renúncia ao desmatamento de uma floresta para a prática de agricultura, em detrimento da redução da emissão de CO², no entanto, a empresa deixaria de lucrar com tal atividade.

Exemplos de custos de oportunidade

Exemplo de custo de oportunidade oculto

Vamos supor que um investidor precise escolher entre um investimento em ações ou em um título pré-fixado do Tesouro Direto (com tava de rentabilidade já definida no momento da aplicação).

Aqui, sabe-se que há um risco na primeira operação, no entanto, não há como mensurar de antemão os ganhos os quais serão abdicados ao escolher o Tesouro Direto, já que a renda variável, como o próprio nome sugere, possui retornos imprevisíveis por estar sujeita a fatores externos não contabilizados.

Exemplo de custo de oportunidade aberto

Você está renovando alguns itens de sua casa e está em dúvida entre comprar uma Televisão de 32 polegadas de R$ 2 mil ou uma Smartv de 42 polegadas de R$ 3 mil.

Se comprar a primeira, você economizará R$ 1 mil, no entanto, terá que abdicar das 10 polegadas a mais do outro item.

Exemplo de custo de oportunidade contábil

Uma empresa possui R$ 100 mil e pode utilizá-lo para aplicar em investimentos ou na compra de novos equipamentos essenciais para sua produção.

Aqui, caso ela decida investir, vai abrir mão dos equipamentos, que podem influenciar sua produção e impactar o lucro das vendas.

No entanto, se ela decidir comprar as máquinas, vai abdicar da rentabilidade que poderia ser obtida ao aplicar o capital em um investimento.

Exemplo de custo de oportunidade ambiental

Aqui podemos citar o exemplo de uma empresa que decide utilizar uma matéria-prima não-renovável como o petróleo para a produção de artigos como o plástico em vez de investir na produção de combustíveis.