Segundo levantamento da B3, os brasileiros continuam deixando seu dinheiro na poupança apesar do boom de investidores na bolsa brasileira nos últimos dois anos. Hoje são quase 4 milhões de CPFs registrados na bolsa brasileira claramente impulsionados por uma taxa Selic que chegou a bater o seu menor valor histórico (de 2% ao ano), além de cada vez mais surgirem produtos voltados ao investidor pessoa física.

Porém, de 1.300 pessoas entrevistadas pela B3, quase 40% disseram ainda manter parte de seu patrimônio investido na poupança. Além disso, 22% dos participantes informaram que ainda pretendem aplicar dinheiro na caderneta futuramente.

E os motivos para a decisão podem ser vários, e entre eles está a facilidade. A poupança é simples de entender e de fácil acesso, além de o dinheiro poder ser sacado no mesmo dia. Mas fato é que muitos investem na poupança por desconhecerem outros tipos de investimentos, que podem ser tão acessíveis e simples. Somado a isso, existe também o medo de perder dinheiro.

Mas o que muitos – e talvez estes 40% da pesquisa não saibam – é que é na poupança que se perde mais dinheiro. O Cafeína fez um levantamento junto à Economatica, ao Banco Central, ao IBGE e à Anbima com a rentabilidade mensal tanto do índice de referência para os investimentos em renda fixa (IMA), como a inflação entre outubro de 2011 até setembro completo de 2021.

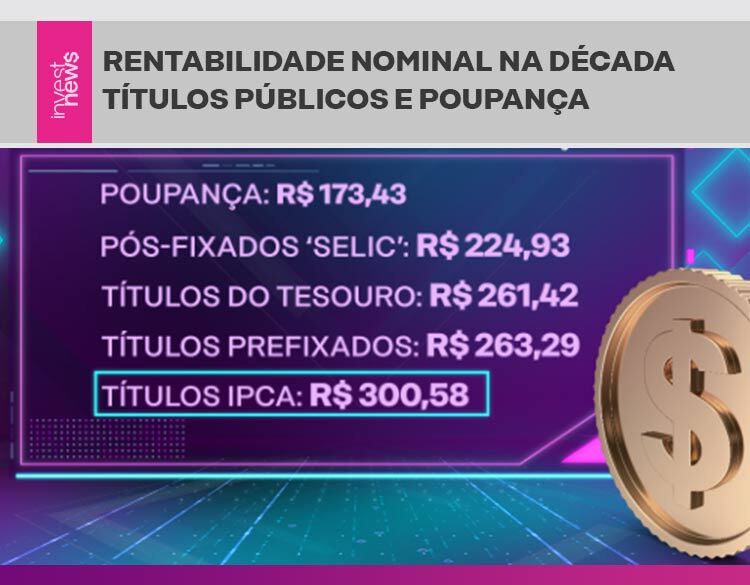

O analista de renda fixa do Nu invest, Eduardo Perez, calculou a rentabilidade nominal e real destes ativos a partir de um aporte único de R$ 100. Veja abaixo:

Em dez anos, a poupança rendeu R$ 173,43; os títulos ligados à Selic, R$ 224,93; os títulos gerais do Tesouro, R$ 261,42; os prefixados, R$ 263,29 e os atrelados à inflação, R$ 300,58. Sendo assim, os títulos do tesouro IPCA, que são influenciados pela inflação, foram os que entregaram o melhor resultado aos seus investidores.

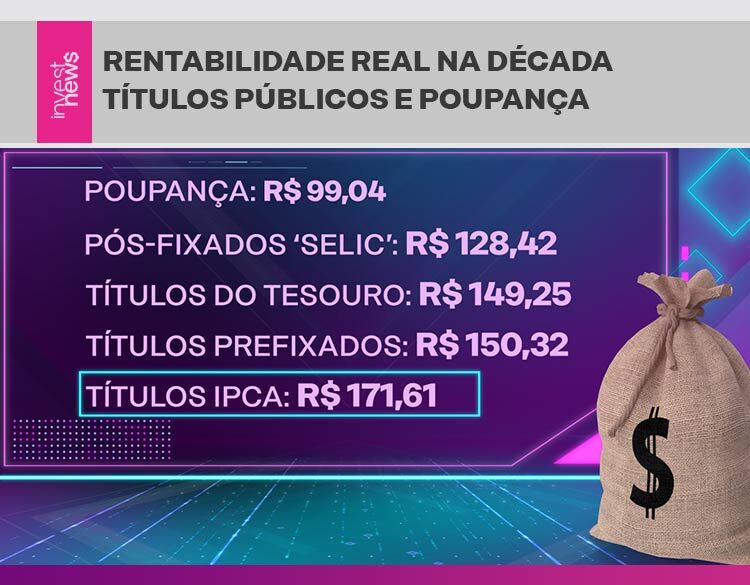

Já o retorno real, descontado imposto de renda e inflação no período, haja vista o rendimento da poupança não ser tributado no Imposto de Renda, foi o seguinte:

A poupança perde de todos, com uma rentabilidade de R$ 99,04 nestes dez anos, contra o título atrelado à Selic, que rentabilizou R$ 128,42; os títulos do tesouro registraram um retorno de R$ 149,25; os pré-fixados, R$ 150,32 e os atrelados à inflação, R$ 171,61. Quando analisada a inflação acumulada em igual período do levantamento, ela foi de 77%.

Neste levantamento não foi levada em consideração a taxa paga a mais pelo Tesouro IPCA+. Este é um título que retorna ao investidor o IPCA do período mais uma taxa que pode ser de 4,5%, por exemplo. Sendo assim, no resgate do título, o investidor vai receber o valor investido corrigido pela inflação além de uma taxa adicional.

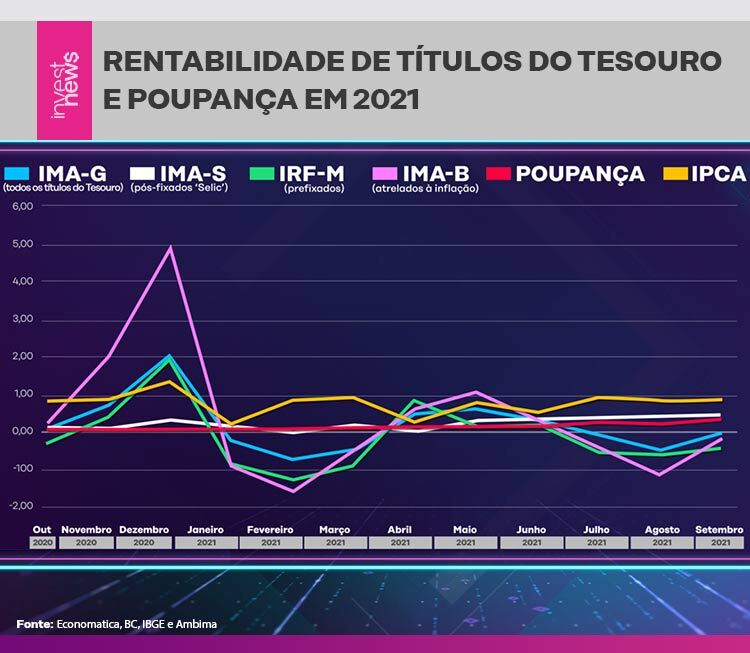

Quando analisado o gráfico deste ano com a rentabilidade dos diferentes títulos e a poupança, os títulos atrelados à inflação são os de maior volatilidade. Já o título mais estável é o Tesouro Selic. Ele é o que tem menos subidas e descidas agudas quando comparado com um título IPCA. Mais estável que ele, só a poupança. Por isso que o tesouro Selic é muito recomendado para a reserva de emergência.

Olhando para o longo prazo, os títulos IPCA+ são os mais recomendados. Mas segundo Eduardo Perez, se o investidor não quiser passar pela montanha russa da marcação a mercado, um Tesouro Selic pode ser uma opção – lembrando que há risco de a taxa de juros ficar abaixo da inflação no curto prazo.

Levando em consideração o cenário de taxa de juros na última década, em setembro de 2011 a Selic estava em 12%. Deste período até hoje foram feitas 52 mudanças na taxa. A maior alta foi de 14,15%, entre 2015 e 2016. Já a mínima foi de 1,9% alcançada em agosto do ano passado.

Veja também:

- 8 dicas de como fazer o dinheiro render até o final do mês