O mercado, que não gosta de incertezas quando o assunto é política e controle do governo, vem dando sinais de estresse com o dólar retomando patamares acima de R$ 5. A bolsa também vem sentindo após a proposta da reforma tributária ser apresentada e, mesmo com um período de balanços do 2º trimestre mostrando resultados majoritariamente em linha ou acima das projeções, não conseguiu se manter nos 130 mil pontos. Os juros continuam subindo, refletindo o momento atual com o retorno de títulos do Tesouro com taxas acima de 10% ao ano.

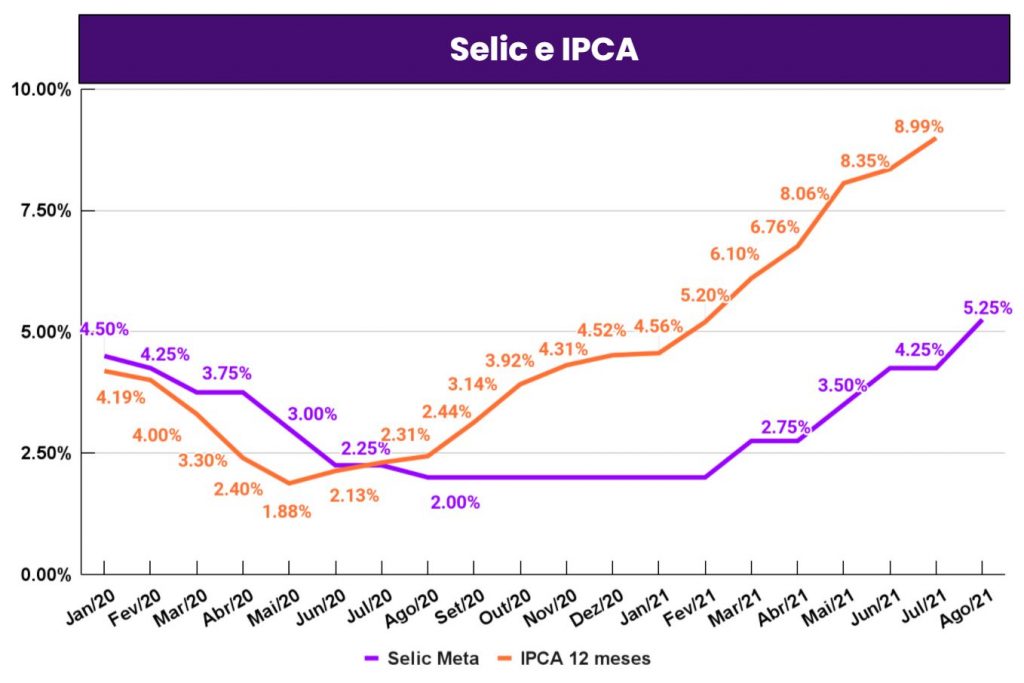

O Copom continua na sua missão de conter a inflação decorrente da alta das commodities e do dólar. O resultado disso é um aumento de 1 ponto base na taxa Selic meta, agora em 5,25% ao ano após a reunião de agosto. A ata da reunião anterior, divulgada no dia 22 de Junho, mostrou um Comitê mais incisivo na contenção da inflação, que em 12 meses atingiu 8,99%, uma vez que ela se encontra acima do centro da meta do Banco Central, de 3,75% e do limite superior de 5,25%.

Em favor à nossa economia, os juros norte americanos seguem sem alterações entre 0% e 0,25%. Essa crescente diferença entre os juros dos EUA e os juros brasileiros estimula os investidores estrangeiros a se arriscarem em países emergentes com taxas mais interessantes resultando em uma entrada maior de dólar desses investidores que precisam ser convertidos em reais.

Esse movimento, na teoria, tende a fortalecer a nossa moeda e com isso, o preço das commodities deve ter uma desaceleração em seu aumento e consequentemente essa desaceleração deverá ser notada nos resultados acumulados de 12 meses do IGP-M, depois dos índices de preços aos produtores e em seguida no IPCA mesmo que leve alguns meses.

Renda fixa em setembro: novas aplicações

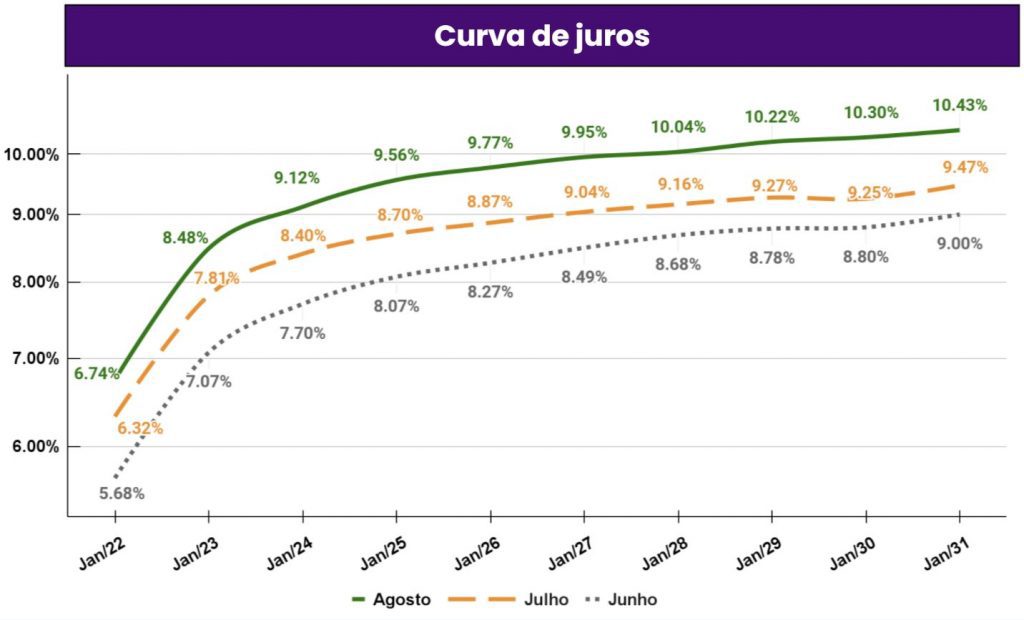

A cada dia o mercado recalibra suas expectativas sobre como a inflação e a taxa Selic devem estar no final de 2021 e nos anos seguintes. Por enquanto, podemos observar um cenário muito provável de uma taxa Selic acima de 8% em dezembro de 2021 com o cenário e dados atuais:

Vencimentos em até 1 ano: títulos indexados ao CDI/Selic continuam ganhando visibilidade. Os títulos indexados à inflação, se levados até o vencimento, podem apresentar outra oportunidade caso ainda vejamos uma supresa inflacionária. Dentro dessas possibilidade de remuneração, a classe de LCIs e LCAs podem oferecer um vencimento mais curto e oferecem isenção da IR sobre o lucro. Tìtulos prefixados ainda não evidenciam estar no melhor momento para aplicações em decorrência de possíveis ruídos políticos e econômicos de curto prazo e o ano de eleições em 2022.

Vencimentos acima de 1 ano: Se o investidor estiver pensando em títulos privados que não permitam aportes (como o CDBs), os pós fixados também tem seu lugar de destaque. Já os indexados à inflação, se levados até o vencimento, podem oferecer taxas interessantes mas o investidor corre o risco de encontrar títulos similares com taxas mais atrativas conforme os juros futuros sobem.

Renda fixa em setembro visando o longo prazo

Levando em conta um investidor com objetivo de longo prazo, podemos reforçar alguns pontos dependendo do tipo de investimento em carteira:

Títulos pós fixados: Apesar da taxa Selic ainda se encontrar abaixo da inflação anualizada, a tendência no longo prazo é que esse efeito seja diluído e que a Selic volte a patamares acima do IPCA, então títulos pós fixados continuam com grande importância pela sua baixa volatilidade.

Títulos indexados à inflação: As taxas atuais de juros reais oferecidas em títulos indexados à inflação podem tornar novos aportes atraentes, uma vez que a taxa média de juro real da sua carteira tende a subir com novas aplicações justamente com taxas mais elevadas.

Títulos prefixados: Essa modalidade não costuma ser recomendada e nem usada muito para investimentos de longuíssimo prazo mas sim para investimentos prazos menores já que a oscilação pela marcação a mercado tem grande influência nos títulos públicos dessa categoria. Já o investidor com perfil mais propenso ao risco pode se aproveitar mudança de cenários para lucrar com o movimento da curva de juros mas ainda não tivemos indícios dessa mudança.

Expectativas para a Selic

Continuamos em um patamar de juros reais negativos, quando a inflação fica acima da taxa de juros e a pressão sobre o Copom para uma alta mais incisiva da taxa Selic, em muito devido à mudança na bandeira tarifária pela crise hídrica e a alta no preço da gasolina, que encarecem os componentes pesquisados pelo IBGE para divulgação do IPCA. A próxima reunião entre os dias 21 e 22 de setembro e sua ata posteriormente divulgada nos darão uma atualização de como o Copom enxerga a situação atual.

Juros futuros

Em agosto, o movimento de deslocamento paralelo da curva de juros para cima continuou a impactar negativamente todos os investimentos com componentes prefixados. Traduzindo: os investidores enxergam um risco maior em se investir no Brasil e isso é refletido em taxas maiores para curto, médio e longo prazo. Esse aumento das taxas faz os títulos de renda fixa, com exceção dos totalmente pós fixados, sofrerem uma desvalorização em carteira pela marcação a mercado.

Os maiores fatores de risco continuam sendo incertezas sobre a efetiva retomada da economia, ameaçada pela nova variante da covid, o IPCA que continua elevado e a partir de julho o risco político entrou em campo. A inflação fez o Copom assumir uma posição mais tempestiva nas últimas reuniões elevando a taxa em 1 ponto percentual e afirmando em que mais um aumento de 1 ponto percentual poderá acontecer.

A taxa Selic definida pela Copom afeta diretamente a parte curta da curva mas mesmo com esses aumentos da taxa básica de juros, o mercado parece ter entendido que os recentes atos do governo como a proposta da reforma tributária, aumento de valores de programas assistenciais, como propostas que visam o ano eleitoral, enquanto outras propostas como a PEC que permite a prorrogação do pagamento de precatórios e novamente, o concessão de novos benefícios, implicam em um desrespeito ao teto de gastos.

Como o investidor estrangeiro enxerga o Brasil?

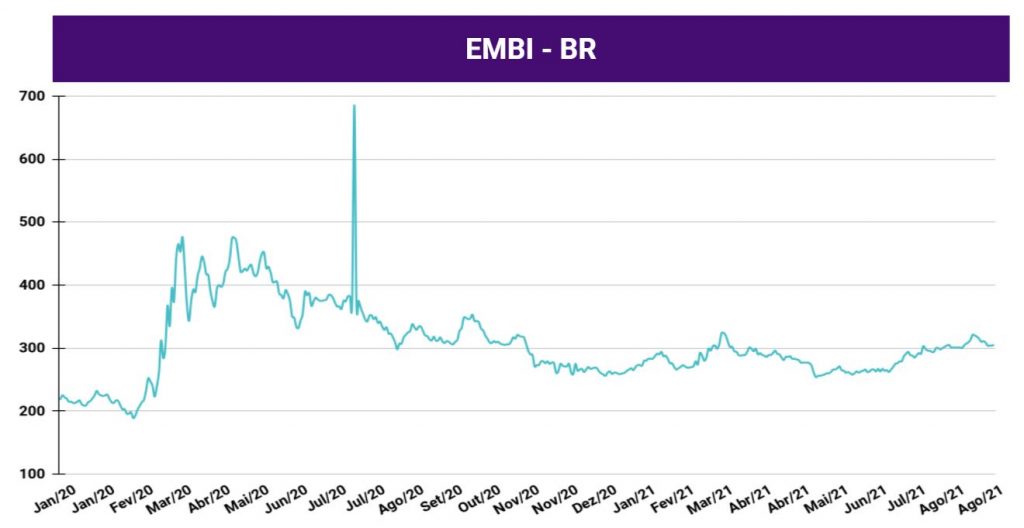

O EMBI+Br (Emerging Markets Bond Index Plus Brazil) calculado pelo J. P. Morgan mostra a diferença entre o retorno dos títulos públicos brasileiros e o retorno dos títulos públicos norte americanos. Do ponto de vista prático, os títulos dos EUA são os mais seguros do mundo então se essa diferença entre títulos soberanos for maior, significa que o risco percebido pelo mercado naquele país é maior.

Na imagem abaixo podemos observar que antes da pandemia, essa diferença estava em torno de 200 pontos base e que no final de julho, com a aparição mais evidente do risco político e fiscal, esse diferencial entre taxas vêm aumentando até patamares acima dos 300 pontos base.

Dólar

Podemos ver no gráfico que, no início da pandemia, o dólar ganhou força e passou boa parte de 2020 e 2021 negociado entre R$ 5,80 e R$ 5,00. Justamente quando a alta da Selic começava a atrair investidor em busca de países emergentes com melhores taxas, começamos a observar o ruído político e fiscal afastar os investidores e puxou o dólar para o patamar anterior acima de R$ 5.

A imprevisibilidade do governo atual e a chegada do ano eleitoral extremamente polarizado em 2022 aumentam a aversão ao mercado brasileiro, o que deve continuar pressionando a moeda inclusive quando o Fed diminuir o ritmo de recompra de títulos e iniciar a elevação das taxas de juros dos EUA.

Principais índices e indicadores

| IPCA (12m) | IPCA (Jul) | Selic Meta | CDI |

| 8,99% | 0,96% | 5,25% | 5,15% |

| IGP-M (12m) | IGP-M (Ago) | Dólar (31/08) | EMBI-br |

| 31,13% | 0,66% | R$ 5,15 | 305 pts |

Veja também:

- Investimento em renda fixa: recomendações e análise completa

- É hora de investir em ações de energia alternativa?