Neste período, o índice de referência das ações brasileiras, Ibovespa, até conseguiu encostar nos 100 mil pontos, mas ainda acumula desvalorização de 12,97%. A forte alta dos últimos três meses suavizou as perdas vistas em fevereiro e março, mas nem assim levaram o índice de volta ao patamar pré-crise. Apenas 187 fundos de ações (36,5%) conseguiram superar o desempenho do Ibovespa desde o estouro da pandemia. Ou seja, a maior parte ainda não supera seu benchmark — que é a marca que os fundos tentam ultrapassar.

O pior desempenho da lista ficou com um dos fundos mais populares entre o pequeno investidor nos últimos meses, o Alaska Black BDR Nível 1, do gestor Henrique Bredda, que acumula retorno negativo de 52% desde o final de fevereiro. O fundo ganhou fama nos últimos anos após uma forte valorização, com a aposta nos papéis da varejista Magazine Luiza (MGLU3). Pelas redes sociais, Bredda não cansa de repetir que o que importa mesmo é o desempenho no longo prazo.

Mas entre os fundos que conseguiram se sobressair desde o início da crise, alguns deles chamam atenção por concentrarem suas estratégias em investimentos fora do Brasil. Um deles é o Western BDR Nível 1, da gestora Western Asset. O fundo acumula rentabilidade positiva de 24,21% desde o estouro da pandemia, o terceiro melhor desempenho, segundo os dados da Morningstar.

A carteira do fundo mantém um portifólio voltado para grandes empresas americanas listadas na B3 (as chamadas BDRs, ou recibos de ações estrangeiras). Segundo Maurício Lima, gerente de produtos da Western, o fundo é composto pelas chamadas “large caps”, ações de gigantes consolidadas que, ainda assim, apresentam um grande potencial de valorização. “São aquelas com capacidade de crescer em ciclos econômicos mais positivos e resiliência para aguentar eventuais quedas”, explica.

Com patrimônio líquido próximo a R$ 1 bilhão, o fundo tem os cerca de seus 40 papéis concentrados nos setores de tecnologia e de consumo discricionário (que variam ao sabor do ciclo econômico). Dentro dessa categoria, a maior exposição do fundo está em ações (BDRs) da gigante do comércio eletrônico Amazon (AMZO34), que acumula valorização de quase 70% desde o começo do ano. A gigante tem ajudado a deixar seu fundador Jeff Bezos, o homem mais rico do mundo, ainda mais rico — com seus negócios beneficiados pela demanda crescente por compras online e a quebra de concorrentes menores durante a pandemia.

Segundo Maurício, um dos fatores que ajudaram no bom desempenho do fundo da Western é a diversificação geográfica, já que as grandes empresas americanas via de regra têm presença global. “Dada a circunstância em que o mundo vive, a economia americana é a mais dinâmica das economias e essa diversificação geográfica não fica restrita aos EUA”, observa.

A variação do câmbio também funciona como um contrapeso ao risco-Brasil dentro da carteira do fundo. Quando as coisas vão mal no cenário interno, o dólar tende a ganhar valor frente ao real, o que torna o fundo descorrelacionado do mercado local. A moeda americana valorizou 36% frente ao real nos seis primeiros meses do ano.

“Tem também a diversificação setorial do fundo, com exposição a empresas dos setores de tecnologia e setor farmacêutico , muito pouco representados na bolsa local”, explica Maurício.

Entre os fundos multimercados, categoria de investimento que dá ao gestor a liberdade para investir nos mais variados ativos, a estratégia descorrelacionada também tem funcionado em tempos de crise, como mostrou matéria do InvestNews em março.

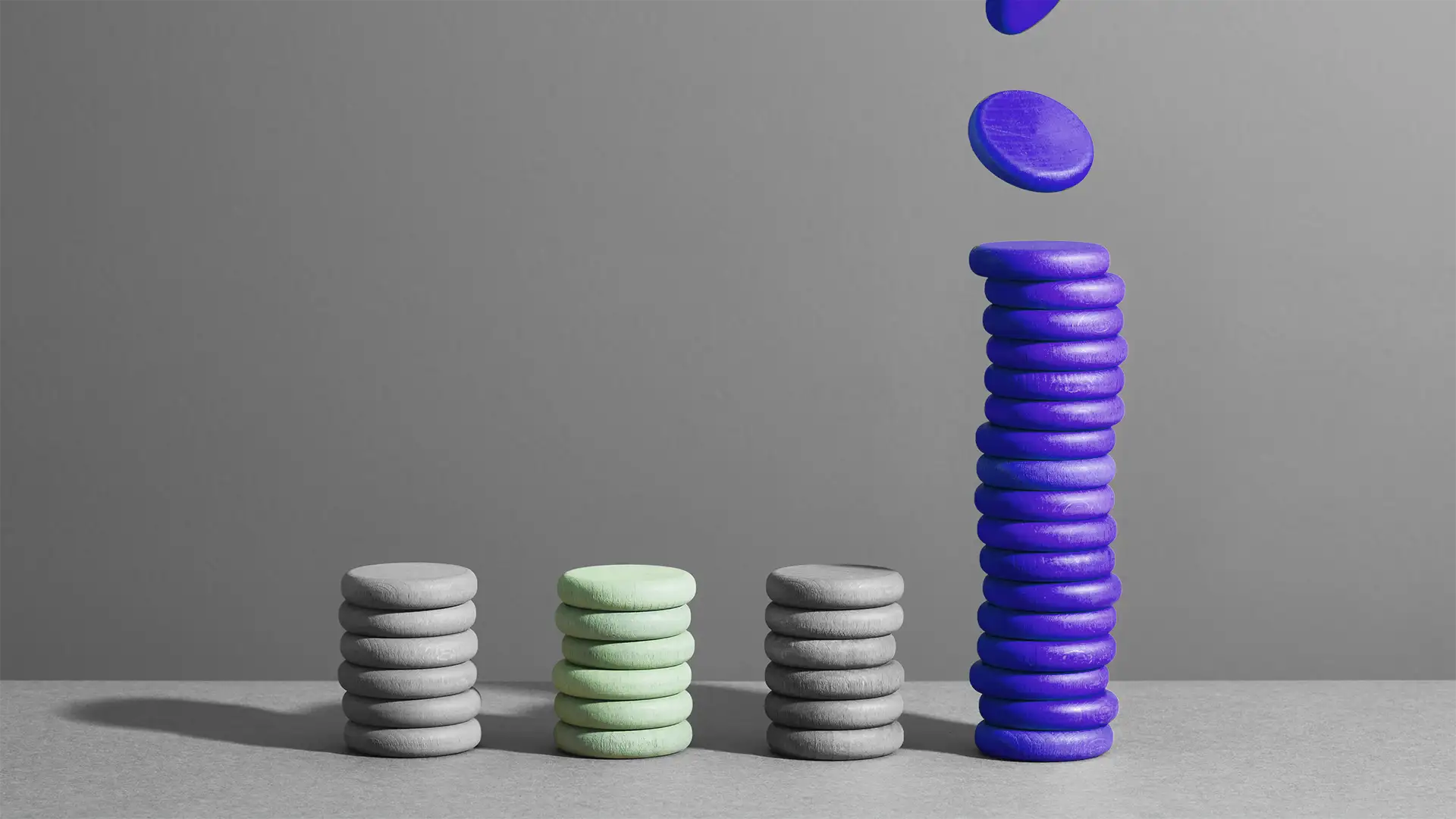

Captação líquida de R$ 49,5 bilhões

Os fundos de ações tiveram um desempenho excepcional na primeira metade do ano. A captação líquida foi de R$ 49,5 bilhões, sem nenhuma saída mensal de recursos ao longo da crise e com 21 meses ininterruptos sem resgate, consolidando a tendência observada já há algum tempo, segundo dados da Anbima.

O apetite crescente dos investidores por ativos de maior risco, mesmo em uma das piores crises desde a Grande Depressão de 1930, tem explicação: a combinação entre as taxas de juros no menor patamar da história, o que reduziu o apelo da renda fixa, e os bancos centrais inundando as economias com trilhões de dólares em estímulos contra a crise, o que empurra parte dos recursos apara a renda variável.

O levantamento da Morningstar fornecido ao InvestNews levou em conta fundos com patrimônio acima de R$ 30 milhões e número de cotistas superior a 100 na base da Comissão de Valores Mobiliários (CVM), com a primeira cota publicada antes de 26 de fevereiro, data inicial da amostra.

OS 15 MAIORES RETORNOS

| Fundo de ações | Patrimônio do fundo | Retorno entre 26/02 e 07/07 |

| Invexa Inter + IBOVESPA Ativo FIA |

66.318.478,00 | 37,74% |

| XP MS Gbl Opportunities Advis FIC FIA IE |

320.036.822,00 | 34,00% |

| Western Asset BDR Nível I FIA | 966.216.264,00 | 24,21% |

| Vitreo Exponencial FIA IE | 122.187.045,00 | 21,33% |

| Forpus Ações FIC FIA | 414.948.220,00 | 18,14% |

| BB Ações Globais BDR Nível I FIC FIA |

244.498.292,00 | 18,05% |

| Caixa Institucional BDR Nivel I FIA |

1.189.428.698,00 | 17,89% |

| Caixa BDR Nivel I FIA | 327.404.422,00 | 17,51% |

| BRAM BDR Nível I Plus FIC FIA | 73.955.485,00 | 16,75% |

| It Now S&P500® TRN Fund ETF |

639.583.373,00 | 16,62% |

| BRAM BDR Nível I FIC FIA | 240.288.608,00 | 16,34% |

| Verde CSHG Global Equities FIC FIA IE |

176.030.468,00 | 16,24% |

| CSHG Allocation Truxt Long Bias FIC FIA |

600.262.161,00 | 15,83% |

| CSHG Alloc Truxt Long Bias II FIC FIA |

227.159.204,00 | 15,82% |

OS 15 PIORES RETORNOS

| Fundo de ações | Patrimônio do fundo | Retorno entre 26/02 e 07/07 |

| BRAM Bradesco H Petrobrás FIA | 33.864.726,00 | -27,41% |

| Itaú Vértice Phoenix FIC FIA 2 | 443.089.286,00 | -27,43% |

| Caixa Construção Civil FIA | 526.838.052,00 | -27,53% |

| Safra Petrobrás FIC FIA | 43.262.358,00 | -27,62% |

| Santander Petrobrás Plus FIC FIA |

37.153.306,00 | -27,63% |

| Itaú Ações Petrobrás FIA | 209.542.542,00 | -27,82% |

| Itaú Phoenix I FIC FIA | 549.472.976,00 | -28,08% |

| Zenith Hayp FIA | 120.940.915,00 | -28,11% |

| Itaú Institucional Phoenix FIC FIA |

1.795.562.621,00 | -28,17% |

| BB Ações BB FIA | 328.290.065,00 | -31,06% |

| Caixa Banco do Brasil Plus FIA | 128.035.724,00 | -31,10% |

| Mauá Capital Ações FIC FIA | 243.924.966,00 | -34,26% |

| XP Trend Ibovespa Alavancado FIA |

103.380.982,00 | -41,33% |

| Alaska Black II BDR Nível I FIC FIA |

428.962.639,00 | -51,80% |

| Alaska Black BDR Nível I FIC FIA |

1.704.099.468,00 | -52,05% |

Fonte: Morningstar

![A imagem mostra a movimentada entrada da B3, a bolsa de valores brasileira, com fachada clássica e painéis laterais azuis destacando o logotipo [B]³ e o texto "BRASIL BOLSA BALCÃO", enquanto várias pessoas transitam em trajes casuais e de trabalho.](https://media.investnews.com.br/uploads/2025/01/ibovespa.webp)