O InvestNews fez simulações e ouviu especialistas, que apontam que investimentos em renda renda fixa ainda seguem atrativos.

Alívio da inflação

Luiz Gustavo Almeida, analista da Levante Corp, destaca que a inflação vem apresentando recuo, conforme mostram diversos indicadores de inflação. Em julho, por exemplo, a prévia do Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) teve queda de 0,07%, mais do que o esperado pelo mercado, que era de deflação de 0,01%. No mesmo mês, o Índice Geral de Preços–Mercado (IGP-M) caiu 0,72%, após recuo de 1,93% no mês anterior.

O último boletim Focus, divulgado pelo Banco Central na segunda-feira (31), mostrou que as projeções de inflação do mercado para 2023 e 2024 voltaram a cair, passando a 4,84% e 3,89%, respectivamente.

Com a queda da inflação, de forma geral, é esperado que o Banco Central passe a reduzir a taxa de juros, já que trata-se de um instrumento usado para esfriar o consumo e, consequentemente, reduzir preços.

Onde investir agora?

Em meio a esse cenário, confira em quais modalidades investir agora, de acordo com os especialistas consultados pelo InvestNews:

De olho na renda fixa

Almeida aponta que, no cenário de corte da Selic, não se deve observar um grande impacto nos ativos de renda fixa, pelo fato desta conjuntura já estar precificada pelo mercado. O analista faz destaque, no entanto, para a marcação a mercado.

“Aqueles ativos de renda fixa que foram comprados em um momento que as taxas estavam elevadas devem passar por uma valorização ocasionada pela marcação a mercado. Isso deve se intensificar nos ativos que foram comprados em um momento que não havia ainda uma expectativa de baixa da Selic”, explica Almeida.

Ana Paula Carvalho, planejadora financeira e sócia da AVG Capital, destaca que, diante do cenário atual, o investidor deve olhar para aplicações atreladas à juros reais, como NTN-Bs, e priorizar os vencimentos com prazos mais longos, aproximadamente 5 anos, pois, apesar da curva de juros futura ter caído, ainda há prêmio na parte prefixada desses títulos.

Carvalho alerta, no entanto que, caso o investidor tenha um horizonte de curto prazo, ele ainda deve optar pelo CDI, uma vez que os prêmios existentes estão nos títulos prefixados ou atrelados ao IPCA.

“O ambiente ainda está favorável para ativos de duration mais longa e, dada a expectativa de um ciclo longo de cortes de juros, o investidor deve reduzir sua exposição aos ativos pós-fixados atrelados ao CDI/Selic. Diante disso, o investidor deve olhar para títulos atrelados ao IPCA com duration superior a 5 anos e papéis préfixados de duration média de 3,5 ano”.

Ana Paula Carvalho, sócia da AVG Capital.

Já Dierson Richetti, especialista em investimentos e sócio da GT Capital, explica que, com a queda da Selic, o cenário pode ser dividido em três movimentos:

- No curtíssimo prazo de 90 até 180 dias, as LCIs e LCAs são interessantes, em virtude da isenção do Imposto de Renda;

- Para períodos de um a dois anos, vale o investidor olhar para a inflação ou produtos CDI mais uma taxa, que são produtos híbridos que acabam trazendo boa rentabilidade;

- Acima de dois anos, olhar para produtos prefixados.

“A renda fixa, tradicionalmente, tirando quem faz marcação a mercado, que pode ter rentabilidades superiores, é um produto conservador, então, é adequada para ter um ganho constante dentro do portfólio. A gente passou por um período muito bom de taxas muito altas e houve essa migração de recursos da renda variável para a renda fixa. Então, gradativamente, agora tem que olhar o portfólio e adequar ele às novas taxas de renda fixa”, orienta Richetti.

Vitor Amorim, especialista em investimentos da Top Gain, avalia que os investimentos da renda fixa que podem se beneficiar são os títulos prefixados e indexados à inflação, que vão apresentar um retorno maior por causa da marcação a mercado.

O especialista ressalta, no entanto que, no cenário de queda de juros, os investidores devem ficar atentos com a rentabilidade dos investimentos em títulos pós-fixados, que rendem CDI ou Selic, pois o rendimento vai ser menor.

- Confira: o que é CDB, quanto rende e mais

Retorno das aplicações

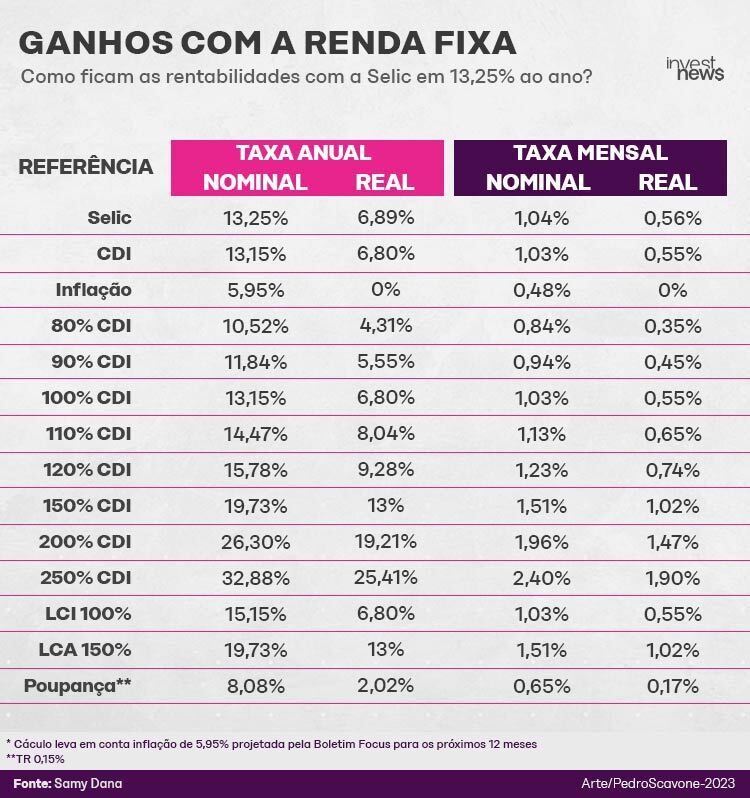

Confira as taxas nominais e reais (descontada a inflação prevista) de investimentos em renda fixa, considerando a Selic atual, segundo cálculos do economista Samy Dana, do InvestNews:

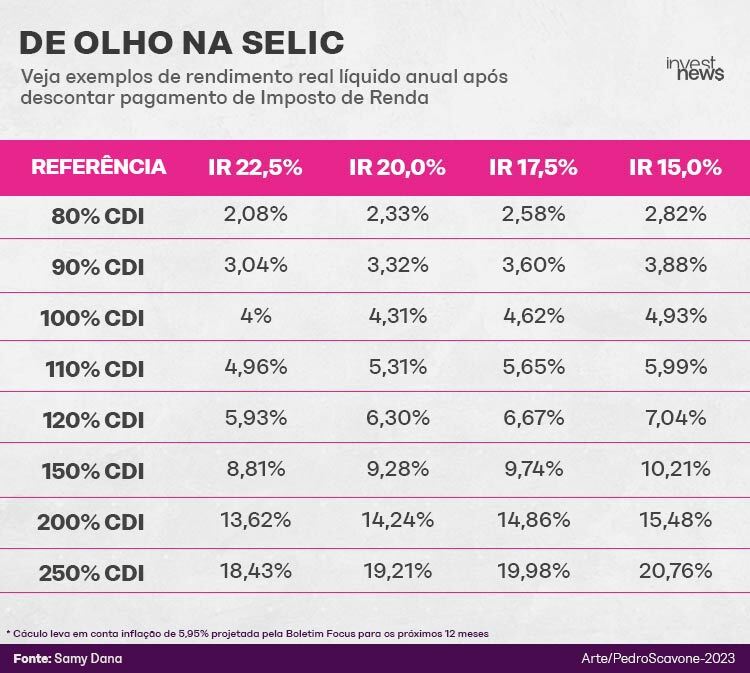

Retorno das aplicações com desconto do IR

Confira a rentabilidade líquida das aplicações ao levar em conta a nova Selic:

Quanto rendem R$ 1 mil com a nova Selic?

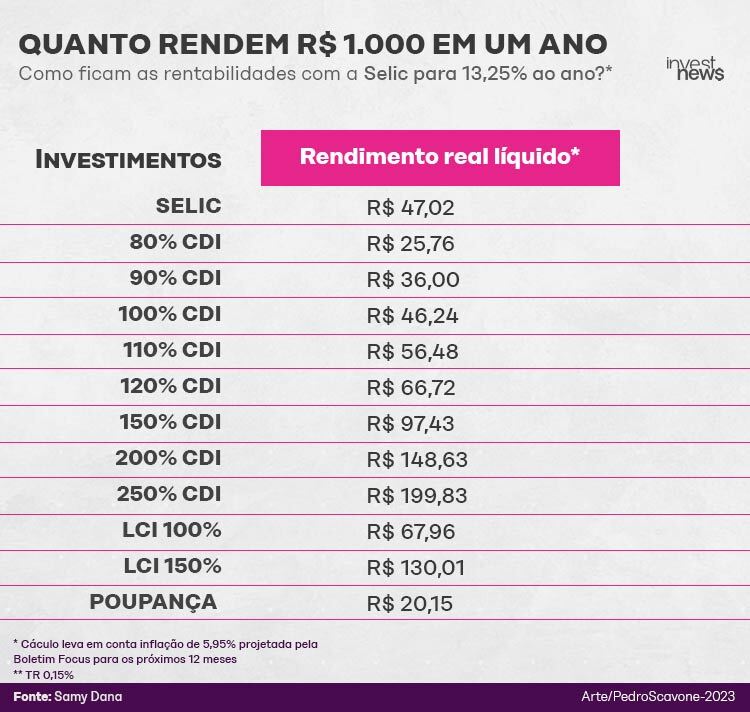

O economista Samy Dana também calculou os rendimentos de R$ 1 mil em diferentes modalidades com a nova taxa Selic.

Ao aportar o valor na poupança por um ano, por exemplo, o poupador terá um rentabilidade real (descontada a inflação) de R$ 20,15 ao final de 12 meses, levando em conta a taxa referencial 0,15% e descontando a inflação de 5,95% para o período estimada pelo Boletim Focus.

Enquanto isso, ao investir o mesmo montante em um CDB que remunere 100% do CDI, o ganho real para o investidor será de R$ 48,18, depois de 12 meses.

Já se comparada ao investimento em LCIs e LCAs, a diferença é ainda maior, já que as letras de crédito do agronegócio e do setor imobiliário são isentas de Imposto de Renda. (Veja tabela abaixo).

E a renda variável?

Almeida explica que a queda da taxa de juros pode elevar o apetite de risco dos investidores, causando uma valorização de ativos de maior volatilidade, em especial por causa da elevação da demanda, como fundos imobiliários, ações e fundos de investimento. O analista da Levante Corp estima que, no curto prazo, deve ser esse o principal fator determinante nos preços.

“As taxas dos ativos de renda fixa que não estão na carteira dos investidores devem diminuir um pouco, claro que a depender do risco do emissor”, diz o analista.

Richetti lembra que, quando a taxa Selic passou de 10% ao ano, houve uma migração dos investidores de renda variável para renda fixa e que, agora, gradativamente, deve haver o processo inverso, puxado pela busca de uma rentabilidade maior no mercado.

“É importante começar esse processo gradativo conforme vão acontecendo vencimentos de renda fixa ou recursos novos, mas sempre com muita parcimônia, uma pequena exposição, uma pequena alocação.”

Dierson Richetti, especialista em investimentos e sócio da GT Capital

“A gente ainda tem muitos fatores externos, seja questão política, seja questão judiciária ou mercado internacional que impactam a renda variável. Então, esse processo de migração tem que ser bem devagar e prestando atenção nesses detalhes”, orienta o especialista em investimentos e sócio da GT Capital .

Richetti destaca que, geralmente, os setores que mais se beneficiam dessa queda de juros são os de tecnologia, serviço e consumo.

Na mesma linha, Carvalho cita que os últimos dados de inflação abrem um espaço para a tomada de riscos. Diante desse cenário, a planejadora financeira e sócia da AVG Capital acredita que os ativos mais beneficiados serão aqueles ligados à atividade doméstica, como as empresas small caps e de consumo.

“Importante dizer que, além da queda da taxa de juros, o Brasil apresenta um valuation atrativo dentre os países emergentes, liquidez e certa segurança geopolítica, o que pode atrair a alocação por parte do investidor estrangeiro, além da redução dos saques nos fundos de ações e um aumento do apetite por risco em renda variável”, afirma Carvalho.

- Descubra como calcular juros compostos de forma rápida

Queda da Selic: é para deixar de lado alguns investimentos?

Dierson Richetti, da GT Capital, cita que o Brasil ainda está em um patamar elevado de taxa de juros. Segundo ele, os únicos produtos de investimentos que, de certa forma, vale evitar são os pós-fixados muito longos, pois a tendência é a taxa Selic cair gradativamente.

“Se tem pós muito longos, mesmo que tenha alguma taxa um pouco atrativa, acaba perdendo rentabilidade. Então, pós-fixados muito longos são produtos que iriam diminuir nesse espaço de tempo. Eu prefiro pós-fixados até um ano porque a tendência da taxa é baixar bastante”, explica Richetti.

Vitor Amorim, da Top Gain, destaca que, com a queda da taxa Selic, o investidor precisa fugir, principalmente, da poupança, que pode apresentar uma rentabilidade real negativa se a taxa Selic ficar próxima ou abaixo da inflação.

Já Ana Paula Carvalho, da AVG Capital, defende que não há ativos dos quais fugir. Segundo ela, o investidor deve buscar um equilíbrio da carteira, ajustada ao cenário atual e ao seu perfil, além de evitar a concentração em alguma estratégia específica, sendo a diversificação necessária em qualquer cenário.

“Com a Selic em queda, o investidor deve reduzir a exposição aos títulos pós-fixados, rebalancear a carteira aumentando o percentual de alocação em títulos atrelados a juros reais (aqueles que pagam juros pré-fixados + IPCA), prefixados e, a depender do perfil e horizonte de investimentos, aumentar a exposição à ativos de renda variável”, diz a sócia da AVG Capital.

Na mesma linha, Luiz Gustavo Almeida, analista da Levante Corp, também avalia não haver a necessidade de fugir de ativos.

“A renda fixa, geralmente, nesse cenário, apresenta uma taxa de rentabilidade menor, mas ainda existem ativos dessa classe que oferecem rentabilidade com taxas reais. Vale ressaltar que, historicamente, a renda fixa no Brasil sempre deu muito retorno. Demais ativos de renda variável, contanto que tenham qualidade, devem se valorizar no longo prazo”.

Luiz Gustavo Almeida, analista da LevantE Corp.

“O perigo está em comprar ativos simplesmente porque eles deram retorno ou porque todos estão comprando. O investidor deve sempre, independentemente do nível de taxa de juros, escolher ativos com qualidade, pois estes continuam entregando retorno. E, mais importante, continuam existindo, mesmo em cenários adversos”, alerta o analista da Levante Corp.