Em 2023 até o mês de agosto, o número de IPOs de fundos imobiliários foi o menor já registrado para o período desde 2018. É o que mostra levantamento feito pelo InvestNews a partir de dados da Comissão de Valores Mobiliários (CVM).

Embora já se tinham perspectivas de corte da taxa Selic em 2023, o que favorece, de forma geral, a modalidade de investimento, especialistas apontam que preocupações sobre as diretrizes econômicas do novo governo no início do ano, falta de precisão sobre o período de início do ciclo de queda dos juros no país e FIIs descontados colaboraram para o cenário mais fraco de IPOs neste ano até agosto.

Segundo o registro de ofertas da CVM, neste ano até o final do mês de agosto foram registrados 19 IPOs de fundos imobiliários, a menor quantidade já registrada para o período desde o ano 2018. Confira:

Felipe Vaz, professor da FIA Business School, explica que a redução no número de IPOs de FIIs se deu, principalmente, até o início do 2º trimestre de 2023, com a menor clareza com relação ao início do ciclo de queda de juros no Brasil até então.

Adicionalmente, Rafael Bellas, head de fundos imobiliários e cetipados da InvestSmart, explica que o cenário de baixa do IFIX até meados de 2023 fez com que muitos FIIs ficassem descontados com relação ao seu valor patrimonial.

Além disso, Laercio Boaventura, sócio fundador e diretor de investimentos da Vectis Gestão, destaca que o cenário não se restringe exclusivamente às taxas de juros, pois o ano de 2023 marcou o início do novo governo liderado por Luiz Inácio Lula da Silva, caracterizado, segundo ele, por uma transparência limitada quanto às novas diretrizes econômicas.

“Houve muita dificuldade em construir e divulgar uma pauta econômica envolvendo arcabouço fiscal, aumentos de arrecadação, destinação de recursos, entre outros. No início do ano, tivemos vários eventos de crédito: CVC, Americanas, Light. Ou seja, além das taxas altas de juros, em 2023, tivemos também muita incerteza política e econômica e uma aversão a crédito muito superior aos anos anteriores”.

Laercio Boaventura, da Vectis Gestão

Agora, as dúvidas são sobre as perspectivas para o cenário nos próximos meses. Marx Gonçalves, analista de FIIs da Nord Research, lembra que o que contribui para uma melhora de fluxo dos investimentos de renda variável, já que aumenta o apetite do investidor ao risco e por novos IPOs, é o corte de Selic.

“Só estamos no início desse ciclo, muitos investidores ainda estão bastante alocados em LCI, LCA, CDB, baseados em vencimentos. Tem que aguardá-los para que haja dinheiro novo no mercado. E para ter um mercado de IPO mais robusto, é preciso desse dinheiro novo”, cita Gonçalves.

Melhora de tendência?

Nesse cenário, Vaz, da FIA Business School, avalia que a tendência é de melhora na parte das ofertas de FIIs, pois os investidores tendem a se antecipar ao movimento de queda de juros quando os rendimentos de aplicações pós-fixadas à taxa Selic/CDI começam a se reduzir, buscando alternativas que possam se valorizar no cenário de juros mais baixos.

“Historicamente, há uma correlação forte entre a valorização dos FIIs nos ciclos de queda de juros observados”, diz o especialista.

Em agosto, o Comitê de Política Monetária do Banco Central reduziu a taxa Selic em 0,5 ponto percentual, levando a taxa básica de juros ao patamar de 13,25% ao ano. Foi primeiro corte da Selic desde julho de 2020.

Na ata da reunião em que foi tomada a decisão, o Copom sinalizou que deve dar continuidade ao ciclo de corte da taxa de juros do Brasil com reduções da mesma magnitude.

Boaventura também tem perspectivas de melhora nos números de ofertas de fundos imobiliários neste ano, mas diz que elas devem ficar abaixo dos anos anteriores.

“O sentimento dos investidores está mais positivo, uma vez que houve redução, pelo menos de parte, das incertezas político-econômicas. Há sinalização de redução na taxa de juros, o que faz com que os investidores busquem alternativas mais rentáveis de investimento. Entretanto, ainda temos um cenário global desafiador, com guerra na Ucrânia, inflação, alta de juros nos Estados Unidos e Europa, baixo crescimento na China, entre outros”, alerta o sócio fundador e diretor de investimentos da Vectis Gestão.

Na mesma linha, Gonçalves acredita que vai haver melhorar gradativa de ofertas até o final do ano, em meio às perspectivas de outros cortes da Selic, mas que o principal efeito dessa melhora de fluxo deve acontecer em 2024.

“Já temos visto muitas emissões de novas cotas. Esse é o primeiro passo. E os próximos passos são os IPOs, mas o principal efeito vai ficar para 2024 mesmo”, estima o analista da Nord Research.

Obstáculos X impulso de ofertas

Diante das perspectivas de um cenário um pouco mais positivo para os fundos imobiliários em meio ao início do ciclo de queda da Selic, Bellas, da InvestSmart, destaca que um eventual descontrole da inflação pode ser um impeditivo para que sejam feitas novas emissões, pois, em um novo cenário de alta dos juros, os investidores podem querer retornar o fluxo para renda fixa.

Outra possibilidade, segundo o head de fundos imobiliários da InvestSmart, é inviabilizar a aquisição de imóveis devido às altas taxas que poderiam passar a ser cobradas em financiamentos, por exemplo.

Felipe Vaz, professor da FIA Business School, aponta que, além de um eventual revés na trajetória de queda da inflação, outro obstáculo para IPOs de FIIs poderia ser algum tipo de atraso na agenda de aprovações no Congresso de pautas como a conclusão da reforma fiscal, podendo retardar a magnitude e ritmo de queda da taxa de juros pelo Banco Central nos próximos meses.

Já Marx Gonçalves, da Nord Research, faz um alerta para o cenário externo. Segundo ele, se, por exemplo, o Federal Reserve (Fed) tiver que continuar subindo a taxa de juros nos Estados Unidos além do que se espera e o Brasil cortar muito a Selic, o diferencial de juros pode acabar respingando no câmbio, gerando efeito inflacionário. Por outro lado, o especialista considera que o que pode impulsionar as ofertas de FIIs são cortes até mais acelerados da Selic.

Um outro possível obstáculo relevante, segundo Laercio Boaventura, da Vectis Gestão, é o investidor estar vendo diversas opções com grandes descontos no mercado secundário, já que a decisão por um novo investimento passa não só em tomar os riscos de um novo produto, mas, também de pagar alta taxa para entrar em uma oferta.

Perspectivas

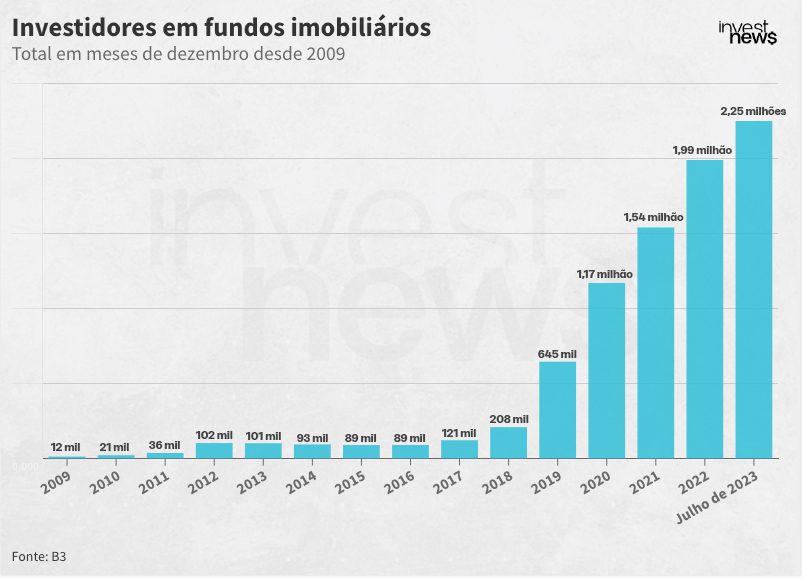

Gonçalves cita que o mercado de FIIs teve um aspecto muito interessante no último ciclo de alta da taxa Selic. Segundo o analista da Nord, via de regra, quando ocorriam ciclos altistas de juros, havia um recuo no número de investidores de FIIs, diferente do que foi visto recentemente. Confira:

“Nesse último ciclo, por mais que ele tenha sido super elevado, vimos um crescimento robusto de investidores em fundos imobiliários, e, agora, com o início do ciclo de queda, devemos ver até uma aceleração desse crescimento de investidores. Tudo isso contribui para uma melhor precificação do mercado e também para a perspectiva da vinda de novos fundos também”.

MARX GONÇALVES, DA NORD.

Para Vaz, o mercado de FIIs veio para ficar nas carteiras dos investidores brasileiros.

“Além dos benefícios fiscais, os FIIs permitem maior diversificação, são acessíveis, têm maior liquidez em relação ao investimento em um ativo imobiliário direto e contam com uma gestão profissional”, diz o professor.

Segmentos que saem na frente

Diante das projeções que se traçam para o universo de fundos imobiliários, Felipe Vaz, da FIA, aponta que depois de um período nos últimos anos em que, basicamente, os fundos de papel com carteiras de CRIs conseguiram fazer novas emissões (tanto IPOs/Follow-ons), há oportunidades em fundos imobiliários com um mandato mais amplo, com perfil multiestratégia, também chamados de hedge funds, que podem alocar em alternativas de tijolo, fundos de papel, ativos imobiliários diretamente, aproveitando-se das oportunidades.

Adicionalmente, Vaz diz acreditar que os fundos de papel podem seguir com boas oportunidades de emissões, dado que ainda devem continuar entregando dividendos atraentes mesmo em um cenário de taxas de juros mais baixas.

Para Rafael Bellas, da InvestSmart, a diminuição das taxas de juros pode resultar em uma valorização dos FIIs de tijolo. Ele explica que, quando as taxas de juros estão em níveis mais baixos, os investidores podem demonstrar disposição para pagar preços mais elevados por propriedades que proporcionam renda estável, como escritórios ou centros comerciais. “Essa dinâmica tem o potencial de elevar o valor dos ativos mantidos pelos FIIs e, por consequência, incrementar o valor das cotas do fundo”, afirma.

Na avaliação de Boaventura, da Vectis, os fundos de crédito devem continuar crescendo, mas podem ter uma nova onda de follow-ons maior do que IPOs de novos fundos nessa categoria.

“No segmento de tijolo, o IPO deve ter novo impulso com a queda na taxa de juros, pois há muitas oportunidades no mercado imobiliário em diversos setores e houve pouca captação de fundos destinados a esse segmento. Os fundos híbridos, que combinam crédito com tijolo, possibilitam dividendos mais frequentes e tiram proveito das perspectivas no desenvolvimento imobiliário, também se perfilam como uma tendência em ascensão”.

Laercio Boaventura, da Vectis Gestão

Vantagens e desvantagens

Para o investidor que deseja entrar em um IPO de fundo imobiliário, Vaz faz algumas recomendações, como se atentar para:

- histórico e experiência do time de gestão do fundo, as características do fundo e mandato;

- Destinação dos recursos a serem captados;

- Estudo de viabilidade (no qual o gestor indica o perfil dos ativos que irá comprar e o que espera entregar de rendimentos aos investidores);

- Custos de distribuição;

- Fatores de risco.

Boaventura avalia que existem alguns riscos ao entrar em um IPO de fundo imobiliário e destaca alguns:

- Oferta ser pequena, não gerar diversificação e não ter liquidez no mercado secundário;

- Demora na alocação dos recursos;

- Não atingir ou demorar demais para atingir a rentabilidade esperada, causando desconto no mercado secundário e levando a perda patrimonial;

- Demora para recuperar o custo inicial da oferta.

Embora haja risco, o sócio-fundador e diretor de investimentos da Vectis Gestão aponta algumas vantagens das ofertas, como a diversificação de carteira e a entrada antecipada em boas estratégias com potencial de valorização.

Já Gonçalves, da Nord, avalia não haver vantagens para entrada em IPO de FIIs por considerar que o mercado de fundos imobiliários é muito curto prazista.

“Por mais que o fundo tenha uma estratégia muito boa, tenha um time muito legal, ele chega a mercado e demora um certo tempo até alocar os recursos iniciais do pipeline previstos no IPO. Enquanto isso, o mercado, bastante ‘curto-prazista’, acaba machucando o preço da cota”, diz.

“Então, via de regra, você consegue adquirir esses fundos a condições mais interessantes no mercado secundário logo na sequência, justamente em função dessa dinâmica. É claro que isso é olhando a média, tem exceções também, mas eu não vejo grande vantagens”, considera.

O analista da Nord recomenda o IPO de fundos imobiliários para o investidor que tenha um bom conhecimento do investimento, que já tenha experiência no mercado e boa leitura do que o fundo está se propondo a fazer. “Caso contrário, a chance é grande de ser pego de surpresa”, alerta Gonçalves.

Veja também

- Brookfield põe à venda Pátio Paulista e Higienópolis e decide sair do setor de shoppings

- Cenário para fundos imobiliários mudou: com juro alto, investimento vale a pena?

- JHSF conclui parte de acordo com XP Malls para venda de fatias em shoppings

- Reforma Tributária: contribuição de FIIs e Fiagros será opcional para ‘tranquilizar o mercado’

- Imóveis mundiais perderão 9% do seu valor por conta de tragédias climáticas