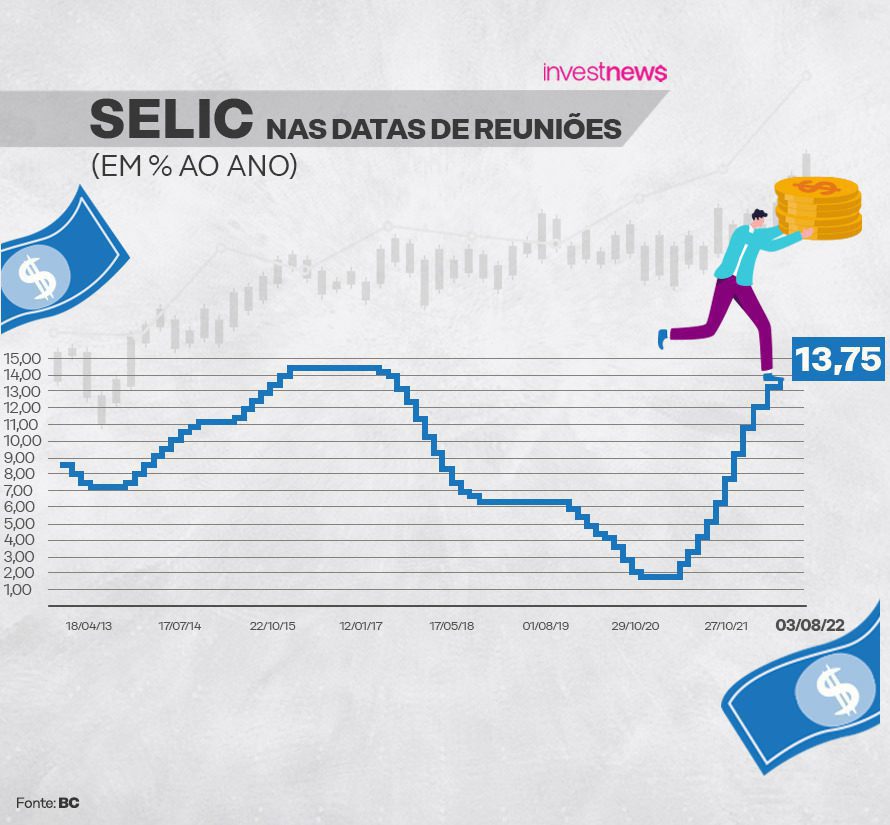

O Banco Central decidiu nesta quarta-feira (3) elevar a taxa básica de juros, a Selic, em 0,5 ponto percentual, de 13,25% para 13,75% ao ano, confirmando as expectativas do consenso de mercado. Mas como fica a rentabilidade das principais aplicações de renda fixa a partir de agora? Onde investir?

O InvestNews fez simulações e ouviu especialistas que pontuaram que os investimentos pós-fixados (que seguem os indicadores econômicos atuais) continuam entre os mais indicados para o momento.

Na prática, se a inflação continuar subindo, o Banco Central pode voltar a elevar a taxa de juros – que é um dos principais instrumentos usados para esfriar o consumo e consequentemente reduzir preços -, o que leva os investimentos pós-fixados a acompanharem esse ritmo.

Enquanto a última projeção do boletim Focus, divulgado pelo Banco Central, aponta que a Selic deve ficar estacionada em 13,75% até o fim do ano, diversas casas de investimentos apontam que os juros podem atingir o patamar de 14% em 2022.

E mesmo que o BC decida não fazer novos ajustes, a taxa deve se manter alta por um período prolongado, o que pode abrir um espaço para os prefixados.

Confira em quais modalidades investir agora segundo especialistas consultados pelo InvestNews:

Pós-fixados continuam atrativos

As aplicações em títulos pós-fixados (quando a rentabilidade acompanha a própria Selic ou o CDI) se mantêm entre as opções mais recomendadas por analistas em razão da alta liquidez (facilidade de resgate do dinheiro) e segurança, além de proporcionarem a famosa rentabilidade de 1% ao mês.

“Eles continuam sendo interessantes, não somente pela elevação da taxa, mas também pela perspectiva de manutenção da Selic em patamar elevado por mais tempo”, explicou Antonio van Moorsel, sócio da Acqua Vero, assessoria de investimentos.

Leonardo Costa, sócio da Ethimos, que atua com assessoria financeira e gestão de patrimônio, complementa que não existe uma expectativa entre os agentes de mercado de redução para a Selic no curto prazo. “Mesmo que não haja outras altas, certamente os investimentos pós-fixados continuam interessantes neste cenário de taxa ainda elevada”, diz.

As principais opções recomendas por especialistas são:

- Certificado de Depósito Bancário (CDBs, títulos de dívida de bancos)

- Tesouro Direto (papéis de dívida do governo)

- Letras de Crédito Imobiliário (LCI)

- Letras de Crédito do Agronegócio (LCA)

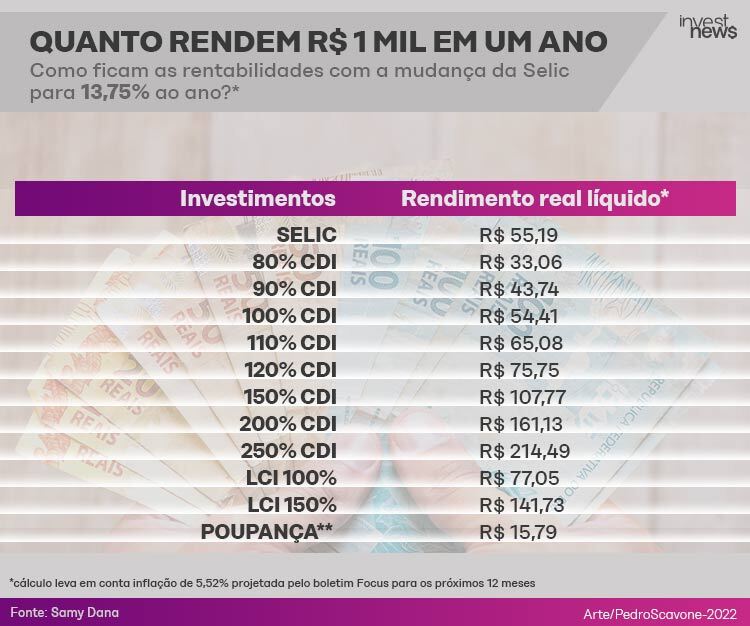

Quanto rendem R$ 1 mil com a nova Selic?

O economista Samy Dana, do InvestNews, calculou os rendimentos embolsados em diferentes modalidades com a Selic em 13,75%. Ao aportar R$ 1 mil na poupança por um ano, por exemplo, o poupador terá um rentabilidade real (descontada a inflação) de R$ 9,46 ao final de 12 meses, levando em conta a taxa referencial 0,08%, e descontando a inflação de 6,18% para os 12 meses seguintes estimada pela Anbima. A depender da inflação usada como referência, a caderneta pode ficar negativa.

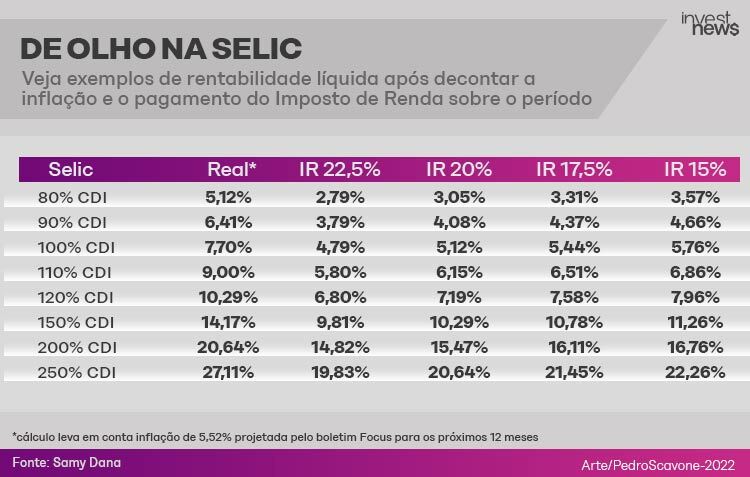

Enquanto isso, ao investir o mesmo montante em um CDB que remunere 100% do CDI, o ganho real para o investidor será de R$ 47,84, depois de 12 meses, já levando em conta o pagamento da alíquota de 17,5% de Imposto de Renda que incide sobre o rendimento (caso o dinheiro fique aplicado entre 361 dias e 720 dias), além da inflação.

Essa diferença é ainda mais perceptível quando a caderneta é comparada ao investimento em LCIs e LCAs, já que as letras de crédito do agronegócio e do setor imobiliário são isentas de Imposto de Renda. (Veja tabela abaixo).

Poupança em desuso?

A distância entre a rentabilidade adquirida por meio da poupança e a de outras aplicações em renda fixa ficou ainda mais evidente. Isso porque, a partir de 2012, os ganhos obtidos com a caderneta passaram a depender do patamar dos juros.

A regra é a seguinte: quando a Selic estiver menor ou igual a 8,5% ao ano, a poupança rende 70% da Selic mais a taxa referencial (TR). Em contrapartida, se a taxa de juros ficar acima de 8,5% ao ano (como agora), a caderneta passa a ter um retorno fixo de 0,5% ao mês mais a TR (ou 6,17% ao ano). Essa foi uma saída encontrada pelo governo para que os títulos da dívida pública não deixassem de ficar atrativos.

- Veja mais detalhes sobre como funciona a rentabilidade da poupança.

Em compensação, o Certificado de Depósito Interbancário ou Certificado de Depósito Interfinanceiro (CDI), que é usado como referência para boa parte dos investimentos em renda fixa, continua subindo, justamente porque o indicador acompanha a variação da Selic. Com a taxa básica em 13,75% ao ano, o CDI nominal passa a valer agora 13,65% ao ano.

Nesse sentido, para os especialistas ouvidos pelo Investnews, o uso da poupança não é indicada nem para alocação de reserva de emergência.

“Atualmente a poupança não serve para nada. Até a característica mais elogiada da modalidade, que é a liquidez, pode ser substituída por um título como o LFT (tesouro Selic), que vai corrigir 100% ou próximo à Selic, enquanto a poupança vai render 6% mais a TR (taxa referencial). Ou seja, menos da metade da rentabilidade do Tesouro Selic, que tem mais segurança e a mesma liquidez”

Leonardo Costa, da Ethimos

A modalidade Tesouro Selic oferece hoje uma rentabilidade anual que considera a Selic mais 0,0924%. Entretanto é importante considerar que há incidência de Imposto de Renda, além da cobrança de taxa de custódia Imposto sobre Operações Financeiras (IOF), para os resgates feitos em menos de 30 dias.

Confira abaixo como ficam alguns investimentos após o pagamento de Imposto de Renda:

Prefixados: chegou o momento?

Os títulos prefixados (quando o retorno que vai ser pago no vencimento do título é previamente informado de acordo com os indicadores atuais) ainda exigem cautela do investidor.

Marcelo Boragini, especialista em renda variável da Davos Investimentos, explica que, embora alguns índices apontem um ritmo menor de inflação, o cenário é considerado “artificial”.

“Todas essas medidas que o governo vem tomando a respeito de impostos (como a redução do ICMS) terminam em dezembro deste ano e há possibilidade de a inflação voltar com mais força no ano que vem, o que pode levar a necessidade de aumentar a taxa de juros”, diz.

Além disso, como os prefixados possibilitam “travar” a rentabilidade em um alto patamar elevado da Selic, o investidor pode deixar de ganhar caso o Banco Central anuncie novos aumentos.

Em contrapartida, na avaliação de Eduardo Perez, analista de investimentos da NuInvest, diante de alguns índices de inflação mostrando desaceleração e da queda nos preços das commodities, o momento dos prefixados parece estar mais próximo.

“Apesar de não conseguirmos antever alguma surpresa inflacionária, já é possível observar que o mercado acabou se antecipando à possibilidade de recessão nos EUA causada pela alta de juros e, com isso, o preço do petróleo saiu da máxima de junho de US$ 125 para US$ 100 em agosto. Se os preços continuarem sem volatilidade, é possível que estejamos próximos de um momento de virada”, diz.

Um ponto de alerta em relação aos prefixados é o risco de marcação a mercado, que é a venda do papel ao preço que o mercado estiver disposto a pagar no momento do resgate, caso o investidor precise do dinheiro antes do vencimento do título.

Investimentos atrelados à inflação

Entre outras opções estão os investimentos com rentabilidade atrelada à inflação. O mais comum é o Tesouro IPCA+, um investimento híbrido que paga ao investidor uma parcela de juros fixos mais a inflação até o vencimento do título público. “O cenário de crescimento do Brasil está melhor, com PIB para cima e emprego mais forte. Quando tem uma atividade forte, essa inflação permanece por mais tempo e ativos atrelados à ela vão continuar por um bom tempo atrativos”, diz Boragini, da Davos.

Mas é preciso cautela porque, se houver uma alta da inflação, a taxa de juro real exigida pelo mercado subirá. Isso porque, com uma inflação maior, a remuneração do título indexado ao IPCA fica comprometida, o que torna a opção menos atrativa. “Mas se a inflação começa a cair, a tendência é que os juros reais caiam também. Com isso, o título se valoriza por ter seu preço inversamente proporcional à taxa”, acrescenta Perez, da NuInvest.

Renda variável, mas não no curto prazo

Para Antonio van Moorsel, da Acqua Vero Investimentos, o ambiente é favorável para o investimento em ações, desde que o horizonte seja de longo prazo. Ele reitera que as empresas brasileiras de capital aberto têm gerando bastante caixa, ao mesmo tempo em que conseguem registrar uma alavancagem (dívida) baixa.

Ao mesmo tempo, o especialista alerta que no curto prazo os retornos serão acompanhados de uma volatilidade maior, o que evidencia a necessidade de um tempo mais longo de aplicação.

“A gente sabe que a bolsa está barata, porém os próximos meses tendem a ser de volatilidade e de turbulência, principalmente no âmbito local devido às eleições e à percepção de risco fiscal”

Antonio van Moorsel, da Acqua Vero Investimentos

Na lista de indicações, Moorsel recomenda companhias já testadas em ambientes de incertezas no passado e com liquidez.

Leonardo Costa, da Ethimos, lembra ainda que o indicador preço/lucro do Ibovespa (que mede em quanto tempo o investimento tende a retornar para o investidor) é o menor dos últimos 20 anos, inclusive com patamar inferior ao registrado durante a crise financeira global em 2008. “É o mesmo que dizer que o investidor tende a ter retorno em um prazo muito menor do que se tinha há alguns anos ou até meses atrás”, diz.