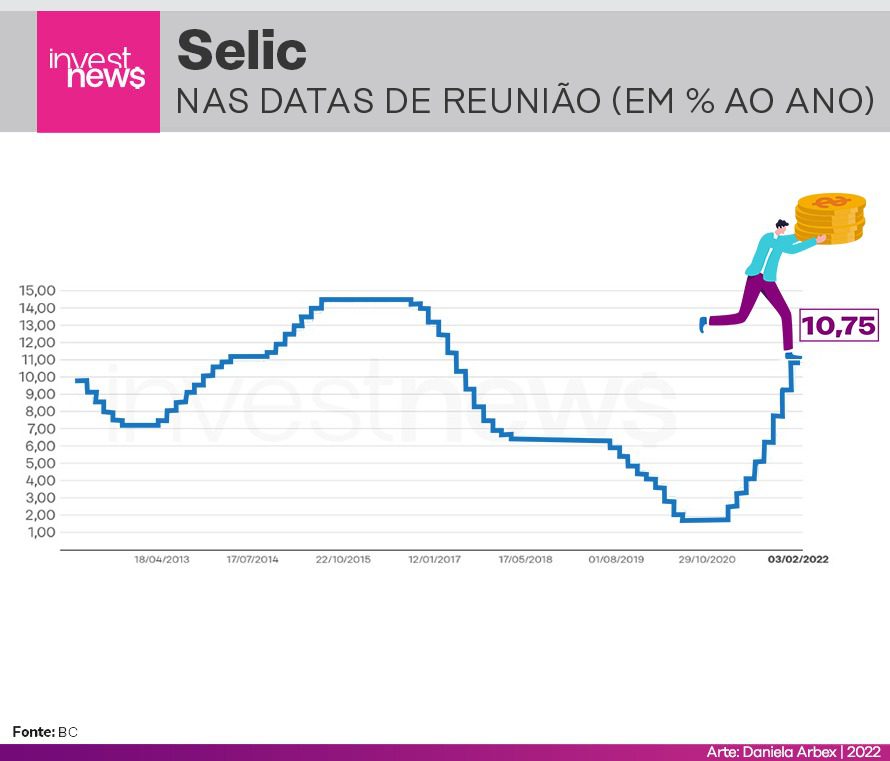

Na ata da reunião anterior, realizada em dezembro, os membros do comitê já haviam sinalizado a manutenção de uma política monetária contracionista (alta dos juros), o que significa a adoção de medidas para ajudar a conter a subida de preços. Vale lembrar que o IPCA-15, considerado a prévia da inflação oficial, subiu 0,58% em janeiro, acima das expectativas do mercado.

Nesse sentido, a decisão desta quarta-feira tem o objetivo de levar a inflação para, pelo menos, 5% ao ano – considerado o teto da meta estipulada para 2022. A meta central é de 3,5%.

Mas as elevações dos juros não devem parar por aqui. O último Boletim Focus do Banco Central, divulgado toda segunda-feira, e que reúne a visão de uma série de economistas, aponta para uma Selic de 11,75% até o fim do ano.

Entretanto, Fabiano Santos, professor do MBA de finanças do Ibmec de Belo Horizonte, lembra que a elevação da Selic, sem a adoção de outras medidas, pode não ser suficiente para conter a subida de preços no país. “Uma das estratégias que sustentam a estabilidade da nossa moeda é o tripé macroeconômico. Ele é formado pelo equilíbrio dos gastos do governo, o que não vem acontecendo; além de inflação dentro da meta e o câmbio flutuante, que continua em patamar elevado, dificultando, inclusive, as exportações, que também ajudariam a controlar os preços”, reiterou.

Selic maior, poupança congelada

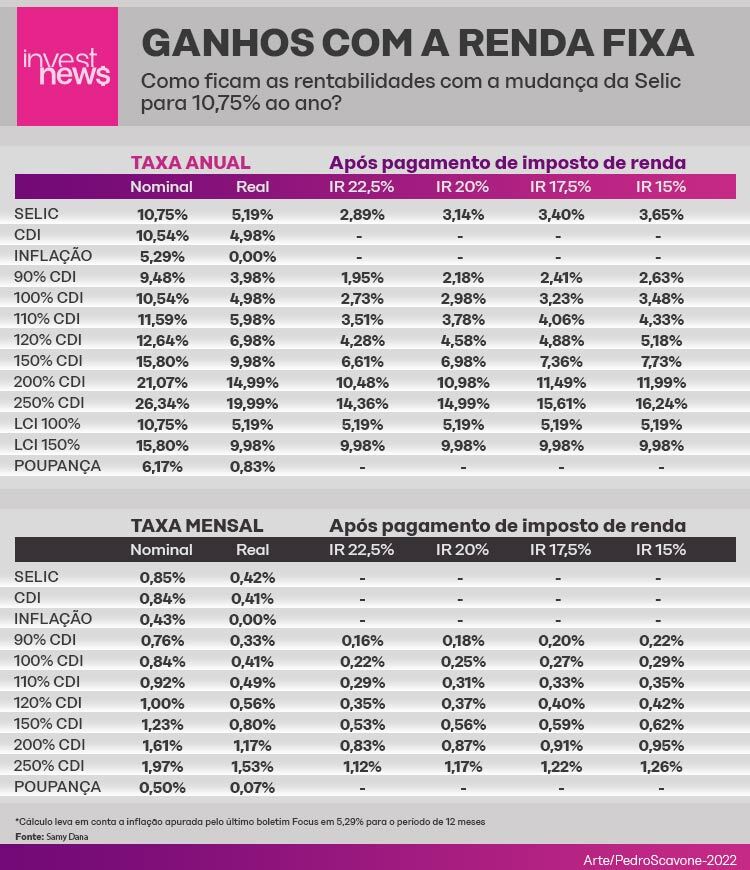

Desde a penúltima reunião do Copom, quando o BC elevou a Selic para 9,25%, a caderneta de poupança voltou a ter retorno fixo. Isso porque, a partir de 2012, sua rentabilidade passou a depender do patamar dos juros. A regra é a seguinte: quando a Selic estiver menor ou igual a 8,5% ao ano, a poupança rende 70% da Selic mais a taxa referencial (TR). Em contrapartida, se a taxa de juros ficar acima de 8,5% ao ano (como agora), a caderneta passa a ter um retorno fixo de 0,5% ao mês mais a TR (ou 6,17% ao ano). Saiba mais detalhes.

Portanto, mesmo com a alta da Selic, a partir de agora nada muda para os poupadores. Ao levar em conta a inflação prevista pelo último boletim Focus, em 5,29% para o período de 12 meses, o rendimento real da caderneta permanece em 0,83%.

O fato é que, com esse novo cálculo, o retorno da poupança permanece o mesmo, ainda que o CDI (Certificado de Depósito Interbancário) continue subindo. Este indicador acompanha a variação da taxa Selic e é usado como referência para boa parte dos investimentos em renda fixa.

Selic em 10,75%: quanto rendem as aplicações?

Com esse novo aumento dos juros, aplicações que acompanham o CDI ou a própria Selic se tornam ainda mais atrativas se comparadas à poupança. São eles:

- Certificado de Depósito Bancário (CDBs) (títulos de dívida de bancos)

- Tesouro Direto (papéis de dívida do governo)

- Letras de Crédito Imobiliário (LCI)

- Letras de Crédito do Agronegócio (LCA)

Quanto rende R$ 1.000 com a nova Selic?

A pedido do InvestNews, Samy Dana, economista e apresentador do Cafeína, calculou os rendimentos embolsados em diferentes modalidades com a Selic em 10,75%. Ao aportar R$ 1.000 na poupança por um ano, por exemplo, o poupador terá um rendimento real de R$ 8,34 ao final de 12 meses, já descontando a inflação.

Enquanto isso, ao investir o mesmo montante em um CDB que remunere 100% do CDI, o ganho para o investidor será de R$ 32,30, depois de 12 meses, já levando em conta o pagamento da alíquota de 17,5% de Imposto de Renda que incide sobre o rendimento (caso o dinheiro fique aplicado entre 361 dias e 720 dias).

Essa diferença é ainda mais perceptível quando a caderneta é comparada ao investimento em LCIs e LCAs, já que as letras são isentas de Imposto de Renda (confira na tabela abaixo).

Renda fixa: o que rende mais

Eduardo Perez, analista de investimentos da NuInvest, explica que o investidor não deve focar apenas nas taxas oferecidas em busca das maiores rentabilidades, mas também nos riscos associados. “Ele precisa ponderar o prazo e o risco do investimento já que as taxas sobem conforme essas duas variáveis aumentam”.

Considerando que o Tesouro Direto tem o menor risco de crédito, por ser quase nula a possibilidade do governo dar calote, Perez recomenda ao investidor comparar, por exemplo, a remuneração oferecida por um CDB prefixado (quando o retorno pago na data de vencimento do título é previamente informado) e um título público com as mesmas características. “Desta forma, ele vai saber se terá uma remuneração maior, mas por um risco de crédito maior também”.

Melhores investimentos de renda fixa

Para Vitória Leyne, assessora de investimentos da Phi Investimentos, as aplicações em títulos pós-fixados (quando a rentabilidade acompanha a própria Selic ou CDI) e atrelados ao Índice de Preços ao Consumidor Amplo (IPCA), o índice da inflação oficial do país, são os mais indicados no momento. “A tendência é que a inflação continue aumentando e a taxa de juros também”, explicou.

Roberto Motta, chefe da mesa de derivativos da Genial, também recomenda a compra de modalidades atreladas à inflação, por ajudarem a proteger o patrimônio de oscilações de preços, além de papéis isentos de Imposto de Renda. LCIs e LCAs, modalidades praticamente idênticas ao CDB, porém sem a incidência de IR, e debêntures incentivadas (dívidas de empresas) são alguns exemplos.

Porém, Motta acrescenta que essas aplicações têm data certa para o resgate. “Como não existe almoço grátis, essas aplicações têm o problema de falta de liquidez, e o investidor será penalizado se precisar resgatar o dinheiro antes do prazo de vencimento. Portanto, este trio (LCIs, LCAs e debêntures) é exclusivo para quem não vai precisar do dinheiro até o resgate”.

Isso porque, ao sacar o dinheiro antes da data final, o investidor vai enfrentar a famosa “marcação ao mercado”, ou seja, ele precisará vender seu papel ao preço que o mercado estiver disposto a pagar na ocasião, o que pode ser, inclusive, inferior ao montante investido.

Além disso, diz Motta, nada de investir a reserva de emergência nessas aplicações com prazos pré-determinados. O dinheiro guardado para bancar eventuais necessidades do dia a dia deve ser destinado a modalidades que garantem ao investidor a possibilidade de acessar os recursos com rapidez, como a própria poupança, o Tesouro Selic e CDBs com liquidez diária.

Por outro lado, para quem tem um perfil menos conservador e disponibilidade para esperar o título vencer, o especialista da Genial recomenda uma carteira com 40% de títulos atrelados ao IPCA (especialmente com isenção de Imposto de Renda), 30% em títulos pós-fixados e 30% em prefixados.

Na opinião do especialista, com os prefixados, o investidor poderá se beneficiar caso haja uma redução da taxa e da própria inflação, o que está previsto para ocorrer a partir de 2023, de acordo com o boletim Focus. Por outro lado, quem precisa de mais liquidez, poderá distribuir o dinheiro da seguinte forma: 60% nos pós-fixados, 20% em títulos atrelados ao IPCA e 20% em prefixados.

Impacto da Selic na renda variável?

Para Motta, da Genial, o impacto desta última decisão do BC nas ações da bolsa de valores deve ser marginal. “Não é esse drive que a bolsa brasileira está olhando hoje. O nosso mercado de renda variável está muito mais ligado ao apetite do investidor estrangeiro por empresas de commodities”, explicou o especialista da Genial. Essa é a mesma visão de Eduardo Perez, da NuInvest. “O impacto é mínimo porque esse aumento de 1,5 ponto percentual já está precificado”, disse.

E a aposentadoria?

Confira abaixo quanto seria possível acumular aos 65 anos, se levada em conta um investimento que ofereça rentabilidade com base na Selic atual de 10,75%. Confira o Simulador de aposentadoria do Investnews.

Veja também

- Brasil tem maior juro real do mundo após alta da Selic; veja ranking

- Selic em 10,75%: quanto rendem os investimentos e onde investir agora