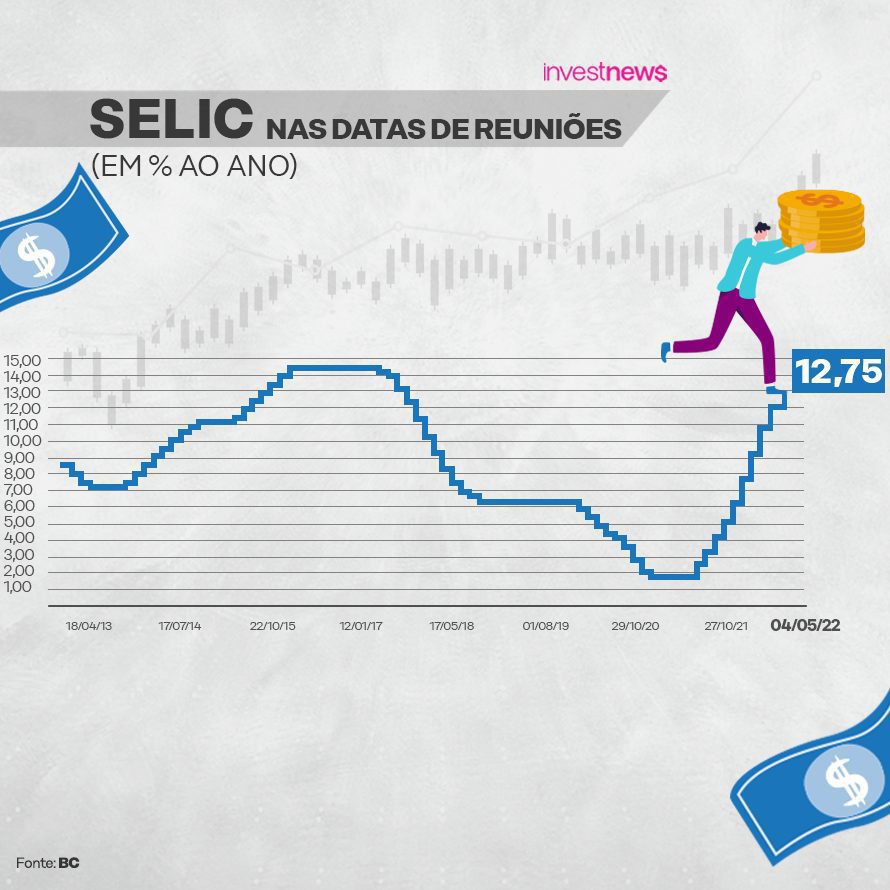

No comunicado da reunião anterior, realizada em março, o BC adiantou que o ciclo de alta de juros deveria continuar “avançando significativamente em território ainda mais contracionista“, e disse que faria outro ajuste da mesma magnitude na reunião desta quarta-feira.

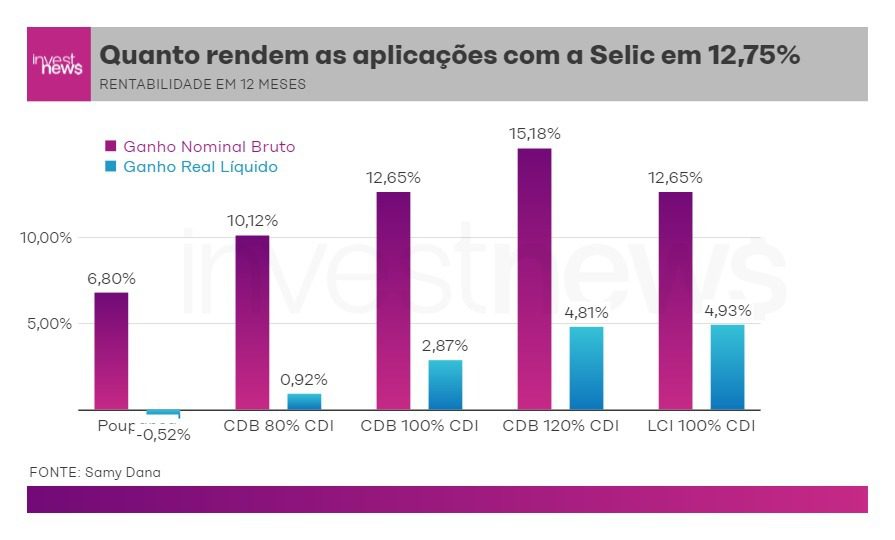

Mas como fica a rentabilidade das principais aplicações de renda fixa? Onde investir? O InvestNews fez simulações e ouviu especialistas que alertaram sobre o cuidado ao investir especialmente em títulos prefixados do Tesouro Direto.

Na modalidade, o investidor sabe exatamente qual rentabilidade vai embolsar no vencimento do título, já que ela é calculada com base nos indicadores atuais. Mas como o Banco Central pode continuar aumentando os juros para combater a inflação ainda em patamares elevados, o investimento implicaria em ganhos reais menores para o investidor.

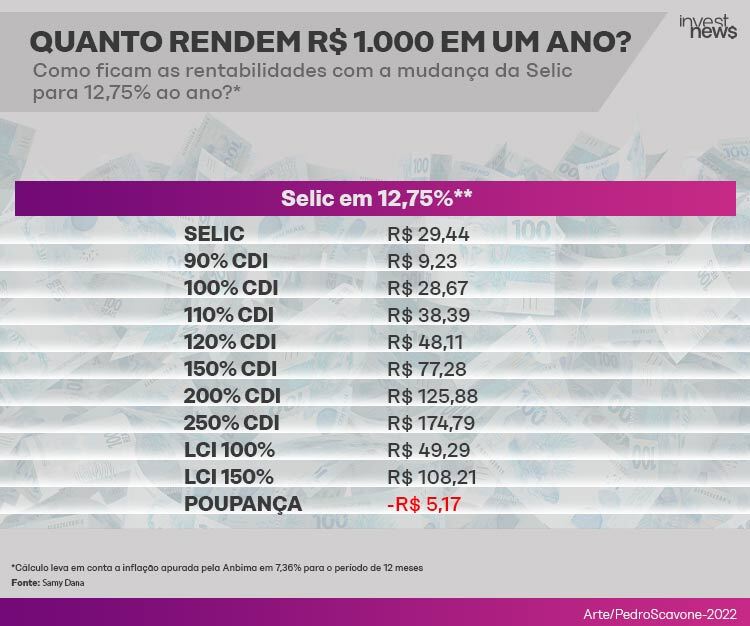

Além disso, considerando a inflação projetada, a poupança deve ficar negativa pela primeira vez desde que passou a ter um retorno fixo de 0,5% ao mês mais a TR (Taxa Referencial), em dezembro do ano passado, regra válida para toda vez que a Selic atingir o patamar de 8,5% ao ano ou mais. Confira abaixo:

Poupança no vermelho

Desde a reunião do Copom em dezembro, quando o BC elevou a Selic para 9,25%, a caderneta de poupança voltou a ter retorno fixo. Isso porque, a partir de 2012, sua rentabilidade passou a depender do patamar dos juros.

A regra é a seguinte: quando a Selic estiver menor ou igual a 8,5% ao ano, a poupança rende 70% da Selic mais a taxa referencial (TR). Em contrapartida, se a taxa de juros ficar acima de 8,5% ao ano (como agora), a caderneta passa a ter um retorno fixo de 0,5% ao mês mais a TR (ou 6,17% ao ano). Saiba mais detalhes sobre como funciona a rentabilidade da poupança.

Portanto, se levado em conta esse aumento da Selic e a inflação implícita apurada pela Anbima para os próximos 12 meses, em 7,36%, o rendimento real da caderneta passa a ser negativo.

Em compensação, o CDI (Certificado de Depósito Interbancário), indicador que acompanha a variação da taxa Selic e é usado como referência para boa parte dos investimentos em renda fixa, continua subindo.

Selic em 12,75%: quanto rendem as aplicações?

Com esse novo aumento dos juros, aplicações que acompanham o CDI ou a própria taxa Selic se tornam ainda mais atrativas se comparadas à poupança. São eles:

- Certificado de Depósito Bancário (CDBs) (títulos de dívida de bancos)

- Tesouro Direto (papéis de dívida do governo)

- Letras de Crédito Imobiliário (LCI)

- Letras de Crédito do Agronegócio (LCA)

Quanto rende R$ 1.000 com a nova Selic?

O economista Samy Dana, do InvestNews, calculou os rendimentos embolsados em diferentes modalidades com a Selic em 12,75%. Ao aportar R$ 1.000 na poupança por um ano, por exemplo, o poupador terá um rentabilidade real negativa ao final de 12 meses, levando em conta a taxa referencial, e descontando a inflação de 7,36% estimada pela Anbima.

“A poupança está apanhando para a inflação e quem tem dinheiro lá está perdendo poder de compra”, explica Fabio Louzada, economista, analista CNPI e CEO da escola Eu Me Banco.

Enquanto isso, ao investir o mesmo montante em um CDB que remunere 100% do CDI, o ganho para o investidor será de R$ 27,48, depois de 12 meses, já levando em conta o pagamento da alíquota de 17,5% de Imposto de Renda que incide sobre o rendimento (caso o dinheiro fique aplicado entre 361 dias e 720 dias), mais a inflação.

Essa diferença é ainda mais perceptível quando a caderneta é comparada ao investimento em LCIs e LCAs, já que as letras de crédito do agronegócio e do setor imobiliário são isentas de Imposto de Renda. (Veja tabela abaixo).

Renda fixa com Selic em 12,75%: o que escolher?

As aplicações em títulos pós-fixados (quando a rentabilidade acompanha a própria Selic ou CDI) se mantêm entre as opções mais recomendadas por analistas em razão da alta liquidez (facilidade de resgate do dinheiro) e segurança que proporcionam, principalmente na formação da reserva de emergência. Isso porque os juros e a inflação devem continuar em alta. Os títulos do Tesouro Direto, em especial, são ainda mais evidentes pelo menor risco de crédito, por ser quase nula a possibilidade do governo dar calote.

“Com a taxa de juros batendo 12,75%, a remuneração dessas aplicações atinge o ‘famoso’ 1% ao mês que os investidores amam. Ao aplicar em um CDB com liquidez diária que pague 100% do CDI, já é possível obter esse retorno”, explica Fabio Louzada, economista, analista CNPI e CEO da escola Eu Me Banco.

Se o dinheiro investido não for destinado à reserva de emergência e o investidor puder deixar o dinheiro aplicado por um prazo maior, as Letras de Crédito Imobiliário (LCI) também são boas opções já que a modalidade é isenta de imposto de renda.

Por outro lado, os especialistas exigem cautela quanto o investimento for em prefixados (na modalidade o retorno pago na data de vencimento do título é previamente informado). Isso porque ainda é cedo para saber quais serão os próximos passos adotados pela autoridade monetária brasileira.

Imagina que o Banco Central decida que só vai parar de subir a taxa de juros quando a Selic estiver em 14% e o investidor travou sua aplicação no prefixado? O ganho real do investidor ficará limitado a um cenário de juros menores.

“A inflação no país ainda não deu sinais de melhora e também está piorando no resto do mundo. Agora, com o lockdown na China, a entrega de vários produtos ao redor do mundo está mais lenta, o que gera aumento de preços, sem contar a própria guerra na Ucrânia. Portanto, é muito arriscado investir como se tivéssemos no final do ciclo de alta da taxa de juros”, alerta Marilia Fontes, economista e sócio-fundadora da Nord Research.

Eduardo Perez, analista de investimentos da NuInvest, explica que os prefixados, especialmente com prazo de vencimento mais curto (até três anos) podem não ter tempo hábil de se beneficiarem da queda da Selic, que ainda é incerta.

“Enquanto no caso dos prefixados com prazos mais longos, essa chance de ficar acima da taxa média de juros até o vencimento é melhor. Mas é importante ressaltar que ainda sim, todos os prefixados podem continuar a sofrer com a marcação a mercado (que é a venda do papel ao preço que o mercado estiver disposto a pagar na ocasião) no curto prazo”, alerta Perez ao reiterar.

No caso dos investimentos atreladas à inflação (IPCA), Marilia Fontes, da Nord, só considera se os títulos tiverem vencimento no curtíssimo prazo. “Caso contrário, podem dar prejuízo se as taxas reais continuarem a subir”, explicou.

Renda variável

O momento é desafiador para o investimento em renda variável, segundos os especialistas, isso porque o investidor tem uma renda fixa atrativa sem precisar correr riscos. Entretanto, Patrícia Palomo, planejadora financeira CFP pela Associação Brasileira de Planejamento Financeiro (Planejar), explica que mesmo diante de taxas de juros elevadas que tornam o investimento em renda fixa atrativo, os investidores não devem deixar de fora a renda variável.

“Se o investidor tem aportes recorrentes em renda variável, a sugestão é que o plano seja seguido, principalmente neste momento em que os preços dos ativos estão atrativos. Não se pode ter um olhar de curto prazo. Até porque quando os juros começarem a se normalizar, os preços desses ativos serão outros”, diz.

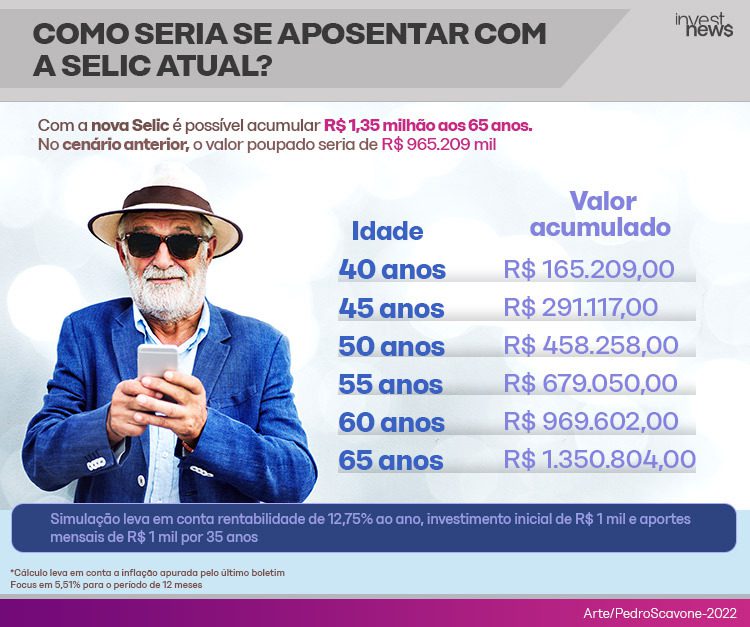

E a aposentadoria?

Confira abaixo quanto seria possível acumular aos 65 anos, se levada em conta um investimento que ofereça rentabilidade com base na Selic atual de 12,75%. Confira o Simulador de aposentadoria do Investnews.