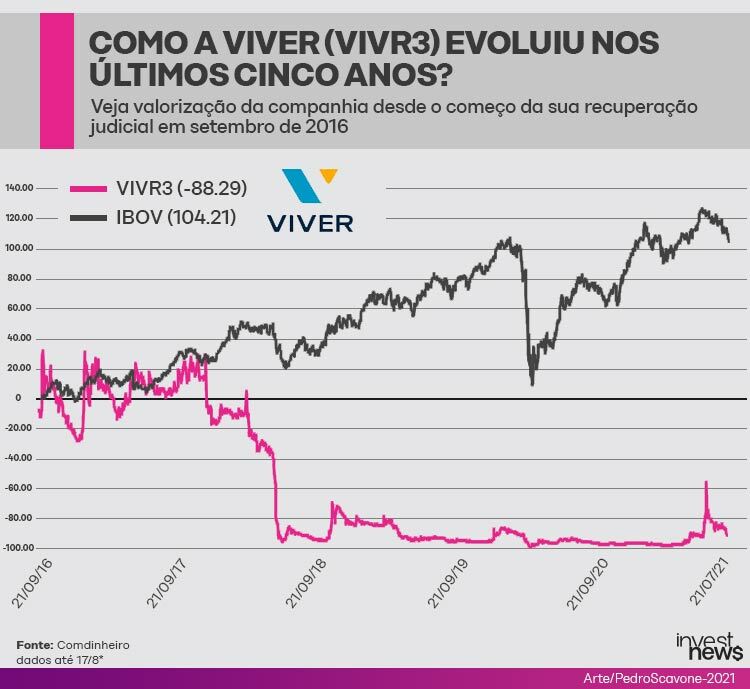

Desde o início de sua crise, a companhia viu seus papéis virarem “pó”. De R$ 13,76 (cotação no dia em que a Viver anunciou seu processo de recuperação judicial), a ação era negociada no patamar de R$ 2,71 no fechamento de 19 de agosto.

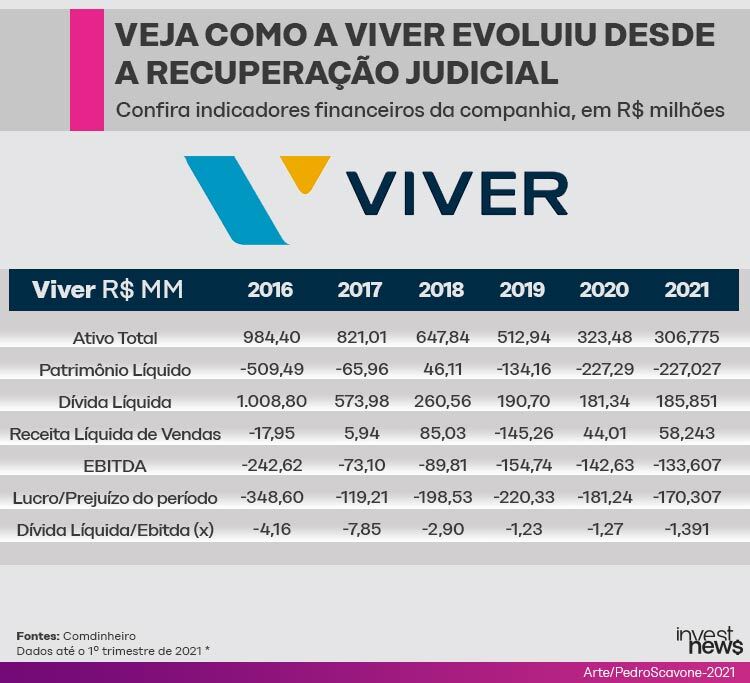

A antiga Viver não teve uma história muito fácil, lembra o analista Carlos Herrera, da Condor Insider. Antes mesmo de entrar na recuperação, a companhia já carregava 10 anos de indicadores ruins, dos quais nove foram de prejuízo. “Olhando para os resultados financeiros desde 2010, a Viver só lucrou em um único ano”, explica.

Para Herrera, a Viver já apresentava sinais de falência desde 2011. O analista define a companhia como uma “empresa zumbi”, porque segundo ele não dava para saber se estava “morta ou viva”, embora ela permanecesse na bolsa.

Na época, com indicadores dignos de uma empresa quebrada, a Viver acumulou R$ 2,6 bilhões de prejuízo em 11 anos, segundo levantamento da Condor Insider. A geração de caixa foi de apenas R$ 127 milhões.

Viver e a Recuperação Judicial

Quando uma companhia sai da recuperação judicial, a euforia dos investidores é intensa, mas nem sempre dura muito tempo. Prova disso foi o salto de 15,61% das ações no dia do anúncio da recuperação, chegando a R$ 4, para depois retomar a queda, acumulando desvalorização de 38,50% de 2 da agosto até 17 de agosto.

Analistas consultados pelo InvestNews recomendam cautela com o papel da Viver, comparando a empresa a um paciente que sai da UTI e não está em seu pleno estado. O analista Carlos Herrera cita que, para voltar a ser operacional e recuperar a confiança do mercado, dos credores e dos investidores, seriam necessários ao menos dois ou três anos.

Leonardo Pontes, analista da Monett, compartilha esta percepção. Ele cita que a Viver precisa ainda arrumar a casa, solucionando processos judiciais em aberto, alguns conflitos com credores que não aceitaram transformar a dívida em equity e principalmente se livrar do estoque de 571 unidades que não vendeu nos últimos anos.

O InvestNews conversou com o CEO da Viver, Ricardo Piccinini, para entender quais são os planos da companhia após o fim da recuperação judicial. Também consultou agentes fundamentalistas e gráficos para o investidor entender o que esperar da ação, e fazer escolhas mais conscientes. Acompanhe a seguir:

A velha Viver

Segundo o CEO da Viver Incorporadora, Ricardo Piccinini, a companhia surgiu inicialmente como a InPar, uma construtora criada em 1992, focada no segmento de altíssima renda e uma das líderes do mercado nas décadas de1990 e 2000.

No entanto, após abrir capital em 2006, e com a entrada de fundos americanos e novos investidores, houve uma implementação de uma nova estratégia, que mudou o perfil do consumidor. Abrindo mão do segmento de alta renda em São Paulo, a InPar mudou para os segmentos de média e baixa renda em todo o Brasil, para finalmente se tornar a Viver Incorporadora em 2010.

A estratégia deu muito errado, segundo Piccinini. No boom do Minha Casa Minha Vida, a Viver entrou na onda e acabou se endividando demais. A companhia estava alavancada desde 2012, mas reconheceu que não tinha para onde fugir apenas em 2016. Foi assim que a Viver se tornou a primeira incorporadora a pedir recuperação judicial no Brasil em 20 de setembro de 2016.

Para Picciani, anunciar recuperação judicial de uma incorporadora era praticamente decretar sua morte, porque a lei era nova no Brasil e a segurança jurídica muito contestada, mas também porque se quebrava um valor fundamental para sobreviver: a confiança dos bancos, do consumidor e principalmente do mercado.

Com uma dívida de cerca de R$ 1 bilhão, a Viver apresentou seu plano de recuperação e decidiu converter a maior parte das dívidas em equity (ações), uma alternativa que achou para pagar os credores.

Picciani chegou à companhia no começo de 2019, para

implementar um plano de transformação, que além de organizar as dívidas dentro

e fora da recuperação judicial, preparassem a Viver para sair do atoleiro.

Trocou a equipe, ajustou a cultura da empresa com foco sempre no longo prazo e optou por priorizar a geração de caixa com novas estratégias. Para ele, esse era o começo da nova Viver. “Pessoas com cultura, uma estratégia de caixa mais conservadora, uma estrutura de capital robusto, seguro, sem necessidade de ser estratosférico, mas consistente”, destaca ao InvestNews.

Entre organizar a casa até o juiz bater o martelo, Picciani percebeu que existia uma dificuldade gigante de desenvolver um ativo ou uma obra quando as incorporadoras entravam em crise. Foi quando decidiu criar a Solv em 2020, um braço especializado da Viver focado em comprar obras paradas e ativos estressados, além de finalizar aqueles que a companhia deixou inacabados em estados como Recife, Minas e Goiânia.

A nova Viver: Solv e projetos greenfield

A nova Viver se transformou em uma holding com duas áreas de negócio, cada uma representando 50% da receita da companhia, segundo Picciani.

A primeira é a Solv, com expertise em obras paradas, que além de problemas financeiros, muitas vezes também carregam burocracias judiciais.

Picciani explica que o perfil da Solv são obras com perfil superior as do programa “Casa Verde Amarela”, a maioria do SFH (Sistema Financeiro de Habitação).

Outra característica é que as obras escolhidas pela Solv têm pelo menos 50% da execução ou mais. Desta forma, o tempo de construção é menor, de até 24 meses, e as margens são superiores às do mercado, em média de 15%.

“A Solv está focada em capitais e cidades com mais de R$ 1,5 milhão de habitantes, locais estratégicos e mercados consolidados”, explica o CEO da Viver. O perfil de clientes é de média renda.

Segundo Picciani, de acordo com um levantamento da Solv, existem mais de 2 mil obras no Brasil inacabadas. Destas, a companhia já tem mapeadas 167, com 21 projetos já em fase de negociação.

Além das obras inacabadas de outras construtoras, a Viver ainda possui um estoque antigo de 571 unidades, que representam em média R$ 106,3 milhões para fortalecer o caixa, distribuídos nos segmentos super econômico (3%), econômico (82%), turismo e comercial (3%), média e alta renda (4%) e média renda (8%).

Picciani apontou ao InvestNews, que estes ativos da Viver já estão em andamento ou sendo finalizados. O último, por exemplo, foi um prédio da Fama, cujas obras foram retomadas recentemente.

“Agora a Solv está indo para um novo momento que é adquirir obras paradas de outras construtoras. Devemos anunciar ao mercado algumas compras em breve”, explica.

Picciani não quis informar qual a perspectiva de obras concluídas pela Solv no período de até três anos. Segundo ele, a nova Viver está olhando mais para a direção do que a velocidade e não pretende cometer o erro do passado de tentar crescer do dia para a noite.

A postura de Picciani é bastante conservadora. Para retomar a obra da Fama, a companhia pegou um crédito de R$ 27 milhões por meio de um fundo de CRI, e espera concluir em 1 ano e meio. Segundo o CEO, a palavra da vez é consistência.

O outro braço da holding Viver é a própria Viver Incorporadora, que embora teve praticamente uma década de desempenho ruim, Picciani enxergou como oportunidade para usufruir de um novo ciclo do mercado imobiliário brasileiro.

Ele acredita que o mercado imobiliário tem ciclos de alta e

queda, mas cidades como São Paulo, com um plano diretor consistente, são ótimas

para adensamento urbano, em especial em regiões como a Faria Lima, Ibirapuera,

Santo Amaro, onde há espaço para novos lançamentos.

Mas Picciani garante que para começar a sua retomada, a Viver não quer concorrer com os grandes do capital aberto, por isso está de olho em bairros de média renda, como Santana, Mooca, Vila Mariana e até mesmo Osasco, onde acredita pode crescer com a aquisição de terrenos menores, de entre 1 mil e 1500 metros quadrados.

Recentemente, a Viver adquiriu um terreno na Vila Madalena e

fechou uma parceria com outras incorporadoras de adensamento urbano em três

terrenos na Zona Leste, em Vila Alpina, Mooca e Brás.

Para evitar se endividar, Picciani revela que a maior parte

destes terrenos são adquiridos com um pagamento em permuta e a outra parte à

vista, conseguindo proteger o caixa da incorporadora.

Embora ele não goste de escolher um dos braços da holding

como o carro-chefe do negócio, o CEO da Viver aponta que o objetivo é que tanto

a Solv como a Viver incorporadora representem 50% da receita da companhia.

Para ele, a estratégia é clara. Enquanto a Solv pode se tornar um negócio disruptivo especializado em ativos estressados, que não é muito comum no Brasil, destinado para momentos em que o mercado imobiliário esteja em baixa, a Viver Incorporadora vai surfar nos momentos de alta do financiamento imobiliário. Ambas as unidades se complementariam para garantir a subsistência do negócio nos próximos anos.

“Apenas na Solv tem 2 mil obras inacabadas no Brasil, isso levaria uns 50 anos para ser esgotado”, comenta Picciani.

Visão fundamentalista: vale a pena investir na Viver?

Embora reconheçam os esforços da companhia, os analistas

ainda estão céticos com o futuro da Viver, e apontam que serão necessários

alguns trimestres ou anos para finalmente ter certeza de que a companhia está

em vias de retomada.

Carlos Herrera, analista da Condor, afirma que quando uma companhia sai da recuperação judicial, geralmente está exposta a fortes períodos especulativos, em que as ações podem oscilar com forte alta ou baixa, mas isso não é sinônimo de bons fundamentos no médio e longo prazo.

Prova disso é a valorização da Viver (VIVR3) em 2021. Segundo dados da Comdinheiro, até o fechamento de 17 de agosto, os papéis da incorporadora tinham valorizado 92,19% contra uma queda do Ibovespa de 0,94% no mesmo período. No entanto, desde o anúncio do fim da recuperação judicial, em 2 de agosto até 17 de agosto, os papéis da Viver caíram 38,50%, enquanto o Ibovespa recuou 3,76%.

“É preciso analisar pelo menos dois trimestres da companhia

andando para ter uma noção se a estratégia deles funcionou”, aponta Herrera. A

reação inicial nos dois primeiros trimestres de 2021 foi positiva, com a Viver

apresentando seus primeiros lucros líquidos de R$ 2,5 milhões no segundo

trimestre de 2021 e R$ 113 mil no primeiro trimestre deste ano.

Contudo, o analista acredita que se a companhia continuar

entregando lucro e gerando caixa, será possível ter uma história diferente a

partir de 2022, mas ele lembra que após deixar a recuperação judicial a maioria

das companhias leva uns 5 anos para voltar a ter suas operações normalizadas,

sem risco elevado.

Nesse horizonte, mesmo a Viver surfando na forte demanda da construção civil e do real state, existem alguns riscos no radar dos próximos 2 ou 3 anos, o mais próximo segundo o analista é o ano eleitoral, com as taxas de juros subindo e afetando setor.

Herrera também destaca que a Viver precisa reformular sua

estratégia de negócios, porque o modelo utilizado há 10 anos deu errado. “Eles

precisam fazer outra coisa, que não precise de muito capital de giro e tenha um

ciclo de caixa curto”, aponta.

A Solv poderia fazer parte desta nova alternativa, mas Herrera destaca que quando uma empresa sai da recuperação judicial passa os primeiros anos testando novos negócios para logo avaliar se esse é o rumo que pretende seguir no futuro. Neste caso, a maturação do projeto pode ainda levar um tempo.

“É importante que o investidor pessoa física não saia comprando ações só porque saíram da recuperação judicial, estas empresas demoram um tempo para achar seu caminho, esse processo pode levar alguns anos e o investidor se decepcionar”, destaca.

Outro ponto citado por Herrera é que embora nanica, a Viver é uma empresa cara se olharm para os múltiplos. Ela negocia a 15,4 EV/ebitda (indicador que mostra a relação entre o valor de uma empresa e a geração de caixa a partir da sua atividade principal) enquanto outras companhias do setor, mais consolidadas, negociam a 6 vezes EV/ebitda .

“Para quem gosta da emoção de um turnaround, tem outras companhias com caixa líquido livre como Tecnisa (TCSA3), Helbor (HBOR3) e também companhias boas como Mitre (MTRE3) e Trisul (TRIS3)”, explica.

Em um levantamento feito por Herrera, de 70 empresas do

setor de construção e outros semelhantes na bolsa, com potencial de upside de

50% a 80%, a Viver não integra esta lista.

Para Leonardo Pontes, analista da Monett, o ponto positivo de comprar ações da Viver (VIVR3) é que a se a companhia arrumar a casa, recuperar a confiança do mercado e vender terrenos, o investidor poderia experimentar um salto da ação de R$ 2,65 para R$ 15 por exemplo.

Contudo, em um cenário macroeconômico ruim, com juros elevados, e sem a possibilidade de vender seus estoques, segundo ele as ações poderiam cair a zero, com a companhia voltando para a recuperação judicial.

Segundo Pontes, o risco de entrada neste momento ainda é

muito grande, tendo em vista que a companhia ainda tem problemas mal resolvidos.

Um deles é uma é a existência de 4257 processos judiciais ainda em aberto. Destes, 2272 estão fora da recuperação judicial e 1985 fazem parte do plano. A principal categoria deles é com clientes (58,6%), seguido de vícios construtivos (15%) e tributários (10,8%).

Pontes também cita problemas que ficaram em aberto com dos credores, um deles é o Banco do Brasil e outro o FGTS (Fundo de Garantia do Tempo de Serviço).

Destes o principal conflito é com FGTS que se recusa a ter sua dívida de cerca de R$ 300 milhões transformada em ações da companhia. A Viver enfrenta hoje uma briga judicial para resolver este conflito, isso porque a garantia para ter executado essa dívida vence no mês de setembro, e caso a Viver tenha vitória na justiça esta dívida precisará obrigatoriamente ser transformada em ações.

Em entrevista ao InvestNews, Picciani confirmou que a Viver não corre o risco de uma punição por causa desta dívida no judiciário, porque o debate já dura quase dois anos e em breve as garantias não poderão ser mais executadas.

Sobre os 4257 processos judiciais, o CEO disse que muitos processos ainda não foram convertidos em ações porque ainda tramitam nos tribunais, mas a gestão deles está encaminhada. “Esta expertise com processo nos auxiliou também na Solv, afinal obras paradas também carregam passivos judiciais”, explica.

A transformação de dívidas pendentes em ações, não é vista com bons olhos por Pontes da Monett. O analista explica que cada ação é travada em média no preço de R$ 1,47 quando entregue aos credores, mas isso acaba diluindo ainda mais o capital dos acionistas minoritários, afetando principalmente ao investidor de varejo.

Além destas desvantagens, Pontes também cita a capacidade de execução dos ativos em estoque, 571 unidades. Segundo o analista, no último trimestre a companhia conseguiu vender 35, e será necessário acelerar o processo para encarar os competidores.

Recuperar a confiança do consumidor, que sinta segurança na hora de comprar um apartamento na planta da Viver e saber que será entregue é outro desafio citado pelo analista, além de recuperar a confiança dos bancos para garantir recursos para financiamento de obras novas.

“Ainda percebo muito risco em investir na ação, esperaria

um trimestre para ver os resultados, e começaria depois a montar uma posição

pequena aos poucos”, aponta.

Para Pontes, executar com sucesso o plano projetado pela

Viver deve precisar no mínimo uns três anos.

Olhar gráfico da ação da Viver

Segundo o analista gráfico do Nu invest, Hugo Carone, a relação de risco retorno de investir em ações da Viver é elevada. O analista recomenda aguardar o ativo firmar seu preço acima da média de 200 períodos para garantir que a ação voltou à retomada. “Eventualmente o investidor paga mais caro mas com a certeza de que a ação voltou”, afirma.

Segundo Carone, é essencial acompanhar os próximos passos da Viver. Em sua análise, ele mostra que antes mesmo de divulgar sua recuperação judicial, as ações da Viver já tinham disparado mais de 900%, mas voltaram a ficar pressionadas, o que ele considera um movimento natural de correção.

No valor atual da ação, inferior a R$ 3, ele acredita que ainda há muito espaço para valorização, contudo também destaca o risco do papel desvalorizar 70%, mesmo com a estrutura da companhia melhorando por causa do forte movimento especulativo.

“Neste cenário a pergunta que o investidor deve fazer é: porque gostaria de correr esse risco, se a reestruturação ainda pode ser um processo demorado?” Veja no vídeo a análise completa de Hugo Carone.

O CEO da Viver aponta estar ciente sobre o fluxo especulativo que as ações da Viver podem experimentar nos próximos meses, mas garante que a companhia não está interessada em olhar para a valorização no curto prazo e sim conseguir entregar fundamentos e retorno consistente aos acionistas no longo prazo. O processo, admite ele, pode levar ainda 2 ou 3 anos.

“Estamos entrando sozinhos em um mercado com potencial gigantesco com a Solv, isso pode trazer retornos muito bons para os investidores, mas prefiro não ficar prometendo coisas e sim entregando resultados”, afirma Picciani.

- Saraiva recuperação judicial: empresa apresenta alternativas para pagar credores