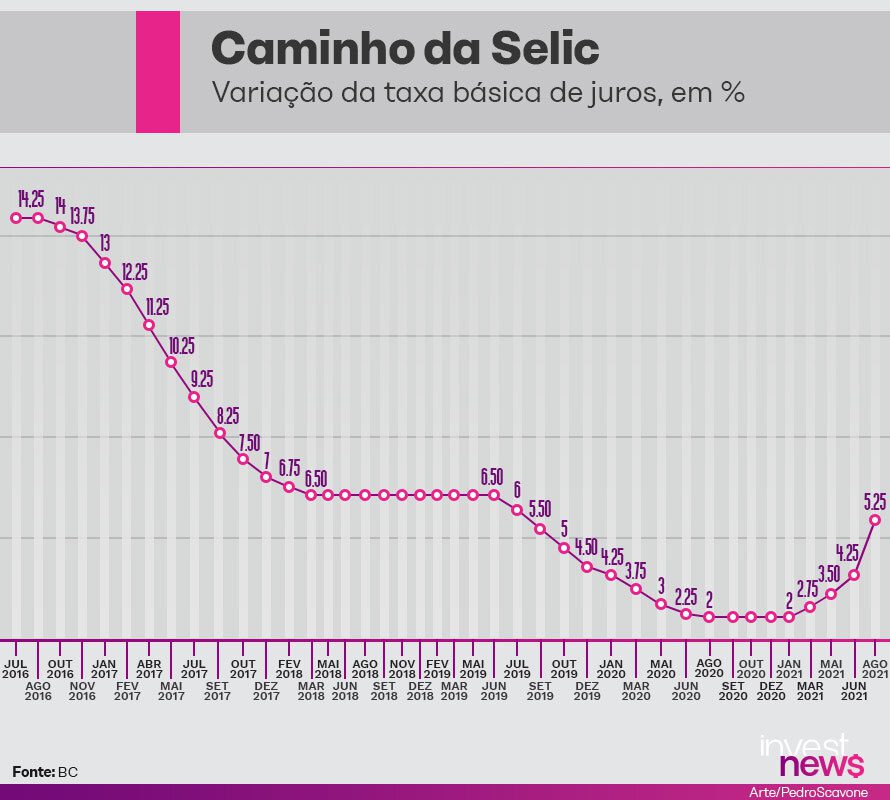

O avanço da inflação foi o principal impulso para a aceleração da alta da taxa Selic, mas analistas ouvidos pelo InvestNews destacam que o cenário fiscal também é um ponto de atenção nas expectativas sobre os rumo dos juros no Brasil.

Na quarta-feira (4), o Comitê de Política Monetária (Copom) do Banco Central elevou a Selic a 5,25% ao ano, 1 ponto percentual a mais que o patamar anterior. No comunicado, o BC apontou os riscos relacionados à inflação, mas também mencionou fatores externos como a variante delta do coronavirus e enfatizou a questão fiscal.

Um cenário fiscal mais arriscado tende a levar os juros para patamares mais altos, já que os investidores passam a exigir mais prêmio para emprestar seu dinheiro.

Nos últimos dias, o mercado financeiro tem reagido a notícias de que o governo enviará uma Proposta de Emenda Constitucional (PEC) para flexibilizar o pagamento dos precatórios, como forma de garantir recursos para elevar o valor do Bolsa Família, conforme tem prometido o presidente Jair Bolsonaro.

“Um dos principais balizadores que impulsionam uma intervenção para a taxa de juros é a alta de custos de energia elétrica, moradia, gás, combustível e alimentação. Entretanto, incertezas ainda pairam principalmente envolvendo o pagamento de precatórios sinalizado recentemente nas entrelinhas pelo ministro da economia Paulo Guedes e receios quanto ao risco fiscal”, comenta Sidney Lima, da Top Gain.

As preocupações já se refletem na curva de juros, que representa graficamente o risco que o mercado está avaliando para investimentos no Brasil. Com receios sobre a inflação e pelo risco fiscal, a curva vem mostrando elevação seguidamente nos últimos dias.

“Não dá para você tirar do radar a preocupação com o orçamento, e essa preocupação é válida, inclusive com essa movimentação de fazer um novo fluxo de pagamento para precatório, que gerou uma preocupação no mercado, visto a exigência de prêmio pela curva e juros”, reforça Rodrigo Franchini, sócio da Monte Bravo Investimentos.

Jansen da Costa, sócio-fundador da Fatorial Investimentos, aponta que o BC “se vê ‘correndo’ atrás da curva de juros”. “O mercado de juros antecipou a alta e está ditando o ajuste do Copom”, diz ele.

Mas o comunicado mostrou que o BC está pouco disposto a tolerar elevação de riscos fiscais em suas decisões sobre a Selic, conforme comenta Gustavo Cruz, estrategista da RB Investimentos. “Dá uma clara mensagem de que a discussão em torno do fiscal, só porque teve um leve alívio, não pode degringolar, porque isso realmente é muito prejudicial para o resto dos indicadores do país.”

‘Não dá para brincar com a inflação’

Apesar da atenção ao risco fiscal, as expectativas para a inflação foram o principal motivo para o aumento das projeções do mercado para a Selic – e também para o endurecimento da comunicação por parte do Copom, segundo analistas. A avaliação é de que, além de aumentar o ritmo de aumento da Selic e indicar uma alta da mesma magnitude na próxima reunião, o BC também adotou um tom mais rígido no comunicado.

“O comunicado do Copom traduziu no exato tom o que o mercado já sinalizava. E mostra alinhamento com o compromisso da meta em tom ainda mais rígido que o último comunicado, principalmente quando sinaliza juros para patamar acima do neutro”, comenta economista João Beck, sócio da BRA.

Ele se refere a uma mudança de sinalização do Copom, que indicou no comunicado “ser apropriado um ciclo de elevação da taxa de juros para patamar acima do neutro”, ao contrário dos posicionamentos anteriores. “Juro neutro” é o patamar em que a taxa nem estimula nem esfria a economia.

“O Copom demorou, mas acertou no aumento de 100 pontos base e na indicação de um ciclo de elevação para patamar acima do neutro”, opina Mehanna Mehanna, sócio fundador da Phi Investimentos. “Não dá para brincar com a inflação.”

De fato, as projeções do mercado para a inflação vêm subindo consecutivamente: na segunda-feira (2), o Boletim Focus trouxe a 17ª elevação seguida da estimativa dos analistas para o Índice de Preços ao Consumidor Amplo (IPCA) em 2021, para 6,79%.

Considerando os números oficiais, o IPCA acumula um avanço de 8,4% em 12 meses até junho, segundo o Instituto Brasileiro de Geografia Estatística (IBGE). É a maior taxa desde setembro de 2016, e vai ainda mais além do teto da meta oficial do BC para este ano – inflação de 3,75%, com margem de 1,5 ponto percentual para mais ou menos.

Selic e recuperação da economia

O Copom apontou que “os indicadores recentes continuam mostrando evolução positiva” da economia, prevendo “recuperação robusta do crescimento econômico ao longo do segundo semestre”.

O aumento de juros, no entanto, aciona um sinal de alerta para a retomada, na visão de Alex Silva, sócio da Aware Investments. “Tudo isso, em nossa perspectiva, atrapalha o desenvolvimento da economia real, que demanda fortes investimentos, haja vista que a demanda das famílias por crédito não seria tão impactada como o provisionamento de investimentos do setor de bens e serviços”, diz ele.

Já Rodrigo Franchini diz que “no comunicado ficou bem claro que é essencial permitir a recuperação sustentável da economia. Ou seja, os juros baixos são um sustento adequado para a economia. Mas não dá para perder a mão da inflação. Então, eles sabem que eles têm que ter esse meio termo.”

Investimentos

O aumento da taxa Selic tende a tornar os investimentos em renda fixa mais atrativos. No entanto, os especialistas recomendam cautela ao escolher as aplicações neste momento porque, apesar de os juros estarem subindo, a inflação também está.

“Como a inflação está caminhando mais rapidamente, os juros reais estão negativos”, diz Alberto Setubal, sócio fundador HCI Invest. “Para aquele recurso de uso imediato, liquidez do investidor, o pós-fixado continua sendo bastante interessante. Numa estratégia de ser mais defensivo, IPCA+ traz o benefício de um juro real positivo”, afirma ele.

João Beck resume que “o Banco Central está atento e tem um termômetro acurado da inflação. Por isso, os aumentos da taxa Selic aceleraram. Essa aceleração, logicamente, transborda positivamente pro Tesouro Selic e para a poupança.”

Mas Jansen da Costa alerta que “para 2022, devemos permanecer com juros reais negativos na poupança e Tesouro Selic porque a inflação deve continuar rodando junto à taxa de juros”. “A melhor forma de se proteger é mudar a maneira de investir, saindo da poupança e do Tesouro Selic e buscando produtos atrelados à inflação que subam a rentabilidade conforme a correção da própria inflação, como IPCA+, ações e pré-fixados”, recomenda ele.

Veja também

- Selic em 5,25%: quanto rendem as aplicações de renda fixa e onde investir agora

- As 10 ações que pagam dividendos acima da Selic

- Selic subindo mais rápido: é hora da renda fixa?

- Copom eleva Selic para 5,25% ao ano e prevê nova alta de 1 ponto percentual

- Taxa Selic: entenda em 12 pontos o que é e como mexe com seu dinheiro

- Como funciona o Tesouro Direto?

- Rentabilidade: o que é, como funciona, conceito e tipos